原文:https://www.bloomberg.com/news/features/2018-02-01/bored-with-banking-this-former-citi-trader-went-full-crypto

亚瑟·海耶斯( Arthur Hayes )正探索着金融领域的最尖端 – BitMEX (比特币定期合约 P2P 交易平台)。

2013年 ,亚瑟·海耶斯在香港的花旗集团担任股票交易员。他的能量 – 他是一个健身狂和早起者 – 更适合生活在另一个金融时代。六年前,作为刚抵达前英国殖民地的一员,当他在德意志银行办公室的股票衍生品销售部门,俗称 “蛇窦” ,工作时,他亲身体会到了银行业的黄金时代。市场炽热的不得了。交易员坐着飞往澳门赌场的直升机庆祝着他们的胜利。海耶斯享受着交易大厅里那火力全开的刺激以及随之而来的生活,包括泡在 Dragon-I 俱乐部的那些夜晚。加入花旗后,也是金融危机几年之后,银行业提出许多新的监管要求,那些疯狂的日子似乎就像史书上的故事一样,一去不返。事实上,他也将在大型银行崩溃后的裁员潮中失去工作。但是海耶斯对此并不担心:因为他发现了比特币。

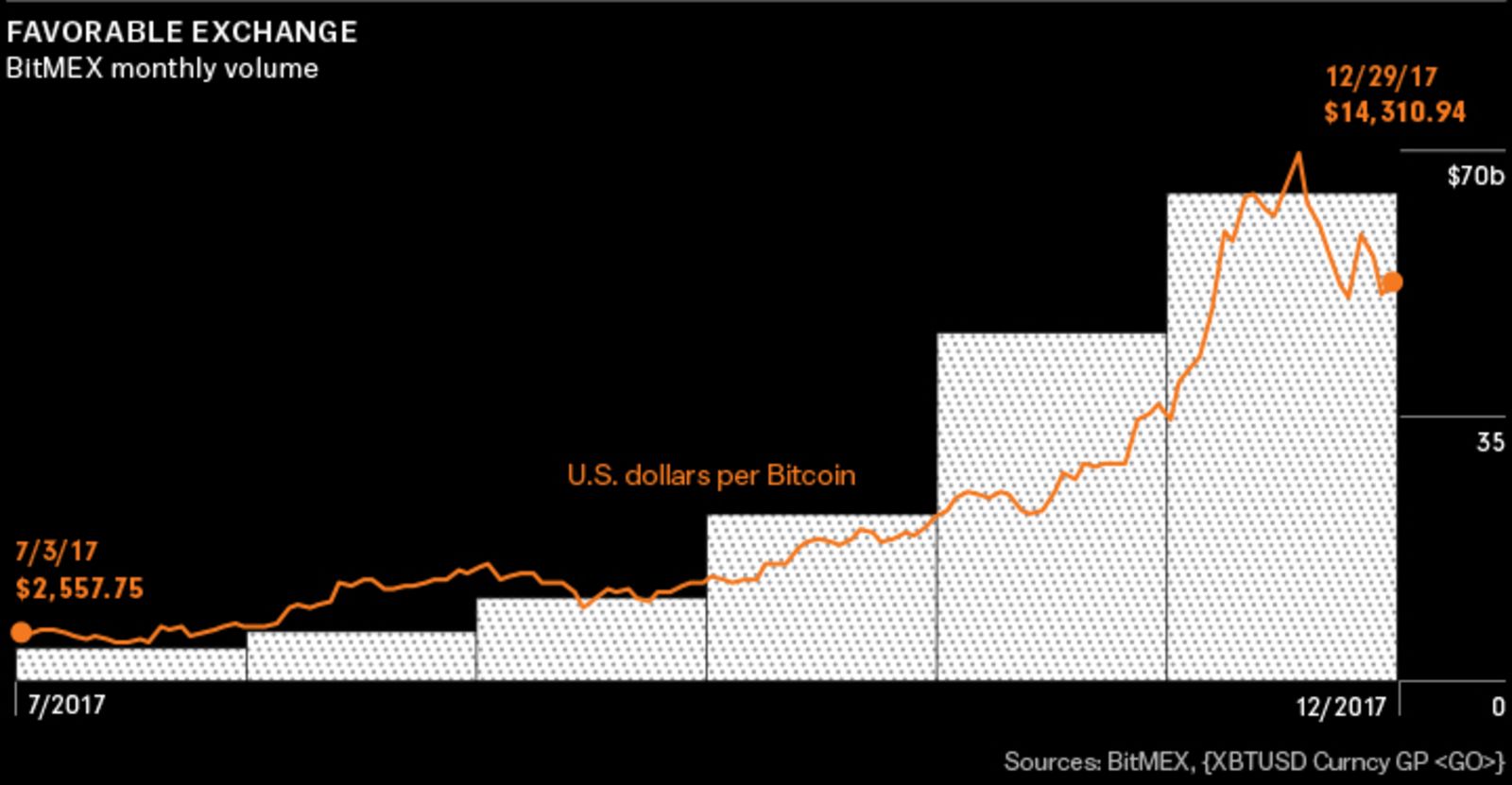

今天,这位年仅 32 岁的人是 BitMEX 的联合创始人兼首席执行官, BitMEX 是一家注册于塞舌尔共和国的加密币 P2P 交易平台。与允许投资者以现金购买比特币及其他虚拟币的交易平台不同, BitMEX 提供的是更具特色的加密币衍生产品。海耶斯提供的定期合约可以让投资者在 11 种数字币交易中使用高达 100 比 1 的杠杆来下注。截至 1 月 31 日,由于比特币的价值在的过去 12 个月中增长了 10 倍,涌入 BitMEX 的投资者交易量超过 2,000 亿美元。根据该公司网站上的数据,海耶斯公司在 2017 年的收入为 8,300 万美元,而仅在 1 月份前 30 天收入就达到约 2,100 万美元。它证明了自己是世界上流动性最强的比特币定期合约市场。

海耶斯只是离开了银行业且投身于这个无监管的行业的众多金融专业人士之一。他们正在用自己的专业知识构建着虚拟币的市场,并为该市场提供传统金融中的所应该有全部功能,包括衍生产品,杠杆,卖空和加密币价格指数。甚至有计划为借贷比特币制定基准利率( Bibor ,是它的名称)。

海耶斯自己就认识七位前德意志银行的同事进入了加密币行业。几乎所有人在大约十年前都完成了最前沿的毕业生计划,包括他在内,他们毕业后像银行其他同行一样,为了奖金和工作挣扎,错过了该行业最辉煌的时机。“我们错过了金融行业的黄金时期” 以经常穿着运动装出席会议而出名的海耶斯这样说, “反而,我们在行业下行周期进入了金融业。市场钱少了,风险小了,流动性也低了。这使我觉得很无聊。比特币让我们体验了在 80 年代末和 90 年代初参与交易活动的情况” 。

现在海耶斯和他的千禧一代拥有更多机会。他们押注于许多人认为是泡沫的加密币上,希望可以会为他们带来银行业中本有的交易热潮和财富。在今年年初大规模抛售之后 – 比特币在 1 月份的头 17 天内暴跌 41% ,截至今天下午 4:15 ,伦敦的报价为 9,110 美元 – 市场担忧一直被市场大肆宣传的崩盘终于开始了。最大的两个加密币市场韩国和中国的监管机构正在打击加密币,全球投资者正在拼命的从 P2P 交易平台中套现。尽管去年买家对市场的不透明和缺乏问责性问题睁一只眼闭一只眼,但这些相同的特点现在正在煽动着对这个年轻行业关于欺诈问题的担忧。

海耶斯从来没有担心过。他表示,他并不担心所谓“波动性过高”的资产。“这是个很自然的市场回调” 他说。 “比特币本来就是如此” 。

我们错过了金融行业的黄金时期 ,反而,我们在行业下行周期进入了金融业。市场钱少了,…这使我觉得很无聊。比特币提醒了我们什么是 80 年代末和 90 年代的交易 。

平易近人的海耶斯,带著响亮的笑声,而且不介意穿着紧身的网球衫来炫耀他健壮的体格,海耶斯是那种在大学和交易大厅都可以轻松交到朋友的人。他总是有数不完的活动,不管是瑜伽,滑雪还是壁球。即使他和朋友一起出去喝酒,他也从不放慢脚步。“当第二天其他人都仍在昏睡中,他是那个可以在上午 10 点准时上自行车运动课程的那个” ,一位认识他很久的朋友尼古拉斯·科斯特( Nicolaas Koster )说道。

海耶斯和他的 40 位员工正在建立一个符合市场口味的交易平台公司,在这个市场中,“边界”等令人讨厌的概念并不存在。 BitMEX 的团队注册于度洋岛国塞舌尔共和国,在一栋高楼大厦里管理着 P2P 交易平台。塞舌尔共和国注册的公司没有最低资本要求,不需要缴纳所得税,也没有审计的要求。海耶斯的客户所需要提供的 KYC 材料仅是电子邮件地址和比特币存款。他认为他没有为他的商业模式道歉的必要。 “当所谓的规定出台的话,我们必然会遵守所有规定” ,他说。

但是关于加密币所需要的成本日益上涨的问题,银行老板们正像热锅上的蚂蚁。最大的北欧银行 Nordea Bank AB 的负责人嘉士伯·云·哥斯古( Casper von Koskull )甚至禁止他的员工交易加密币。过去十年盯住银行业的监管机构 – 开创了史上波动性最小的市场 – 不打算让加密币继续疯狂下去。然而,不同监管机构之间甚至连比特币的定义都无法达成一致 – 它是一种币?证券?资产?- 更别说想出一个有效的方法来规管它了。

在散播担忧和恐慌情绪之际,中国已经开始取缔加密币的发售,并对所谓的比特币采矿公司施加压力。欧盟同意将虚拟币纳入反洗钱法案的管辖范围之内,这将使得 P2P 交易平台必须核实其客户的身份。 1 月下旬,总部位于东京的 Coincheck 公司被盗取了价值 5 亿美元的数字币,促使日本方面要求更严格的监管出台。韩国正在考虑关闭所有加密币 P2P 交易平台。彭博新闻社 1 月 30 日报道,美国商品定期合约交易委员会 12 月份将发传票给 Bitfinex 和 Tether ,它们分别是虚拟币 P2P 交易平台及一家发行与其公司同名的加密币的公司。

位于布鲁塞尔的公共利益集团 Finance Watch 的主席莱纳·伦茨( Rainer Lenz )表示,大量比特币杠杆衍生品和其他奇异的衍生金融产品唤起了类似 2,000 年代房地产行业有关金融衍生品热潮。这不仅仅发生在非主流市场。去年 12 月,芝加哥商品交易所和芝加哥期权交易所开始提供合成的比特币定期合约,它除了获得美国商品定期合约交易委员会的批准外,还有高盛集团和摩根士丹利的清算能力作为支持。“比特币定期合约是纯粹的投机性投资,与实体经济没有任何联系” ,伦茨是欧洲证券和市场管理局咨询委员会的成员。他说 “这是一个赌场游戏,它必须停止。”

然后是比特币和犯罪行为之间的联系,全球执法人员正在尝试如何破解它。根据设立于巴黎由 37 个政府组成的金融行动特别工作组和金融行动特别工作组( FATF )的数据,恐怖组织越来越多地使用比特币和其他数字资产来隐藏资金来源。据欧洲刑警组织的欧洲网络犯罪中心表示,从事身份盗窃或发动勒索软件攻击的网络犯罪分子一般要求对方 “只能使用” 比特币来支付赎金。

以加密币作为支付方式, AlphaBay ,一个限制一般人登入的暗网上的集市出售了超过 10 亿美元的麻醉品,枪支,假身份证件和黑客工具。在 7 月份被多国警察部门联合破获。欧洲刑警组织表示,如果没有匿名的加密币为网上 20 万个客户提供支付技术, AlphaBay 上的这些非法活动不可能变成现实。 “这明显为犯罪分子和恐怖分子带来了好处” , FATF 执行秘书大卫·路易斯( David Lewis )说道: “这些好处不只是理论上的” 。

伦敦 Ropes&Gray 律师事务所的律师乔安娜·托罗德( Joanna Torode )说,比特币成为主流支付币后,最大得益者肯定是洗黑钱的人。随着数字资产使用量的增长,执法机构将不得不花更多的时间和资源来区分合法交易和非法交易。“当某个资产类别变得越来越合法时,将非法收益隐藏在币体系中就容易的多了” ,托罗德说道,她对洗黑钱案件有着起诉和辩护的经验。

海耶斯反对加密币变为资产类别将为犯罪分子带来福音这个论点。他表示,区块链是一款开放式数字分类账,可记录并显示用比特币执行的每笔交易,它的账本肯定比骗子一般使用的海外分支机构账本透明度高。欧洲网络犯罪中心战略负责人飞利浦·安门( Philipp Amann )表示,虽然密码技术无疑是隐藏不义之财的一种强有力的新方式,但区块链可以帮助警方调查并监控资金流向,即便资产所有者仍处于隐藏状态。罪犯拥抱新技术;执法者从后跟上,安门说:“这是一个自古以来从未间断过的猫捉老鼠游戏” 。

此外,海耶斯问,难道洗黑钱的人不偏好使用美元吗?当谈到银行批评比特币是洗黑钱的首选币时,海耶斯说:“我不认为银行的论点有任何说服力” 。(在 2012 年的一个案例中,汇丰控股有限公司承认其反洗钱计划竟然允许墨西哥毒枭隐藏了 8.81 亿美元。)

十年前,海耶斯因为可以加入一个世界级的银行而兴奋不已。他在水牛城的一个中产阶级家庭长大。他的父亲曾在通用汽车公司和零部件制造商德尔福汽车的生产线上工作;他的母亲是通用汽车的采购经理。海耶斯考虑过从事房地产行业,但最后选择了金融,并被宾夕法尼亚大学沃顿商学院录取。 2006 年,他在大一时,来到香港学习过一段时间,然后回到费城。但他渴望回去香港,因此第二年他向香港的 12 家银行申请暑期实习,最后去了德意志银行。海耶斯说,随着 2007 年夏天全球牛市的兴起,他站到了风口上。 “这是一场爆炸” ,海耶斯说。

2008 年 6 月从沃顿商学院毕业后,当时 22 岁的海斯便飞去伦敦参加德意志银行的管理培训生计划。尽管夏季次贷危机爆发,但对海耶斯和其他几十名学员来说仍是令人兴奋的时刻。银行把他们安排到伦敦金融区边缘的圣保罗大教堂附近的公寓套房里。在经过六个小时的金融课之后,他们跑去了酒吧和会所。海耶斯回忆说,还有一个学员因为喝醉而弄断了一根肋骨。

海耶斯喜欢参加派对,但他真正喜欢的是银行内部论功行赏的文化。这家德国银行摆脱了数十年的限制,此时带来了美林和其他华尔街中坚力量的交易员,以帮助它争夺资本市场的霸主地位。该公司从其竞争对手手中夺走了业务,并用巨额奖金和高额的公费用为明星职员加持。海耶斯去年11月在一个博客上写道:“与其他羞涩的银行不同,德意志银行没有人对他们参与游戏的目的感到害羞” 。 “赚钱是唯一目标,没有人会因为太露骨而受到指责。”

然后,9 月份在海耶斯担任德意志银行香港办公室的全职员工才一个礼拜不到时,雷曼兄弟申请破产了。他想象的职业生涯在那次划时代事件之后被冲走了。在接下来的几年里,德意志银行大幅削减奖金,并多次重组其全球交易业务,以此来控制风险并遵守新的规管方案。在为交易所交易基金造市商团队工作的海耶斯认为,他的收入比他预期的要低起码 30% 到 50% 。在整体裁员的过程中,他为自己设立的目标是:“我要生存下去。”

到 2013 年初,海耶斯已经跳槽到花旗,但与他在德意志银行经历的不适应没有不同。那年 4 月,他透过网络上的一篇文章认识了比特币。在 4 年的时间内,加密技术的突破已经被一些加密技术爱好者和技术型罪犯所接受。再过一两年,华尔街的杰出人物,如曾经参与开发出信用违约永续的摩根大通银行高管布莱斯·马斯德( Blythe Masters ),才表示区块链可以为资本市场带来更高的效率,此举为区块链带来了可信度。

花旗在当年 5 月份进行了一轮裁员而裁掉海耶斯后,他透过一家俄罗斯公司 ICBIT 推出的定期合约开始在现货市场上和定期合约市场交易比特币。他那年秋天因为某个市场事件而尝到了一个宝贵教训,那就是他无法从 Mt.Gox 提取现金。 Mt.Gox 是个日本 P2P 交易平台,它在数十万个比特币被盗后,在 2014 年 2 月倒闭了。除了这些风险之外,海耶斯作为套利交易员发现购买和持有比特币的做法相当无趣。

在离开花旗大约五个月后,另一些事情引起了他的注意:不同加密币 P2P 交易平台之间价格差距很大。海耶斯发现,中国大陆的 P2P 交易平台的加密币交易量比位于香港的 Bitfinex 多 20% 至 40% ,Bitfinex 可是当时世界上最大的密码币 P2P 交易平台之一。海耶斯开始在 Bitfinex 上购买比特币,然后在中国 P2P 交易平台上销售,并赚取价差。

这很容易赚钱,但有一个问题:根据中国法律,海耶斯可以将其收益存入内地的银行账户,但他无法将那些钱汇到香港。于是,他开始乘坐一小时的巴士到深圳的银行。他取出所允许的最高提现金额( 2 万元人民币( 3,100 美元)),然后在君悦酒店享用高档午餐后,把现金带回香港。他把他的朋友介绍进了这个行业,不久他们也开始坐上了公交车,这增加了他们可以带的现金金额。

其中之一是人安德鲁·瑞斯卡拉( Andrew Rizkalla ),他是当时在摩根大通的一位股票交易员,他曾在德意志银行与海耶斯见过面:“有一天,海耶斯只是轻拍我的肩膀,说:’看看这个,有个叫做比特币的东西’,他向我展示了这个机会。我说,’我甚至不在乎比特币是什么,我可以整天都这样做。’”

从海耶斯决定成为交易员那一刻起,他说道,他的目标是想赚取数千万美元。如果他在德意志银行和花旗集团任职期间学到了什么,那就是交易衍生品比现货市场更有利可图:您可以应用杠杆并在证券移动的任何方向上进行巨额投注。海耶斯认为,比特币有潜力成为全球数字币,即使需要数十年才能达成。他认为,这是一条确定的致富之路,比起银行业的另一些交易工作更有利可图,特别是如果您可以创造比特币衍生品。 “我就是喜欢比特币这点,当时并没有其他考虑,” 海耶斯说。 “这让我很兴奋。这是一个独立做某件事的机会,我可以冒些风险,而不是在一个结构化的,单调的公司上班。”

与其作为市场参与者,海耶斯决定干脆为所有的参与者打造一个市场。 2014 年 1 月,他与两个合作伙伴建立了 BitMEX :来自英国的牛津大学的计算机科学家本·戴罗( Ben Delo ),戴罗为摩根大通( JPMorgan Chase )开发了高频交易系统,以及另一个位来自美国的程序员山姆尔·里德( Samuel Reed ),他是个专门设计高速网页版应用程序的专家。接下来他们花了 11 个月来开发和测试网站。通过撮合定期合约的买家和卖家,无论加密币的走势如何 BitMEX 都能赚钱。该网站被翻译成五种语言,包括中文,韩文和俄文。若是比特币,则平台收取 0.05% 的结算费用,若是莱特币或门罗币( Monero )等流动性较低的币,则平台收取 0.25% 的结算费用。

为了绕过银行系统, BitMEX 上的所有交易都以比特币结算,而不转换为美元,欧元或其它法定货币。在其服务条款中, BitMEX 禁止客户使用该平台进行金融犯罪。海耶斯通过不接受来自某些地方的投资者来回避美国 “了解您的客户”( KYC )和反洗钱法规。 ( BitMEX 也拒绝向古巴,伊朗,朝鲜,叙利亚和有争议的克里米亚地区提供服务。)

海耶斯的做法与另一个比特币定期合约 P2P 交易平台 Crypto Facilities Ltd. 形成强烈对比。它也在 2014 年推出,但选择了接受监管。由德国金融工程博士迪莫·苏拉佛( Timo Schlaefer )共同创立,他曾在高盛开发定量模型。 Crypto Facilities 设在伦敦,并接受英国金融市场行为管理局的监管。该公司对所有客户进行彻底的 “了解您的客户” 流程和反洗钱检查,并确保他们有资格处理比特币衍生品带来的风险,杠杆高达 50 比 1 。因此, Crypto Facilities 正在吸引那些不愿意与 BitMEX 等不受监管的实体打交道的机构投资者。苏拉佛甚至与芝加哥商品交易所( CME )建立了合作关系,并通过制定 CME 的比特币美元定期合约价格指数获取重大胜利。

尽管如此,根据两家公司的数据, BitMEX 的每日交易量是 Crypto Facilities 的 30 倍。为什么呢? BitMEX 迎合了亚洲和东欧的散户投资者是一个重要原因。 BitMEX 的大部分客户都是来自中国,日本,尤其是韩国的日内交易投资者,在这些市场比特币价格如此失控,在本地 P2P 交易平台有着 40% 的溢价。 “韩国人拥有二十年电竞行业的经验以及虚拟资产,他们已经将比特币带入了我们从未见过的领域” ,海耶斯说着。 “他们在推动着市场上涨。”

海耶斯对产品金融工程的设计也刺激了交易量。 BitMEX 的旗舰产品是混合衍生品,即 XBT-USD 永续合约,融合了定期合约和保证金交易的特点。与一般定期合约不同,一般定期合约最终会到期并触发标的资产的交付,而这些永续合约一天重启三次,永不终止。背后的理念是,这可以让投资者在不中断的情况下长时间做多或做空比特币。它追踪与比特币和美元配对的指数。

该产品不便宜:交易各方 – 无论是做多还是做空 – 都必须支付每 8 小时从 0% 到 0.375% 不等的资金利率。而且这可能有极高的风险,因为它可以让投资者将他们的赌注放大高达 100倍 。 (海耶斯称, 1 月上半月的平均杠杆比率实际上是 8.6 比 1 。)海耶斯表示, BitMEX 上的投资者可能会损失他们的比特币存款,但交易本身几乎没有信用风险。如果交易中损失的客户无法满足保证金要求, BitMEX 将迅速把投资者的仓位强平,而且有保险基金保护平台。海耶斯说, BitMEX 的保险基金已经有 2,616 比特币以覆盖潜在系统风险。

并非所有散户投资者都能够掌握 BitMEX 产品的复杂性。英国考文垂沃里克商学院金融学助理教授丹尼尔·比安奇( Daniele Bianchi )说:“使用保证金和杠杆交易对于这个市场来说不是一个明智的做法,尤其是现在这个阶段。” “它波动太大,增长前景远未确定。”

BitMEX 网站内容不是懂点简单英语就能明白的。它解释永续合约如何运作时充满了诸如 “仓位标记” , “8小时时间加权平均价格” 或 TWAP 之类的术语。方程式中列出了强平亏损仓位的 “自动去杠杆化系统” 的机制。虽然更有经验的投资者应该对这些产品设计都感到满意,但想预测加密币未来的表现,特别是在市场如此波动的情况下,似乎更多是靠信仰,而非科学。

对于海耶斯来说,即使他将所有的财富都保留在非加密币的缩影-美元中,他认为现在不是表现谨慎的时刻。随着投机活动的猖獗和监管者的盘旋,他和他这的一代交易员都相信他们已经找到了一生难得的机会 – 一个开放的领域,他们可以应用所有学到的培训和技能来创建属于自己的游戏。为此,海耶斯招募了许多瑞银集团和其他大型银行的同事和新成员,进一步拓展加密币的疆界。

德意志银行 ETF 做市商的另一位资深人士格雷·德怀尔( Greg Dwyer )是 BitMEX 的业务发展主管。在 2012 年退出德意志银行衍生品交易部的乌克兰工程师尼克·安德里亚诺夫( Nick Andrianov )正在研究 BitMEX 虚拟币的波动率指数。而海耶斯希望破解市场的固定收益投资。 “没有借款,也没有贷款” ,他说。 “我们应该如何开始?我们如何才能让公司以加密方式进行融资?我们如何通过永续获得利息?”

梦想创造这些金融工具肯定会让人咋目结舌,尤其在传统金融行业中,传统金融业已经从往日的辉煌变为裁员,剩下的是微弱的波动性和监管当局对投资者一举一动的监控,海耶斯说:“当人们问我’这些加密币什么?’我会回答’为什么您还苦哈哈的在银行上着班?是时候冒些风险,试试看了。’”

许多人,包括盖芬·杨( Gavin Yeung )和尼拉布·迪希特( Neelabh Dixit )都分别在 2016 年末和 2017 年初离开了德意志银行香港办公室,然后开始交易加密币。市场波动性使他们感到震惊。所以他们创造了一篮子加密币,这可以减轻价格波动。他们在英属维尔京群岛仅成立了 1 年的初创企业 Cryptomover 提供了四个这样的指数。

2013 年在深港巴士上的男孩瑞兹卡拉( Rizkalla )专门交易外汇市场。去年 10 月,这个加拿大男孩加入了位于多伦多的外汇公司 Paycase ,以建立一个可以将数字币兑换成加元,美元和其他币的平台。 “回到加拿大我最担心的事情就是无聊,但现在我正在交易着的市场使得亚洲看起来像标普一样温顺” ,瑞兹卡拉说。

虽然与疯狂只有一线之差,海耶斯的野心是宏大的,即便这些日子加密市场出现了大屠杀。 2018 年开始的 26 天内所有 1,495 种加密币的市场总值下跌了 37% ,至 5,230 亿美元,看起来去年的美好的愿景已经被今天的焦虑给一扫而空。当您切入比特币核心主题时,需要釐清一个最基本问题:它最终的用应用场景什么,以及如何评估它的价格?

海耶斯承认他不知道答案。他认为,随着时间的推移,去中心化的计算能力支撑着比特币及其它加密币,且将推动造就一个更具有金融隐私的数字币新世界。 “在短期内” ,他说, “加密的应用只能推测” 。但海耶斯更像是一名雇佣兵而不是真正的信徒。毕竟,他是那个将自己的钱都换成美元的人。

对他而言,执行力才是最重要的。正如他在银行界陷入困境之前作为实习生的那些日子一样,这是一个风口。这就是为什么在 1 月份的第 3 周,当头条新闻报道加密币市场一片狼藉,个个伤痕累累,并预言比特币的末日到了时,海耶斯并没有在办公室里跺脚。他在日本,在北海道山脉那传奇的粉状雪地上滑着雪。在他的滑雪之程中,其中的 24 小时区间, BitMEX 处理了超过 30 亿美元的交易,并从每一笔交易中赚取了交易费用。

“作为一名交易员” ,他在斜坡上休息时通过电话表示, “这是您可以想到的最好的事情。在市场崩溃时我们可以赚到更多的钱。我们喜欢这种波动。这就是我们该做的。”

欢迎转载,请注明文章来自

BitMEX (www.bitmex.com)