В 04:00 UTC 11 апреля мы запустим новую функцию реализации прибыли и убытка (PnL), которая позволит нашим пользователям с перекрестной маржой автоматически реализовывать (или, другими словами, фиксировать) PnL на открытых позициях с одинаковой валютой маржи каждые 10 минут.

В 04:00 UTC 11 апреля мы запустим новую функцию реализации прибыли и убытка (PnL), которая позволит нашим пользователям с перекрестной маржой автоматически реализовывать (или, другими словами, фиксировать) PnL на открытых позициях с одинаковой валютой маржи каждые 10 минут.

Проще говоря, данное нововведение означает, что пользователи с перекрестной маржой смогут высвободить капитал из своих выигрышных позиций, который они затем смогут применить при торговле несколькими контрактами.

Результат? Более эффективная торговля и общее снижение риска ликвидации.

О нашей новой функции и примерах ее работы читайте далее.

Если у вас еще нет аккаунта на BitMEX, зарегистрироваться можно здесь.

Как работает новая функция реализации PnL

Пользователям с кросс-маржой, располагающим позициями с одной и той же валютой маржи (например, XBT, USDT, ETH) и противоположно направленными PnL, будет легче предотвратить ликвидацию путем компенсации своих PnL по нескольким контрактам. Этот процесс будет происходить автоматически каждые 10 минут*.

В случае, если конкретная позиция понесла нереализованные убытки, что проверяется каждый раз, когда изменяется цена маркировки (Mark Price), ее позиционная маржа будет пополняться из свободной маржи по мере необходимости. Другими словами, прибыль переносится из нереализованного PnL в реализованный PnL с помощью цены маркировки.

Напротив, если выигрышная позиция приносит пользователю реализованную прибыль и проигрышная позиция затем забирает ее, то, согласно новой функции, цены ликвидации и банкротства будут двигаться в сторону выигрышных позиций, а в некоторых случаях даже через начальную цену входа в сделку (т.е. ликвидация может произойти даже по выигрышной позиции).

Примечание: эта новая функция будет применима ко всем пользователям по всем позициям кросс-маржинальных деривативов, а именно: бессрочным свопам, фьючерсным контрактам и валютам исполнения расчетов.

*В ближайшем будущем мы будем постепенно увеличивать частоту новой функции реализации PnL.

О любых изменениях в частоте реализации PnL на BitMEX мы будем сообщать пользователям заранее через социальные сети и объявления на сайте.

Хорошо, покажите мне примеры

Чтобы проиллюстрировать преимущества нашей новой функции реализации PnL, ниже мы приводим примеры сценариев (разумеется, это вымышленные торговые сценарии).

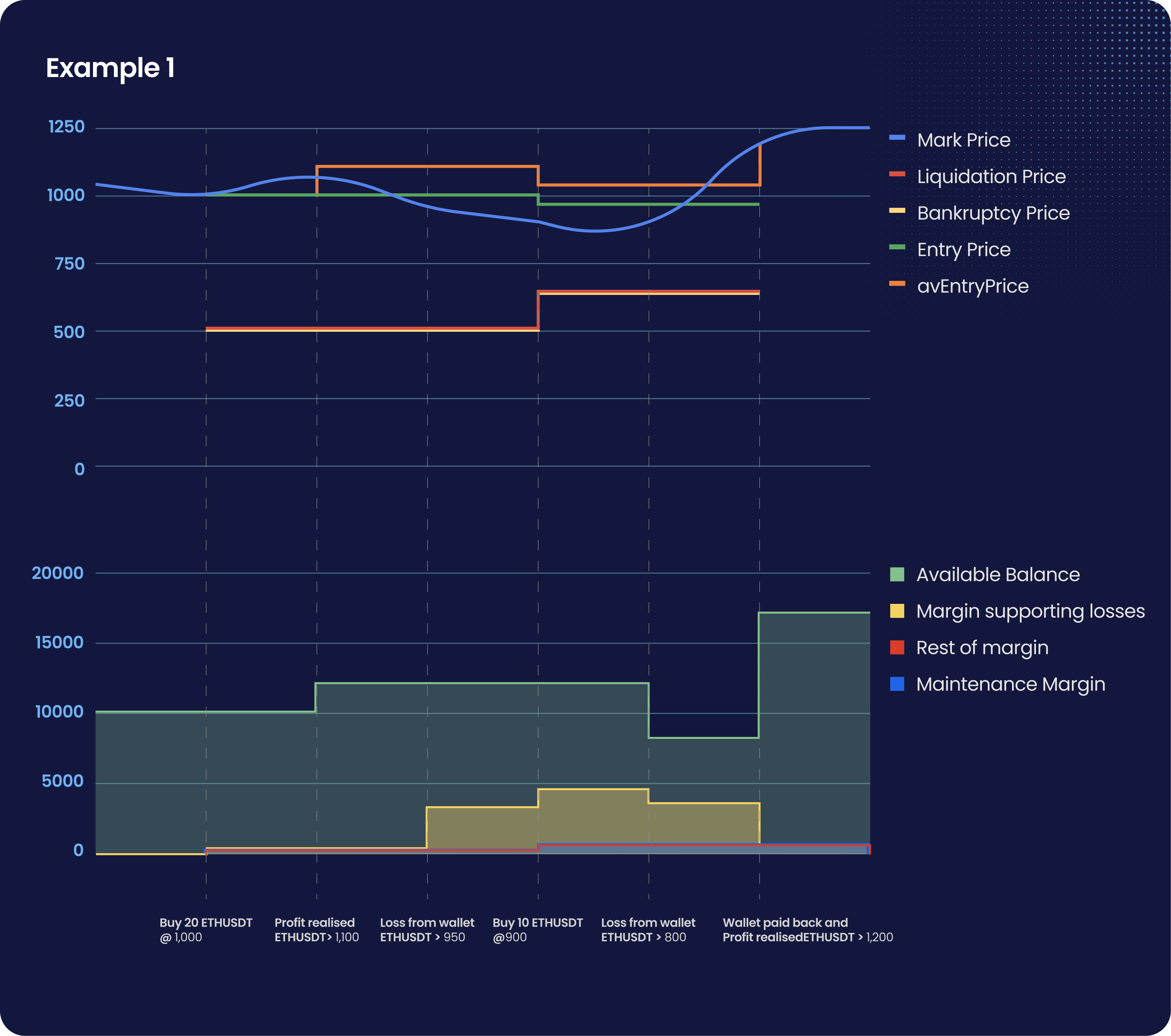

Сценарий первый: Карен пережидает волнения на рынке, торгуя бессрочным свопом ETHUSDT.

- На кошельке ее аккаунта BitMEX находится 10 000 USDT.

- Она покупает 20 контрактов ETHUSDT по цене $1 000 при с плечом 50x в режиме кросс-маржи.

- Требуемая начальная маржа составляет 2% = 400 USDT, а поддерживающая маржа – 1% = 200 USDT.

- Ее цена входа (avgCostPrice) равна 1 000.

- Ее средняя цена входа (avgEntry) также равна 1 000.

- Ее цены ликвидации и банкротства равны 510 и 500 соответственно.

- Ее доступный баланс теперь составляет 9 600 USDT.

- Цена маркировки поднимается до $1 100, следовательно, реализуется прибыль в размере 2 000 USDT (помните: этот процесс может повторяться каждые 10 минут).

- Требуемая маржа по-прежнему составляет 400 USDT (поддерживающая маржа равна 200 USDT).

- Ее цена входа (avgCostPrice) по-прежнему составляет 1 000 (это число вы увидите на сайте BitMEX).

- Ее средняя цена входа avgEntry теперь составляет 1 100 (цена, по которой была реализована прибыль).

- Ее цены ликвидации и банкротства составляют 510 и 500 соответственно.

- Ее доступный баланс теперь составляет 11 600 USDT.

- Цена маркировки опускается до 950. С баланса ее кошелька необходимо выделить 3 000 USDT убытка (помните, этот процесс может происходить каждый раз, когда обновляется цена маркировки, т.е. каждые 5 секунд).

- Требуемая маржа по-прежнему составляет 400 USDT, а поддерживающая маржа равна 200 USDT.

- Ее цена входа (avgCostPrice) по-прежнему составляет 1 000 (это число вы увидите на сайте BitMEX).

- Ее средняя цена входа (avgEntry) по-прежнему составляет 1 100.

- Ее цены ликвидации и банкротства составляют 510 и 500 соответственно.

- Ее доступный баланс теперь составляет 8 600 USDT.

- Цена маркировки опускается до 900, и Карен докупает еще 10 контрактов ETHUSDT по цене 900.

- Требуемая маржа теперь составляет 2% от 9 000 (доп. позиция) + 2% от 20 000 (первая позиция) = 580 USDT, а соответствующая поддерживающая маржа равна 290 USDT.

- Ее цена входа (avgCostPrice) составляет 966,67.

- Ее средняя цена входа (avgEntry) составляет 1 033,33.

- Ее цены ликвидации и банкротства составляют 643 и 633,33 соответственно.

- Ее доступный баланс теперь составляет 7 420 USDT.

- Цена маркировки падает еще больше, до 800, и необходимо выделить с баланса еще 3 000 USDT убытка (помните: этот процесс может происходить каждые 5 секунд).

- Требуемая маржа остается на уровне 580 USDT, а поддерживающая маржа остается на уровне 290 USDT.

- Ее цена входа (avgCostPrice) по-прежнему составляет 966,67.

- Ее средняя цена входа (avgEntry) по-прежнему составляет 1 033,33.

- Ее цены ликвидации и банкротства по-прежнему составляют 643 и 633,33 соответственно.

- Ее доступный баланс теперь составляет 4 420 USDT.

Наконец, позиция Карен начинает окупаться, когда цена маркировки поднимается до 1 200 и когда происходит реализация прибыли (каждые 10 минут). При этом прибыль составляет 12 000 USDT, из которых 7 000 погашают убытки, выделенные с баланса кошелька:

30 ETHUSDT x (avgEntryPrice – 800) = 30 x (1033,33-800) = 7000 USDT.

А остаток – это реализованная прибыль (по сравнению с последней avgEntryPrice):

30 ETHUSDT x (1200 – avgEntryPrice) = 30 x (1200 – 1033,33) = USDT 5000.

Резюме:

- Требуемая маржа по-прежнему составляет 580 USDT, а поддерживающая маржа равна 290 USDT.

- Ее цена входа (avgCostPrice) по-прежнему составляет 966,67.

- Ее средняя цена входа avgEntry обновлена до 1 200.

- Ее цены ликвидации и банкротства по-прежнему составляют 643 и 633,33 соответственно.

- Ее доступный баланс теперь составляет 16 420 USDT.

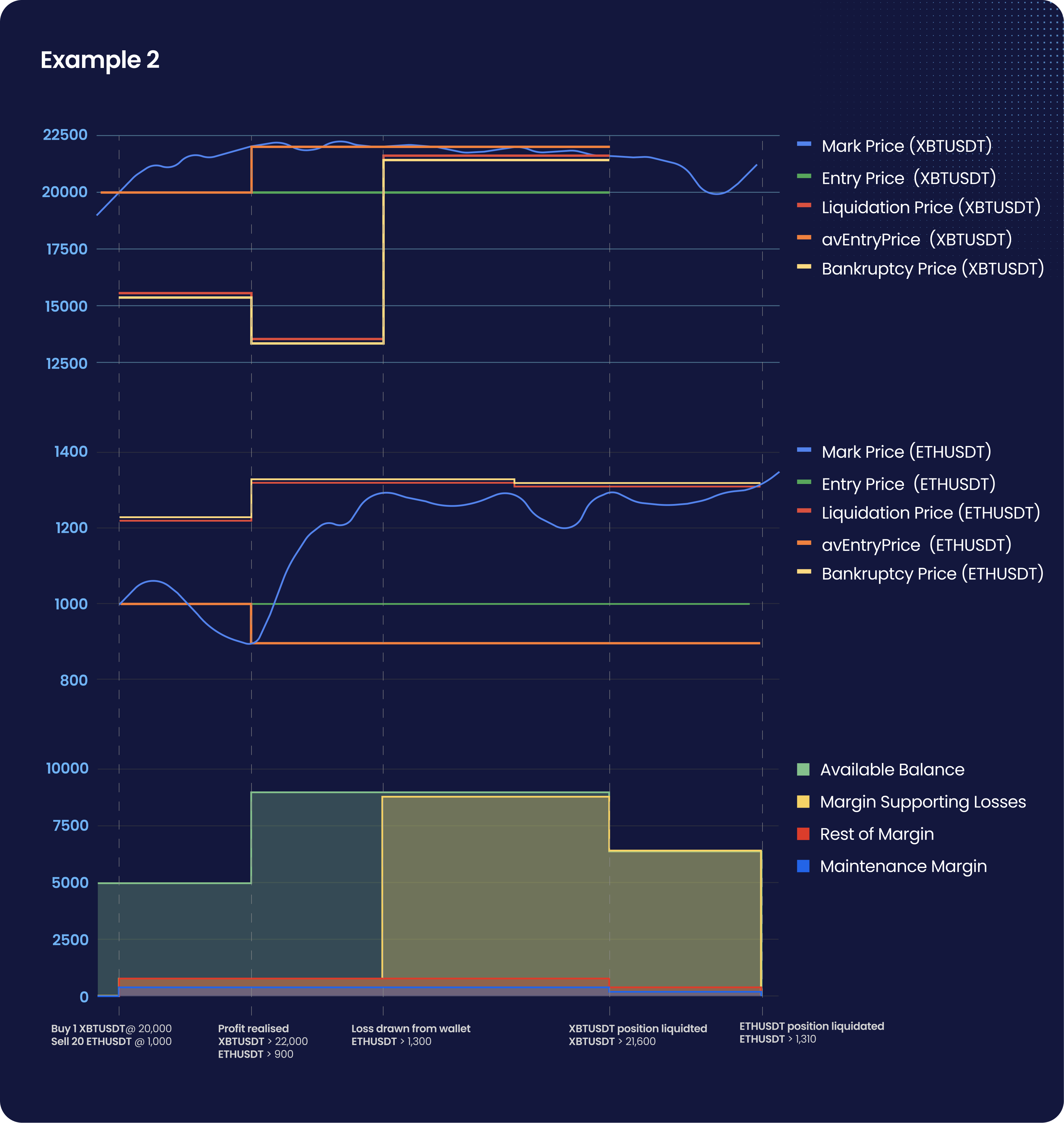

Сценарий два: несмотря на то, что Брайан правильно предсказал спред-сделку, его позиция была ликвидирована.

Сценарий два: несмотря на то, что Брайан правильно предсказал спред-сделку, его позиция была ликвидирована.

- На кошельке его аккаунта BitMEX находится 5 000 USDT.

- Он думает, что ETHUSDT (цена маркировка = 1 000) и XBTUSDT (цена маркировки = 20 000) разойдутся, при этом XBTUSDT пойдет вверх сильнее, чем ETHUSDT.

- Он покупает XBTUSDT на 1 XBT по 20 000 и продает ETHUSDT на 20 ETH по 1 000, оба контракта с плечом 50x в режиме кросс-маржи.

- Общая требуемая маржа составляет 800 USDT, а поддерживающая маржа равна 400 USDT.

- Его цены входа (avgCostPrice) составляют 20 000 и 1 000.

- Его средние цены входа (avgEntry) тоже составляют 20 000 и 1 000.

- Его цены ликвидации/банкротства составляют 15 600/15 400 и 1 220/1 230 соответственно.

- Доступный баланс на его кошельке сейчас составляет USDT 4 200.

- Его стратегия вначале оказывается верной; ETHUSDT падает до 900, а XBTUSDT поднимается до 22 000. Прибыль реализована по обеим сделкам (в общей сложности 4 000 USDT).

- Общая требуемая маржа по-прежнему составляет 800 USDT, а поддерживающая маржа равна 400 USDT.

- Его цены входа (avgCostPrice) по-прежнему составляют 20 000 и 1 000.

- Его средние цены входа (avgEntry) теперь составляют 22 000 и 900.

- Его цены ликвидации/банкротства составляют 13 600/13 400 и 1 320/1 330 соответственно.

- Его доступный баланс теперь составляет 8 200 USDT.

- Но затем ETHUSDT поднимается до 1 300, а XBTUSDT не двигается, что означает, что он потерял 8 000 USDT на этом движении. Этот убыток выводится из кошелька на его позицию ETHUSDT.

- Общая требуемая маржа по-прежнему составляет 800 USDT, а поддерживающая маржа равна 400 USDT.

- Его цены входа (avgCostPrice) по-прежнему составляют 20 000 и 1 000.

- Его средние цены входа (avgEntry) по-прежнему составляют 22 000 и 900.

- Его цены ликвидации/банкротства теперь составляют 21 600/21 400 и 1 320/1 330 соответственно.

- Его доступный баланс теперь составляет всего 200 USDT.

- Затем XBTUSDT падает до 21 600, и 200 USDT выводятся с кошелька на XBTUSDT, но позиция все еще находится на уровне цены ликвидации, поэтому она ликвидируется.

- Общая требуемая маржа теперь составляет 400 USDT, а поддерживающая маржа равна 200 USDT.

- Его цена входа (avgCostPrice) составляет 1 000.

- Его средняя цена входа (avgEntry) составляет 900.

- Его цены ликвидации/банкротства теперь составляют 1 310/1 320 соответственно.

- Его доступный баланс теперь равен нулю.

- К несчастью для Брайана, ETHUSDT немного поднимается в цене, достигает своей ликвидационной цены 1 310, и его позиция ликвидируется.

Ключевые пункты, на которые следует обратить внимание в примере Брайана:

- У Брайана произошла ликвидация прибыльной длинной позиции по цене 21 600, что выше его первоначальной цены входа, равной 20 000, и намного выше его первоначальной цены ликвидации, равной 15 600.

- У Брайана произошла ликвидация убыточной короткой позиции по цене 1 310, что намного выше его первоначальной цены ликвидации, равной 1 220.

- Новая функция перекрестной маржи позволила ему сохранять позицию ETHUSDT дольше, чем предыдущая версия маржирования.

- Из-за распределения прибыли на убыточную позицию с прибыльной позиции XBTUSDT, она была ликвидирована, тогда как в предыдущей версии кросс-маржирования она осталась бы нетронутой.

- Его позиции были ликвидированы почти в одно и то же время.

Мелкие детали

Мелкие детали

Обратите внимание, что поведение следующих полей, отображаемых в разделах позиции на наших страницах торговли деривативами, измениться после включения функции реализации PnL (а пояснения к приведенным ниже полям доступны по этой ссылке).

Цены

- Поле avgEntryPrice будет представлять собой цену, по которой произошла последняя реализация PnL (при этом avgCostPrice используется для цены входа в сделку).

- Цены marginCallPrice, liquidationPrice и bankruptPrice будут двигаться по-другому при удержании нескольких позиций на перекрестной марже.

PnL и Стоимость

В связи с изменением времени и условий реализации PnL изменятся следующие показатели:

- realisedGrossPnl, realisedPnl, unrealisedGrossPnl, unrealisedPnl, unrealisedPnlPcnt, unrealisedRoePcnt, rebalancedPnl, prevRealisedPnl, prevUnrealisedPnl, realisedCost и unrealisedCost.

Маржа и стоимость позиции

В связи с изменением времени реализации PnL изменится следующие показатели:

- posCost2, posLoss и posMargin.

Приоритет делевериджинга

- deleveragePercentile изменится из-за меньшего нереализованного PnL и меньшей вероятности делевериджа.

Основы маржирования и нашего метода цены маркировки

Нереализованный и реализованный PnL: в чем разница?

Нереализованный PnL рассчитывается на основе текущих прибыли и убытка по всем открытым позициям. Показатели PnL трейдеров постоянно меняются, именно поэтому для правильного расчета нереализованного PnL используется цена маркировки.

С другой стороны, реализованный PnL относится к прибыли и убытку по сделке после закрытия позиции. Наш новый функционал позволяет реализовать прибыль до закрытия позиции, при этом последующие нереализованные убытки выводятся из доступного баланса трейдера.

Более подробное объяснение представлено в нашем руководстве по PnL.

Что такое кросс-маржа?

На платформе BitMEX используется два метода маржирования: кросс-маржа (или перекрестная маржа) и изолированная маржа. Кросс-маржа является нашей настройкой маржи по умолчанию, при которой маржа распределяется между открытыми позициями с одинаковой валютой расчетов (например, XBT). Новая функция реализации PnL применяется только к перекрестной марже.

Более подробная информация о наших методах маржирования представлена в данном руководстве.

Что такое маржа позиции?

Это часть вашей маржи, которая выделяется на требуемую начальную маржу (т.е. минимальную начальную сумму, необходимую для открытия позиции) по вашим открытым позициям; это начальная стоимость всех контрактов трейдеров, разделенная на выбранное кредитное плечо, плюс нереализованный PnL.

Что такое доступная маржа?

Это средства, которые трейдеры могут использовать для увеличения существующих или создания новых позиций; и она рассчитывается следующим образом: (начальный баланс кошелька + реализованный PnL) – маржа, выделенная на позиции.

Начальная и поддерживающая маржа: в чем разница?

Начальная маржа – это минимальная начальная сумма, необходимая для открытия позиции, в то время как поддерживающая маржа – это минимальная сумма, необходимая для сохранения открытой позиции.

Что означает цена маркировки?

Цена маркировки – это цена, по которой деривативный контракт маркируется для расчета нереализованного PNL и ликвидации. Мы используем систему под названием «маркировка справедливой цены», чтобы избежать ненужных ликвидаций, особенно когда пользователи торгуют продуктами с высоким уровнем кредитного плеча.

Чтобы ознакомиться с подробной информацией о нашем методе маркировки справедливой цены, пройдите по этой ссылке.

Чтобы первыми узнавать о наших новых листингах, запусках продуктов и розыгрышах, подписывайтесь на нас в Discord, Telegram и Twitter. Мы также рекомендуем вам регулярно посещать наш блог.

Тем временем, если у вас возникли какие-либо вопросы, обращайтесь в нашу службу поддержки.