(Все мнения, выраженные в этом материале, отражают личную точку зрения автора и не должны служить основанием для принятия инвестиционных решений или расцениваться как рекомендация или совет по инвестированию.)

Где-то на полпути между тихой заводью и большой дорогой стоит трактир. Здесь вы и найдете меня, скромного трактирщика. Тут начинают свой путь к гиперинфляции многие интересные путешественники. Моя работа — служить ближнему. Свежая дичь, светлый эль и добрая компания — вот что я предлагаю уставшим путникам. Да не обманет вас скудный пейзаж — эти места таят огромную силу.

Одним странным вечером на дороге, ведущей к гиперинфляции, появились самурай верхом на кисо в позолоченных доспехах (с мечом Хаттори Ханзо), дева-рыцарь на першероне и янки на мустанге. Чтобы отдохнуть после утомительного путешествия, путники остановились в моем трактире. Стол ломился от яств и бутылок лучшего эля. Наевшись досыта и отогревшись, они собрались у очага и поведали мне о горе, которое заставило их объединиться и отправиться в путь в поисках истины.

Позвольте представить моих уважаемых гостей.

Харухико Курода — Самурай, повелитель иены.

Кристин Лагард — Рыцарь, императрица евро.

Джером Пауэлл — Янки, хозяин доллара.

Узнав, кто мои гости, я пришел в ужас. Как мог я, скромный трактирщик, дышать одним воздухом с этими благородными господами? Позабыв манеры и правила обращения, я спросил прямо: «Какие невзгоды могли подтолкнуть вас к такому небывалому союзу?».

Мои гости вздрогнули, удивленно приподняли бровь и спросили: «Вы, должно быть, слышали истории о Великом медведе?».

В свое оправдание я признался, что не владею новейшими технологиями и потому не могу прильнуть к источнику всей современной культуры и знаний, ТикТоку.

«Что ж, на свете есть Великий медведь. Раньше он был спокойным и домашним, но недавно вырвался на свободу и теперь наводит ужас на окрестные земли, — объяснил сэр Пауэлл, и его лицо исказила гримаса угрюмой решительности. —Наш долг — сделать все, чтобы освободиться от власти этого Медведя».

«В былые времена Медведь и его вассалы снабжали жителей королевства многими товарами первой необходимости по приемлемым ценам. Но потом Медведь впал в бешенство и поднял оружие против одного из наших общих союзников. Скоро стало очевидно, что Медведя нужно проучить, поэтому мы перестали покупать его товары».

«О, небеса! — воскликнул я. — Какое благородство — обречь себя и своих подданных на страдания ради того, чтобы избавить мир от этого мерзкого Медведя. Простите мое невежество, сэр Пауэлл, но скажите, удался ли ваш бойкот?»

Сэр Пауэлл покачал головой, и прежде чем он успел открыть рот, Курода-сан закричал: «Всё было напрасно! В ответ Медведь наслал проклятую инфляцию, от которой страдает все наше королевство».

«Наше королевство тоже страдает под гнетом инфляции, вызванной Медведем, —прошептала леди Лагард, низко опустив голову в знак поражения. — Какой же это злой, беспощадный зверь».

Сэр Пауэлл всё молчал, уставившись в пол. Я повернулся к нему и спросил, постигло ли его королевство такое же несчастье.

«Да, но мое королевство благословенно, — ответил сэр Пауэлл (бормоча под нос «Боже, храни Америку, и только Америку»). — Боги благословили наш край достаточным количеством пищи и энергии, чтобы пережить эти тяжелые времена. И с этой позиции силы мы, заручившись помощью союзников, начали крестовый поход против Медведя. Королевствам Иены и Евро не так повезло, но мы непременно их поддержим».

«И как же вы будете поддерживать своих союзников, сэр Пауэлл?» — спросил я.

«Это будет непросто, но у нас есть самая могущественная сила. Загляни в мою котомку и скажи, что ты там видишь», — ответил он.

Он протянул мне свой мешок, и я заглянул внутрь… «Я вижу… печатный станок? Печатный станок с зелеными бумажками?». Я был озадачен. Как это невзрачное устройство может быть могущественным оружием, о котором он говорил?

«Твои глаза тебя не обманывают. Благодаря этому дару богов я один могу создавать самый волшебный предмет на свете — доллар. И напечатаю я таких долларов много-премного, чтобы купить верность моих добрых друзей», — с гордостью заявил сэр Пауэлл.

«Прошу, сэр Пауэлл, дайте нам немного ваших долларов», — взмолилась леди Лагард, смиренно упав на колени, как обычная нищенка.

«Я исполнил свой долг и завладел государственными облигациями своего королевства в огромных количествах, но этого мало, — мрачно добавил Курода-сан. — Мне не выиграть битву с инфляцией в одиночку. Моя валюта, иена, сильно страдает от контроля кривой доходности. Я молю доброго сэра Пауэлла напечатать еще долларов и купить мои облигации. О, пожалуйста, мой господин!»

«Мне тоже нужно, чтобы благочестивый сэр Пауэлл купил мои еврооблигации, — добавила леди Лагард. — Королевство мое велико, и некоторые благородные мужи более состоятельны, чем другие. Кроме того, некоторые дворяне чрезвычайно расточительны, хотя, должна признать, их повара готовят очень вкусно. Чтобы сохранить единство моих земель, мне нужно оказывать почти безграничную поддержку моим менее благополучным вассалам. Мне приходится печатать евро и покупать верность моих подданных. Но я не могу это делать в одиночку, так как не в силах полностью контролировать стоимость моей валюты, евро. Чем больше помощи я оказываю своим непутевым вассалам, тем слабее она становится. И мне приходится покупать у Медведя все больше и больше товаров и платить за них все дороже. Но я предана сэру Пауэллу и дала слово, что не буду иметь дела с Медведем. Как же мне быть? Моему народу грозит голод и холодная зима. Прошу вас, сэр Пауэлл, помогите нам».

Я вновь обратился к сэру Пауэллу: «Вы и вправду так благочестивы, господин? Сделаете ли вы то, о чем вас просят?»

«Конечно, трактирщик! Долг моего королевства — поддерживать своих союзников», — ответил он.

«Но сэр Пауэлл, — продолжил я. — Я тут открыл образец древнейшей технологии, известный как книга, и прочел, что в вашем королевстве идет кампания под названием «Количественное ужесточение». Автор этой книги предлагает вам прекратить печатать доллары, чтобы усмирить инфляцию на ваших землях».

Сэр Пауэлл расхохотался. «Книги! Неужели их кто-то еще читает? Читайте лучше настоящие новости в The Wall Street Journal — газете моих подхалимов-прихлебателей. Ты забываешь, что я могу количественно ужесточать и одновременно печатать доллары на покупку облигаций в иенах и евро».

«Мое королевство могущественно, но и у нас время от времени случаются экономические спады, — продолжил сэр Пауэлл. — Властью, данной мне, я создам экономический кризис, убрав с рынка ликвидность, а потом спасу экономику с помощью свеженапечатанных долларов».

«Боже, сэр Пауэлл, как вы могущественны и мудры! — воскликнул я. — Я готов провалиться под землю от стыда за то, что читал не тот материал. Я немедленно исправлюсь! У меня остался к вам последний вопрос — есть ли проблема, которую нельзя решить с помощью печатания долларов?».

«Молодой человек, нет на этом свете такой проблемы, которую нельзя было бы решить, напечатав доллары», — похвастался сэр Пауэлл.

Воспользовавшись случаем, в разговор вступили Курода-сан и леди Лагард: «Ах, сэр Пауэлл, докажите это на деле! Смиренно просим вас еще решительнее взяться за создание рецессии в вашем королевстве, чтобы как можно скорее начать снижать процентные ставки. Мы в своих королевствах Иены и Евро сознательно удерживаем процентные ставки ниже уровня инфляции и контролируем кривую доходности, чтобы сохранить наши банковскую и политическую системы. Хоть нас и не волнуют страдания масс, но инфляция, которую мы пытались создать, может оказаться для них непосильной — и наши готовы полетят. Поэтому, пожалуйста, сэр Пауэлл, помогите нам — у нас мало времени».

Принимать таких добрых и благородных гостей в моем трактире было большой честью. Читайте дальше и хорошенько запомните эту историю — мы еще вернемся к ней после того, как я расскажу вам о контроле кривой доходности и его влиянии на иену, евро и доллар.

Тезис

Япония и Европейский Союз (ЕС) прямо или косвенно занимаются контролем кривой доходности (Yield Curve Control, YCC). По сути, YCC сводится к фиксации центральным банком — нам, простым обывателям, этот процесс больше известен как «манипулирование» — доходности государственных облигаций. Центральный банк печатает фиатную валюту и покупает собственные облигации, ограничивая доходность нужным ему уровнем. Помните: когда цена облигации растет, ее доходность падает. При прочих равных условиях благодаря такой интервенции национальная валюта ослабевает.

YCC -> Руководство по ослаблению валюты:

- Центральный банк ограничивает доходность по одному или нескольким срокам погашения государственных облигаций.

- Центральный банк готовится печатать деньги для увеличения денежной массы и покупки облигаций в достаточном количестве для снижения доходности до нужного уровня.

- Если рынок считает, что доходность должна быть выше предельного уровня YCC, центральный банк продолжает печатать деньги до тех пор, пока или не скупит все облигации в обращении, или рынок не перестанет поднимать доходность выше предельного уровня.

- В результате этого процесса увеличивается денежная масса и ослабевает фиатная валюта, так как возрастает ее количество относительно реальных товаров/услуг и других валют.

Обычно Япония и ЕС приветствуют ослабление иены или евро по сравнению с валютами остальных развитых стран — это позволяет их экспортным отраслям увеличить долю рынка, ведь их товары дешевеют по сравнению с товарами других стран. Но из-за топливной и продуктовой инфляции после пандемии коронавируса и запрета экспорта российских товаров местное население на своей шкуре ощущает негативные последствия слабой валюты. Питание, передвижение и отопление/охлаждение жилья обходится им все дороже.

У правящих бюрократов в Японии и ЕС есть весомые политические — а под политическими я подразумеваю корыстные — мотивы продолжать YCC в условиях растущей инфляции, от которой страдает 90% местного населения. Более подробно мы рассмотрим эти мотивы чуть позже, но достаточно сказать, что отказ от торговли с Россией — это политический выбор, который Япония и ЕС были вынуждены сделать, чтобы сохранить союз с Америкой. Сочетание YCC и бойкота российских энергоносителей — убийственный коктейль. В случае продолжения YCC Японии и ЕС не обойтись без помощи их «папочки» — США.

Чем могут помочь Штаты? Послушаем речь бывшего председателя ФРС Бена Бернанке, которую он произнес в 2002 году перед членами Национального экономического клуба.

«ФРС может вливать деньги в экономику и другими способами. Например, у нее есть полномочия покупать иностранные и собственные государственные долговые обязательства. В теории этот класс активов открывает огромные возможности для операций ФРС, ведь количество иностранных активов, которые ФРС может купить, в несколько раз превышает объем государственного долга США.

Но тут нужно быть осторожным. Поскольку экономика — это сложная и взаимосвязанная система, покупка ФРС обязательств иностранных правительств потенциально может повлиять на ряд финансовых рынков, в том числе рынок иностранной валюты. В США разработкой международной экономической политики, включая политику в отношении доллара, занимается Министерство финансов, а не Федеральная резервная система; а министр финансов выразил мнение, что стоимость американского доллара должна определяться силами свободного рынка. Более того, поскольку США — это большая, относительно закрытая экономика, манипулирование курсом доллара было бы не лучшим способом борьбы с внутренней дефляцией, особенно учитывая разнообразие других доступных вариантов. Поэтому я хочу особо подчеркнуть, что сегодня я не ожидаю попыток со стороны американских регуляторов влиять на стоимость доллара на международном рынке, и не рекомендую прибегать к этой мере».

По распоряжению Министерства финансов США торговый отдел нью-йоркского отделения Федерального резервного банка может печатать доллары США, покупать JPY/EUR, покупать государственные облигации Японии (JGB) или стран-членов ЕС и размещать их в Фонде стабилизации валюты (Exchange Stabilization Fund, ESF) на своем балансе. В этом два плюса. Во-первых, такая политика прямо ослабляет доллар по отношению к иене и евро, что помогает Японии и ЕС импортировать товары за доллары по более низким ценам. Во-вторых, такая политика помогает снизить доходность государственных облигаций, но при этом не ведет к расширению баланса ни Банка Японии (БЯ), ни Европейского центрального банка (ЕЦБ).

Но ФРС также выразила готовность прибегнуть к количественному ужесточению монетарной политики (QT), чтобы сдержать внутреннюю инфляцию и защитить кошельки американцев. QT (по определению ФРС) — это продажа центральным банком государственных облигаций США и ипотечных ценных бумаг (MBS) за доллары в целях ужесточения условий внутреннего кредитования. Если правительству приходится больше платить за заимствование средств, то и американскому населению и бизнесу кредиты также обходятся дороже. Тут возникает закономерный вопрос: как ФРС может фактически осуществлять QT (т. е. ужесточать условия кредитования на внутреннем рынке) и одновременно смягчать условия кредитования в долларах на мировом рынке, скупая иностранные государственные облигации?

Не забывайте: главное в политике — обманные маневры, а не экономическая реальность. В реальности покупка иностранных облигаций приведет к увеличению долларовой денежной массы и баланса ФРС и может свести на нет любое влияние QT на внутренние условия кредитования. Но ФРС представляет ситуацию совсем иначе. ФРС может одновременно продавать ранее купленные облигации США и MBS и одновременно печатать деньги для покупки иностранных облигаций. И Пауэлл может не моргнув глазом заявлять, что он ужесточает денежно-кредитные условия в США в целях борьбы с внутренней инфляцией и в то же время помогает союзникам Америки сохранить сильные позиции в борьбе с Россией.

Учетная ставка ФРС (белая линия). Учетная ставка Банка Японии (желтая линия). Учетная ставка ЕЦБ (зеленая линия).

Все три «амигос» — Япония, ЕС и США — страдают от рекордно высокой инфляции. Но только ФРС пока ощутимо повысила учетные ставки. В соответствии с правилом паритета процентных ставок, валюты стран, которые проводят более мягкую монетарную политику, должны ослабевать относительно тех, где проводится более жесткая политика. Учитывая тот факт, что цены на мировые товары устанавливаются в долларах США, жесткая денежно-кредитная политика США привела к тому, что сегодня у США самая сильная фиатная валюта из всей троицы. Если ФРС прекратит повышать и начнет снижать ставки, это приведет к ослаблению доллара США относительно иены и евро и снижению цен на сырьевые товары для Японии и ЕС.

ФРС может оправдать завершение цикла ужесточения, сославшись на надвигающийся экономический кризис в США. Если ФРС сможет убедительно доказать, что пик инфляции пройден — то есть что темпы инфляции замедлятся настолько, что, даже если цены и продолжат расти, худшее все равно уже позади — можно будет перейти в режим предотвращения рецессии, не вызвав слишком большого недовольства у общественности. «Режим предотвращения рецессии» — это кодовая фраза, обозначающая печатание денег, ведь единственный известный ФРС способ предотвратить рецессию — это смягчить монетарную политику, включив печатный станок.

Чтобы ФРС смогла обеспечить союзников Америки ликвидностью, необходимой им для продолжения YCC, должно быть выполнено как минимум одно из этих условий. А если ФРС не сможет сделать ни того, ни другого, недовольство в ЕС и Японии, вызванное ростом цен на продукты питания и энергоносители (особенно с наступлением осенних холодов), может создать политические проблемы для технократов у власти.

Нас, держателей криптовалют, YCC волнует потому, что если/когда Министерство финансов США объявит об одном из этих изменений курса монетарной политики, или мы заметим рост баланса ESF, можно будет предположить, что ФРС активно печатает деньги, чтобы помочь Японии и ЕС с контролем доходности. Это неизбежно приведет к высокой инфляции и полностью изменит глобальный режим фиатной ликвидности. Когда финансовую систему наводнит фиатная ликвидность, рисковые активы — и в том числе криптовалюты — быстро нащупают дно и начнут восстанавливаться, ведь инвесторы поймут, что пут центрального банка на рынке финансовых активов был активирован.

Для подтверждения этой гипотезы должно быть верно следующее:

- Америка твердо намерена победить Россию главным образом с помощью экономических санкций, а это значит, что ее союзники должны отказаться от закупок российского продовольствия и энергоносителей.

- Для спасения своих банковской и политической систем Япония и ЕС должны проводить YCC.

- Инфляция, вызванная YCC, усугубляется российскими продовольственными и энергетическими санкциями.

- Чтобы не допустить народных бунтов, Японии и ЕС нужна помощь союзника, США, для снижения внутренней инфляции.

- Следовательно, если Америка действительно хочет помочь своим союзникам, ей придется найти способ напечатать доллары и выкупить облигации Японии и ЕС, или же уменьшить разрыв процентных ставок, начав снижение учетной ставки по федеральным фондам.

- Печатание долларов для покупки облигаций Японии и ЕС и/или снижение учетной ставки приведет к ослаблению американской валюты и наводнению финансовой системы ликвидностью на триллионы долларов. Фиатные деньги хлынут в рискованные активы. ПРАЗДНИК К НАМ ПРИХОДИТ!

Благодарности

Огромное спасибо Даниэль Димартино Бут из Quill Intelligence, моему любимому управляющему хедж-фондом волатильности, и Феликсу Зулауфу. Даниэль и управляющий хедж-фондом помогли подтвердить мой тезис, используя свои знания о внутреннем устройстве Министерства финансов США и ФРС. Даниэль некоторое время работала в ФРС, а мой управляющий хедж-фондом учился у министра финансов США и бывшего председателя ФРС Джанет Йеллен. Данные о количестве JGB у Банка Японии были собраны членом того же фонда волатильности; его исследование сэкономило моей команде кучу времени. Некоторые из приведенных графиков взяты из последней видеоконференции Феликса Зулауфа.

Долг, математика и экспоненты

Как биологический вид homo sapiens не отличается особой силой, быстротой или ловкостью. Но, тем не менее, мы являемся высшими хищниками и царями нашей песочницы — все благодаря нашим языковым навыкам, которые позволяют нам коллективно организовываться. Созданные нами социальные институты и правительства образуют основу, которая поддерживает большую популяцию и помогает нам чего-то достигать.

Отсюда следует, что правительства, наделенные властью узаконенного насилия и налогообложения, могут с полным правом заимствовать средства из нашего коллективного будущего, чтобы инвестировать сегодня. Инвестиции в такие объекты, как дороги, школы, суды, больницы и пр. «окупаются» за счет увеличения потребления этих услуг растущим населением (т. е. экономические выгоды использования этих услуг большим числом людей компенсируют затраты). Или, если инвестиции в эти услуги ведут к повышению продуктивности общества, долг также считается «оплаченным» с экономической точки зрения.

Валовой внутренний продукт (ВВП) — это количественный показатель активности; правительство облагает налогом часть этой активности, чтобы оплатить услуги, которые предоставляет населению. Поэтому когда одна единица долга генерирует больше одной единицы экономической продукции (в виде увеличения ВВП, с которого правительство может получить больше налогов), долг считается продуктивным.

Но если одна единица долга генерирует меньше единицы экономической продукции, у правительства начинаются проблемы. Возникает ситуация, в которой для погашения долга приходится выпускать все больше долговых обязательств. Так запускается цикл, который приводит к математическому упадку правительства. Долговая нагрузка будет продолжать расти в геометрической прогрессии, если не произойдет следующее:

- В результате роста населения увеличится количество активности и, как следствие, в казну поступит больше налогов.

- Будет создана или открыта новая технология или источник энергии, которые радикально повысят производительность труда работников в существующем количестве. Это приведет к увеличению экономического потенциала общества и, как следствие, росту будущих налоговых поступлений.

- Правительство объявит дефолт, а именно:

- Напечатает свою валюту в количестве, необходимом для номинального погашения долга (что приведет к инфляции).

- Прямо спишет долг в честь какого-нибудь юбилея.

В этой статье я проанализирую финансовое положение Японии и ЕС через призму роста/уменьшения численности населения и стоимости энергоносителей — и покажу, почему они не могут погасить свой долг с помощью вариантов 1 или 2, что оставляет им только вариант 3 (а точнее, 3a).

Я предположу, что единственный выход, который остается у правительств стран с непродуктивным долгом, — это погасить его с помощью обесценивания. Если процентная ставка по государственному долгу ниже, чем рост внутреннего ВВП (речь идет об отрицательных реальных процентных ставках), то со временем соотношение долга к ВВП снизится. ВВП — это всего лишь показатель активности, а правительства могут генерировать экономическую активность, выпуская долговые обязательства и тратя эти деньги на реальные товары и услуги. Вот вам и рабочие места для мальчишек и девчонок. Da Bears!

В это случае все, кто купил государственные облигации, по сути считают убытки, ведь деньги этих лохов идут на оплату неэкономичных инвестиций прошлого. Проще всего грабить таким образом частные и государственные пенсионные фонды. Почему? Всё просто: финансовый регулятор может постановить, что определенный процент их активов обязательно инвестировать в государственные облигации, которые со временем обесцениваются в реальном выражении (и это заложено в их природе). Так правительство получает неподвижную мишень, в которую можно год за годом разряжать монетарную обойму — до тех пор, пока государственная долговая нагрузка не опустится до приемлемых уровней.

Экспоненциальная математика вне политики. Математика экспоненциально растущего долга предсказывает крах правительств со 100% вероятностью — вопрос лишь в том, сколько времени это займет. Трейдеры, которые руководствуются математическими законами, должны быть терпеливыми. Политики попытаются использовать время против инвесторов. Они будут беспощадны сегодня, чтобы отодвинуть мрачное будущее на завтра, — это все, на что они способны. Будущая катастрофа неизбежна, ее нужно просто дождаться. YCC — это предсмертные конвульсии правительства, зажатого в тисках неумолимой математики экспоненциального долга.

Все известные экономические «-измы» предполагают бесконечный рост. Если долг растет быстрее, чем экономика, нужно просто растянуть шкалу роста и времени до бесконечности, и дефолт правительства неизбежен в 100% случаев. Как только для погашения старого долга нужен новый долг, а государственный бюджет становится дефицитным, время убивает. Это и есть смертельная петля, и YCC — единственное спасение. Я буду использовать этот алгоритм для определения того, грозит ли конкретному правительству скорый дефолт или нет.

Демография

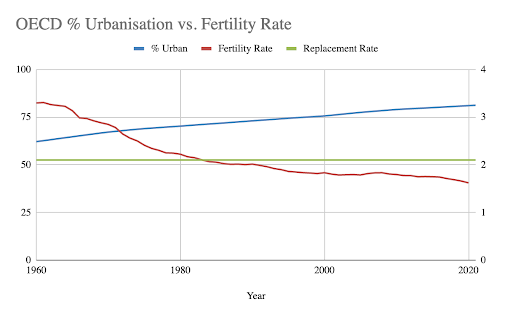

Если вы живете на ферме, дети — это бесплатная рабочая сила.

Если вы живете в городе, дети — это дорогая тема для разговора.

Как показано выше, в результате урбанизации развитого мира уровень рождаемости упал значительно ниже уровня воспроизводства. Мировой бэби-бум после Второй мировой войны сменился современным спадом рождаемости.

Демографические тенденции медленно формируются, колоссально влияют на развитие общества и практически не поддаются изменению. В сегодняшней демографической ситуации виноваты социальные факторы и политика, которую проводили правительства много десятилетий назад.

Это очень поверхностный взгляд на макродемографические тенденции, которые наблюдаются во всех развитых странах. Теперь углубимся в специфику демографической ситуации в Японии и Европе.

При увеличении числа продуктивных членов общества (трудоспособного населения в возрасте 15–64 лет) растет и экономический потенциал страны (и наоборот). Набирать долги, когда эта популяция растет, имеет смысл. Страна должна инвестировать в себя, чтобы государственные услуги и учреждения росли вместе со спросом на них. Но когда трудоспособное население сокращается, стране не хватает экономической активности для выплаты выпущенного долга в реальном выражении.

Быстро увеличить численность сокращающегося трудоспособного населения можно только с помощью рабов и иммигрантов. Рабство в его примитивном виде в развитых странах было отменено в 19 веке, так что единственным реалистичным решением остается пополнение численности населения за счет мигрантов. Но в каждой стране существует множество специфических культурных факторов, которые влияют на условия иммиграционной политики и на то, насколько она благоприятна (или неблагоприятна) для иммигрантов.

В Японии иностранцев называют «гайдзинами». Конечно, японцы очень вежливы и почтительны с «гайдзинами», но они никогда не будут считаться полноправными членами японского общества, так как не родились японцами. Политическое руководство признает, что страна буквально умирает, но не готово позволить миллионам иммигрантов пополнить ряды молодого трудоспособного населения.

Нынешнее поколение «просвещенных» европейских технократов у власти любит декларировать открытость к иммиграции — до очередного конфликта культур. Многие европейские ценности проистекают из общей иудео-христианской истории и мировоззренческой системы. На Ближнем Востоке и в Северной Африке живет огромное количество голодных, бедных и очень мотивированных людей, которые обеими руками ухватятся за шанс улучшить свое материальное положение, переехав в Европу — но их религиозные и культурные ценности проистекают из исламской традиции.

Культурные представления европейцев и жителей Ближнего Востока/Северной Африки кардинально отличаются. Как бы ни старались в Давосе, европейцы ни за что не примут лодки и караваны с активными и трудоспособными мигрантами-мусульманами, чтобы исправить катастрофическую демографическую ситуацию в Европе. Я сомневаюсь, что сами давосцы примут Фатиму с ее выводком в своих шикарных швейцарских шале, но, как говорится, «делай так, как я говорю, а не так, как я делаю». Напомню, что последний раз, когда в Европу хлынули полчища мусульман (мавров), Папа Римский объявил крестовый поход, чтобы избавить Пиренейский полуостров и другие европейские земли от чужаков.

Японии и странам ЕС нужно больше пользователей для генерирования активности, необходимой для погашения долга. К сожалению, в этих странах просто невозможно — или, по крайней мере, невозможно политически приемлемым путем — нарастить пользовательскую базу достаточно быстро, чтобы избежать смертельной спирали падения производительности.

Энергетика

Другой вариант, который формально может помочь правительствам преодолеть растущее долговое бремя, — это поиск новых, более дешевых источников энергии, с помощью которых можно повысить производительность.

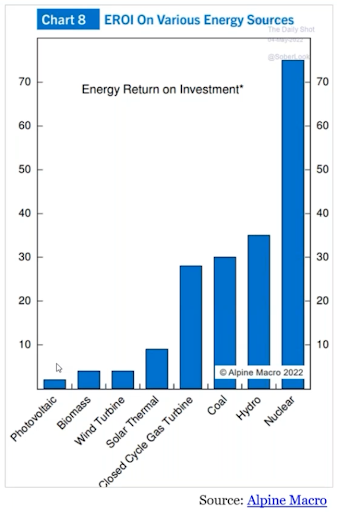

Спасибо Феликсу за этот график.

Любая страна или экономический блок, которые отказываются от ядерной энергии, не имея залежей углеводородов и/или считая, что возобновляемые источники энергии, такие как ветер и солнце, — это путь к энергетической самодостаточности, ничего не понимают ни в науке, ни в математике. Именно такой вывод можно сделать из графика выше.

На ядерную катастрофу на «Фукусиме» после землетрясения и цунами 2011 года Япония отреагировала закрытием всех ядерных реакторов. В итоге страна стала еще больше зависеть от импорта углеводородов. Теперь любые перебои с поставками энергоносителей быстро парализуют японскую экономику, ведь внутри страны нет возможности быстро производить энергию.

Как я уже писал в статье «Роковая петля», Европа позволила диктовать свою энергетическую политику скандинавской школьнице и в процессе подсела на дешевый российский газ. И вдруг — какая неожиданность — когда Запад заморозил активы российских граждан и государства в западной финансовой системе, Россия решила, что ЕС пора осознать последствия своей энергетической политики.

Продолжение и эскалация экономических санкций ЕС и Японии против России в ситуации, когда — по крайней мене формально — никто из них не находится в состоянии войны с Россией, — политическое решение, продиктованное желанием сохранить расположение своего гаранта безопасности, Америки. У Америки есть свои идеологические причины, по которым она готова использовать сынов Украины и финансы своих союзников для ведения прокси-войны с Россией. К тому же, перенести последствия этой войны ей гораздо легче. Да, из-за санкций американцы станут чуть больше платить за продукты питания и топливо, но голодать или мерзнуть они не будут. Для Европы и Японии бойкотирование России будет иметь куда более катастрофические последствия, ведь им нужна дешевая энергия для поддержания производственной мощи. Но как примерные союзники они вынуждены поддерживать Америку в попытке устроить России экономическую блокаду. При этом их и без того высокие цены на сырье (они же цены производителей) продолжат свой асимптотический рост.

Динамика индекса цен производителей в Германии (% г/г)

Данные начинаются с 1970-х годов, и текущие показатели на уровне +30% — самые высокие за всю историю. Как можно сохранить конкурентоспособность на мировом рынке по сравнению с Китаем, если ваши производственные затраты достигли абсолютного исторического максимума?

Тем временем Китай упивается дешевыми российскими энергоносителями, потому что мировые лидеры вроде Германии отказываются их покупать.

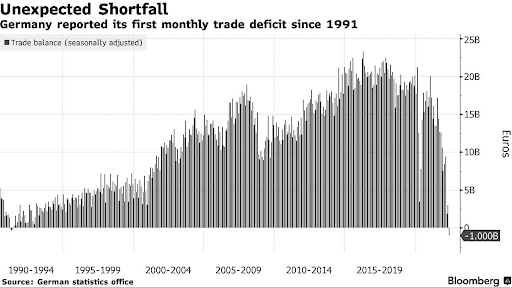

Результат показан на графике ниже.

В Германии впервые за 30 лет зафиксирован месячный дефицит баланса торгового счета. Без дешевого российского газа многие крупные немецкие промышленные компании обречены на погибель. Без дешевого российского газа финансовое положение Германии — и, как следствие, Европы — просто не позволяет ей производить прежнее количество товаров по прежней цене.

Динамика индекса цен производителей в Японии (% г/г)

Япония движется в том же направлении, что и Германия. Учитывая, что цены производителей находятся на самом высоком уровне с 1970-х годов, конкурентоспособность Японии по сравнению с Китаем снижается. В некоторой степени смягчить удар сейчас помогает слабая иена, но Китай не станет сложа руки наблюдать за тем, как иена слабеет относительно юаня. Китай снизит курс юаня по отношению к иене и евро, и китайские экспортеры продадут еще больше товаров.

Япония движется в том же направлении, что и Германия. Учитывая, что цены производителей находятся на самом высоком уровне с 1970-х годов, конкурентоспособность Японии по сравнению с Китаем снижается. В некоторой степени смягчить удар сейчас помогает слабая иена, но Китай не станет сложа руки наблюдать за тем, как иена слабеет относительно юаня. Китай снизит курс юаня по отношению к иене и евро, и китайские экспортеры продадут еще больше товаров.

Курс CHY/JPY

Растущее значение указывает на то, что юань дорожает по отношению к иене.

Сырье в Японии и Европе не дешевеет. Поэтому, с точки зрения энергетики, их экономики становятся менее продуктивными. Политика отказа от российских энергоносителей приведет к дальнейшему ухудшению фундаментального экономического потенциала этих двух стран и не позволит им обогнать свои долговые спирали.

Водораздел

Надеюсь, предыдущие разделы с описанием демографических и энергетических проблем Европы и Японии ясно показывают, что на ликвидацию долга за счет роста населения или повышения энергоэффективности можно не рассчитывать. И чем это им грозит?

Без роста пользовательской базы нет роста активности, которую правительство могло бы обложить налогом. А если налоговые поступления стагнируют или сокращаются, расходы на обслуживание долга становятся непосильными. В условиях фрагментированной финансовой системы неспособность обслуживать долг приводит к самому страшному результату… дефляции.

Задача центрального банка — предотвратить долговую дефляцию. Если невозможно погасить долг в реальном выражении, то долговые активы, которыми обеспечивается фиатная фрагментированная финансовая система, полностью обесцениваются. Начинается процесс делевериджинга, который начисто уничтожает экономику для держателей активов (то есть тех, кто правит миром). По мере замедления роста кредитования снижается деловая активность, и люди теряют работу. Но если бизнес живет только за счет дешевых кредитов и не может генерировать экономическую активность, необходимую для их погашения, то должен ли такой бизнес существовать? Это философский вопрос, и ответ на него зависит от того, в какой «-изм» вы верите и кто, по вашему мнению, должен платить за неэффективную экономическую деятельность.

Но что бы вы ни считали справедливым или правильным, суровая правда жизни в том, что правительства не могут просто сидеть сложа руки и наблюдать, как их долговая спираль выходит из-под контроля — к этому моменту единственным приемлемым с политической точки зрения решением является инфляция/гиперинфляция.

Формально у лидеров Японии и ЕС осталось 2 варианта: обесценить долги с помощью инфляции или согласиться на жесткий дефолт. Но, учитывая тот факт, что большая часть государственного долга принадлежит или крупным банковским учреждениям, или самым богатым гражданам, прямой дефолт или списание долга — не самый предпочтительный вариант, ведь каждая единица долга — это чей-то актив, и эти активы часто используются в качестве залога для получения дополнительных кредитов. Так что прямое списание долга негативно повлияет на самых влиятельных и богатых стейкхолдеров правительства, которым политики больше всего обязаны. Выходит, что большинство правительств, которым нужно решить проблему экспоненциально растущей долговой нагрузки, между печатанием денег и списанием долга всегда выберет обесценивание задолженности путем печатания денег. И плевать, что от этого пострадают плебеи, которые тратят несоразмерную часть своих доходов на еду, топливо и жилье.

Следующие два графика показывают, что Япония и ЕС явно выбрали путь инфляции для решения своих демографических и энергетических дилемм.

Трудовые ресурсы Японии ОЭСР в возрасте 15–65 лет (зеленая линия), общие активы Банка Японии (желтая линия), ВВП Японии/нефть марки Brent (белая линия)

Трудовые ресурсы еврозоны ОЭСР 15–65 (зеленая линия), общие активы ЕЦБ (желтая линия), ВВП ЕС/нефть марки Brent (белая линия)

И в Японии, и в ЕС численность населения трудоспособного возраста (зеленые линии) прошла пик и находится в стадии необратимого спада, а эффективность одной единицы ВВП на одну единицу энергии, то есть нефти (белые линии), не изменилась или снижается. Центральный банк реагирует на происходящее печатанием денег (желтые линии).

Два эти графика наглядно показывают, что власть имущие предпочитают перекладывать расходы по реструктуризации долга на беднейшие слои населения в виде инфляции, а не снижать стоимость принадлежащих им активов до уровней, соответствующих реальной экономической ценности.

Далее я объясню политические причины, по которым Япония и ЕС будут продолжать эту политику и контроль доходности (т. е. печатания денег) в условиях катастрофической инфляции.

Повелитель иены

Погружение Японии в самые глубокие, самые беспросветные глубины бесконтрольного печатания денег началась после краха на рынке недвижимости в 1989 году. Чтобы преодолеть дефляционные последствия лопнувшего «пузыря», Япония решила реструктурировать свою экономику с помощью печатания денег. Раз за разом предпринимались политические меры, звучали научные аббревиатуры — суть которых укладывалась в короткую фразу «печатаем больше денег» — пока, наконец, Банк Японии не начал манипулировать кривой доходности с помощью ценовых ориентиров для различных японских государственных облигаций (JGB). И вот, тридцать лет спустя, БЯ наконец-то удалось добиться желаемой инфляции.

Принцип YCC очень прост: если доходность 10-летних JGB превышает 0,25%, Банк Японии скупает JGB в неограниченном количестве до тех пор, пока доходность не опустится до 0,25% или ниже, или пока не закончатся JGB, которые можно купить. Соответственно, Банк Японии готов бесконечно расширять свой баланс, печатая иены и покупая JGB.

Но иена не существует в вакууме. Если доходность по JGB опустится значительно ниже доходности других основных валют, курс иены упадет.

Расхождение между ставкой доходности (10-летней) и обменным курсом USD/JPY

Я показал разницу ставок доходности 10-летних казначейских облигаций США и JGB белым цветом. Желтая линия — это курс USD/JPY. Если желтая линия ползет вверх, иена слабеет. Когда ставки доходности по облигациям США в результате повышения процентных ставок ФРС растут, курс иены пытается его догнать, но Банк Японии с помощью контроля доходности сдерживает рост на уровне 0,25%. Увеличивающийся разрыв ведет к ослаблению иены.

Слабая иена — политическая проблема, потому что Япония импортирует почти все свои энергоносители. Не забывайте — после 2011 года Япония прикрыла все свои ядерные реакторы, и у нее осталось совсем мало возможностей для производства собственной энергии.

Динамика цены нефти марки Brent в иене

Цена нефти в иенах выросла на 65% по сравнению с прошлым годом. Ужасная неприятность для японских производителей и потребителей. Впервые за долгое время компании начинают повышать цены. Нет ничего лучше, чем запить миску вкуснейшего рамена пивом Asahi — но уже скоро это удовольствие будет стоить гораздо дороже.

«Пивоварня Asahi Breweries повысит цены на большую часть своего товарного ассортимента, перекладывая растущие расходы на ингредиенты и упаковку на покупателей. Не исключено, что ее примеру последуют и конкуренты.

Объявленное во вторник повышение цен, которое вступит в силу 1 октября, коснется 162 продуктов, включая флагманское пиво Asahi Super Dry… [это] первое повышение потребительских цен с 2008 года».

Теоретически Япония — демократическая страна, но на прошлых выходных правящая партия, ЛДП (Либерально-демократическая партия), получила подавляющее большинство на парламентских выборах. Так что даже если плебеев и нервирует стремительно растущая инфляция, но укоренившаяся политическая элита вряд ли потеряет работу. Поэтому безумие YCC, скорее всего, продолжится — но что Банк Японии выиграет от проведения такой политики?

Используя удобную функцию <SRCH> в терминале Bloomberg, я проанализировал все непогашенные облигации JGB. На сегодняшний день в обращении находятся JGB на сумму 1 020 трлн японских иен (это номинальная стоимость выпущенных облигаций). Раз в полгода по этим облигациям выплачиваются купоны на общую сумму 15,45 трлн иен.

На выплату процентов не идет вся сумма налоговых поступлений. Процентные ставки должны очень и очень вырасти, чтобы обслуживание долга обходилось дороже налоговых поступлений. Японское правительство может немного утешиться тем, что его долговое положение еще не совсем катастрофическое.

|

Общая сумма непогашенных облигаций JGB (трлн иен) |

1,020 |

|

Годовые выплаты по купонам (трлн иен) |

15.45 |

|

% от прогнозируемого ВВП за 2022 г. |

2.83% |

|

% от бюджета за 2022 г. |

14.36% |

|

% от прогнозируемой суммы налоговых поступлений за 2022 |

23.70% |

Правительство может уменьшить политическое давление на себя, убедив Банк Японии прекратить YCC, и при этом сохранить возможность платить по счетам. Но если Японии не грозит скорый дефолт, почему БЯ продолжает свою политику?

Я задал этот вопрос моему приятелю-менеджеру хедж-фонда на нашей недавней встрече. Он торгует JGB почти столько же лет, сколько сейчас мне, так что неплохо разбирается в этом вопросе.

По его словам, Банк Японии упорствует в политике YCC ради поддержания платежеспособности национальной коммерческой банковской системы. Давайте разберемся.

Из-за низкого экономического роста, плохих демографических показателей и финансовых репрессий доходность банковских депозитов в Японии практически равна нулю. Похожая ситуация наблюдается в большинстве крупных экспортеров Северной и Восточной Азии.

С начала 1990-х годов Банк Японии стремился пробудить в японцах низменные инстинкты, делая все возможное, чтобы заставить госпожу Ватанабе тратить деньги. Чтобы достичь этой цели, Банк Японии наказывал тех, кто держал деньги на сберегательных счетах, опуская свою учетную ставку все ниже и ниже, пока она, наконец, не опустилась ниже нуля, где и держится последние 10 лет или около того. Граждане Японии усердно работали, а когда пришло время откладывать излишки в банки, эти банки начали брать у них деньги за эту привилегию — потому что с них, в свою очередь, Банк Японии брал плату за размещение денег в ЦБ.

Отрицательные процентные ставки губительны как для вкладчиков, так и для коммерческих банков. Поэтому Банк Японии должен быть уверен в том, что банки — единственные игроки, на которых Банку Японии не плевать — остаются прибыльными. Для этого БЯ контролирует доходность государственных облигаций с разными сроками погашения. Его цель — создать крутую кривую доходности, на которой ставки по долгосрочным депозитам и кредитам будут выше, чем по краткосрочным. Поскольку банки берут у вкладчиков деньги на короткий срок, а бизнесу выдают кредиты надолго, они гарантированно зарабатывают на спреде.

Доходность в Японии была и остается чрезвычайно низкой. Чтобы привлечь клиентов, банки стали предлагать разнообразные структурированные продукты, повышающие доходность депозитов. По сути, клиент продает банку опцион и получает небольшой доход в виде премии, что повышает реальную ставку по депозиту. Банк зарабатывает хороший спред на подразумеваемой волатильности опциона. Клиент всегда дешево продает волатильность банку, который затем сбрасывает ее на рынок профессиональных инвесторов и трейдеров.

Самый простой — и самый распространенный — продукт — это отзывной депозит. Представьте, что вы заходите в банк, и дружелюбный кассир говорит, что вместо того, чтобы получать 0% по депозиту, вы можете открыть 20-летний депозит с правом ежегодного отзыва и получать дополнительно 0,25% в год. Банк может каждый год отозвать депозит, если процентные ставки упадут — и, конечно, если клиент захочет закрыть структурный продукт и зарабатывать меньше на обычном вкладе, банк с радостью согласится. Если процентная ставка продолжает падать или находится ниже цены исполнения опциона (допустим, доходность составляет 0,25%), клиент фактически фиксирует доходность на один год — и так в течение двадцати лет. А поскольку процентные ставки в Японии падали или стагнировали в течение трех десятилетий, клиенты рассматривают этот продукт как годовой, а не двадцатилетний депозит.

НООООООООО если вдруг тренд сделает разворот, и ставки начнут расти, вместо краткосрочного депозита клиент получит вклад на очень, очень долгое время. Продолжая пример выше, предположим, что в первый год процентная ставка превысит 0,25%. В этом случае получается, что клиент вложил деньги на девятнадцать лет по фиксированной ставке 0,25%. Даже если в следующем году ставки достигнут 1%, клиент все равно заработает только 0,25%. И это еще не самое худшее — клиент привык считать этот продукт годичным вкладом, а теперь не сможет забрать свои деньги еще девятнадцать лет, и я подозреваю, что это будет его немного нервировать.

Вспомним ужасную демографическую ситуацию в Японии. Как вы думаете, у кого в стране восходящего солнца больше всего финансовых активов? У стариков с фиксированным доходом. Бабули и дедули надеялись увеличить свои доходы, а вместо этого потеряли возможность воспользоваться своими сбережениями. Как им оплачивать дорожающие товары, когда Банк Японии наконец создал самую высокую инфляцию и самый низкий курс иены за последние тридцать лет?

На время оставим на время заботу о широких слоях населения и вернемся к нашим банкам.

Банки хеджируют отзывные депозиты и другие причудливые структурированные продукты на рынках деривативов фиксированного дохода. Даже я не до конца понимаю математику и опционные греки, на которых строится действие этих продуктов, но правда в том, что банк не будет держать этот риск на своем балансе. Банк пойдет на рынок и захеджирует риски.

Поскольку БЯ фиксировал ставку по десятилетним облигациям, большая часть торговли велась продуктами с десятилетним сроком погашения. Риск фиксации, связанный с доходностью 0,25% по десятилетним облигациям, означает, что если фиксация нарушится, банки превратятся из продавцов волатильности в покупателей. Это не было бы такой уж большой проблемой, если бы размер наличного или спотового рынка японских облигаций был примерно равен объему привязанных к нему деривативов. Но размер рынка деривативов на процентную ставку по иене в разы превышает объем выпущенных облигаций. Что это значит? Если все банки вдруг одновременно превратятся в покупателей, по другую сторону не найдется желающих закрыть сделку, пока реальная доходность в несколько раз не превысит текущий уровень. Если Банк Японии не удержит оборону на уровне 0,25% по десятилетним облигациям, банки могут потерять миллиарды долларов на дельта-хеджировании своих процентных ставок на неликвидном рынке. БЯ прекрасно осознает, какие последствия будет иметь для его важнейших стейкхолдеров неспособность центрального банка удержать фиксированную ставку YCC.

«Миллиарды» — это моя крайне приблизительная оценка потенциальных банковских убытков, ведь никто не знает истинные масштабы процентного риска, заложенного в японской банковской системе. Один из трейдеров фонда волатильности заметил, что эти структурированные депозиты не отражаются в публикуемой финансовой отчетности банка, где указывается их чистая процентная маржа. Он также отметил, что операционные отделы банков не любят говорить о доле таких продуктов на их балансе. Мы знаем, что таких продуктов было выпущено на триллионы иен, но даже регулятор не имеет представления о том, насколько подвергается риску вверенная ему банковская система в случае повышения процентных ставок.

Но вернемся к плебеям с их депозитами. Допустим, у вас есть долгосрочный депозит, а деньги нужны сегодня. Вы спрашиваете своего приятеля, который работает кассиром в банке: «Слушай, а можно закрыть депозит досрочно?». И он отвечает: «Конечно! Только нужно заплатить».

Сейчас доходность 20-летних облигаций JGB составляет около 0,95%. Для наглядности я упрощу математику облигаций. Предположим, у вас есть 20-летняя бескупонная облигация с доходностью 0,95% и номинальной стоимостью 100 японских иен, а процентная ставка повышается на 1%. Как изменится цена облигации?

|

Доходность |

0.95% |

1.95% |

|

Кол-во лет до погашения |

20 |

20 |

|

Номинальная стоимость (JPY) |

100 |

100 |

|

Текущая стоимость |

83 |

68 |

|

Разница |

-18% |

Текущая стоимость бескупонной облигации = номинальная стоимость/[(1 + процентная ставка) ^ кол-во лет до погашения].

Ваш приятель из банка говорит, что для получения депозита сегодня вам нужно уплатить 18% его стоимости. WTF?!!

«Но мне нужны эти деньги, чтобы заплатить за подорожавший бензин и топливо!» — в отчаянии вскрикиваете вы.

В ответ банковский служащий мямлит что-то вежливое, что сводится к «это не мои проблемы!».

Банку придется выйти на рынок и развернуть все свои хеджи по ставке, которая намного выше указанной в проданном клиентам структурированном продукте. Банк просто не будет брать на себя убытки из-за того, что продукт работает так, как задумано. По контракту банк мог бы так поступить, но это был бы ужасный шаг с политической точки зрения.

Только представьте, что плебеям, живущим на доходы, которые не растут вот уже три десятилетия, теперь придется потерять 20% или больше от суммы депозитов, чтобы забрать свои деньги из банков, которые до этого благополучно наживались на режиме манипулирования процентными ставками, созданном БЯ. Это политический кошмар для правительства. Но правительство для того и существует, чтобы решать, кто будет платить по счетам. По большому счету это политический вопрос, и я не представляю, как он решится.

Вместо того чтобы совершать политическое самоубийство, перекладывая на стейкхолдеров убытки, связанные с потерей контроля над рынком процентных ставок, Банк Японии может просто решить не терять контроль над рынком процентных ставок. Напоминаю, что фиксация процентных ставок — чисто политический инструмент: она не обусловлена экономически, но продолжается, потому что для политиков это путь наименьшего сопротивления, который позволяет незаметно переложить убытки от кризиса недвижимости 1989 года и вымирающей рабочей силы на население с помощью отрицательных реальных ставок и финансовых репрессий. Если БЯ уверенно заявляет, что YCC продолжится несмотря ни на что, то фиксация никогда не нарушится… по крайней мере, в голове Куроды-сана. Если фиксация сохранится, ни один из этих нежелательных результатов в отношении отзывных депозитов и других продуктов такого рода не наступит. Всё просто, правда?

Святую троицу монетарной политики нельзя разрушить — и неважно, сколько важных экономических работ вы опубликуете, пытаясь доказать обратное. Нельзя одновременно иметь свободно обращающуюся валюту, фиксированные процентные ставки и независимую монетарную политику. Рынку явно не нужны 10-летние облигации с доходностью 0,25%, поэтому Банку Японии приходится покупать все облигации, выпущенные правительством.

Но у БЯ большая проблема — облигации скоро закончатся.

|

Доля 10-летних облигаций на баланс БЯ |

||

|

10 июня 2022 г. |

30 июня 2022 г. |

Сумма |

|

68% |

71% |

6,14 трлн иен |

Именно это происходит, когда YCC идет не по плану. Рынок JGB — один из крупнейших рынков облигаций в мире, и за 20 дней Банк Японии скупил 3% непогашенных 10-летних облигаций, чтобы продолжать манипулировать рынком.

Правительству нужно выпустить больше облигаций, т.е. увеличить государственный долг, чтобы Банк Японии мог их купить и дальше поддерживать доходность на уровне 0,25%. Полученные в результате этого процесса иены правительство использует, чтобы успокоить недовольное население различными мерами, направленными на устранение дефицита бюджета. Например, субсидируя счетов потребителей за газ, тепло и электричество. А поскольку денежная масса иены увеличивается, иена дешевеет по отношению к другим мировым валютам.

Но рано или поздно те, кто продает товары в Японию, потребуют «твердую» валюту, которую правительство не сможет напечатать из воздуха. И тогда все, финита, цены внутри Японии выйдут из-под контроля. Это просто математика. Опять же, гиперинфляция — это политический выбор, призванный отсрочить неизбежное. Убытки в результате событий, которые произошли много десятилетий назад, придется в конце концов признать. Неясно только, кто будет платить по счетам.

Если бы Японии не нужно было импортировать большую часть своей энергии, то играть в YCC можно было бы гораздо дольше, прежде чем будет достигнута точка перегиба, к которой она подходит сегодня. Но Японии не повезло — у нее нет собственных запасов энергии, и она является союзником Америки, поэтому не может покупать дешевые российские энергоносители. Америке придется найти способ помочь своему союзнику, или Японию ожидает бунт разгневанных избирателей, которые больше не желают терпеть инфляцию, навязываемую правящей элитой. Не знаю, какое решение примут правящие круги, но это будет нелегкое решение. Как все было бы проще, если бы Америка не стояла в стороне.

Ничего не происходит

«Йеллен не выказывает желания провести интервенцию ради спасения иены» – Bloomberg, 12 июля 2022 г.

Валютная интервенция, инициированная Министерство финансов США и исполненная ФРС для ослабления доллара по отношению к иене — вот что сейчас готовится в высоких кабинетах. Это пробный шар — регулятор хочет узнать, как рынок отреагирует на возможную помощь Америки своему союзнику.

На недавней встрече министр финансов Джанет Йеллен и ее японский коллега обсудили множество вопросов. Но очевидно, что самым актуальным вопросом для японцев является стоимость их валюты на мировом рынке. Если БЯ будет и дальше проводить политику YCC, чтобы спасти свою банковскую систему, единственный способ поддержать иену и снизить стоимость импорта — это напечатать доллары и купить иены.

Я на 100% уверен, что этот вариант рассматривается, несмотря на наглое отрицание сторон, и совсем скоро мы услышим, как сонмы карманных экономистов будут обсуждать достоинства такой политики. Если рынок отнесется к этому благосклонно, готовьте задницы к интервенции.

Часть вторая

На этом я оставлю вас переваривать прочитанное и ожидать следующей части этой поучительной истории, в которой я опишу ситуацию в королевстве Евро и расскажу, как ФРС будет использовать бухгалтерские трюки для спасения своих союзников и, наконец, почему все это вытолкнет крипту из нынешнего ядерного медвежьего рынка.

Мы знаем, почему Куроде-сану так отчаянно нужна помощь сэра Пауэлла, но что происходит в королевстве леди Лагард? На следующей неделе вы узнаете, почему ситуация в ЕС не менее тяжелая, чем в Японии.

Без YCC дело не обойдется, нужно только следить за продолжающимся снижением курса иены и евро по отношению к доллару. Сэр Пауэлл, подъем! Отдохните, утомленный читатель, ведь на пути к гиперинфляции тебя ждет еще много интересного.