(Все мнения, выраженные в этом материале, отражают личную точку зрения автора и не должны служить основанием для принятия инвестиционных решений или расцениваться как рекомендация или совет по инвестированию).

Всё в этом мире относительно — кроме разве что скорости света. Поэтому, когда я заявляю, что цифровые валюты центральных банков (ЦВЦБ) — чистейшее, абсолютное зло, возникает логичный вопрос: кто сказал? То, что для одних абсолютное зло, для других — абсолютное благо.

В этой трагедии три действующих лица:

- «Мы, простые люди»: те, кем управляют.

- Правительство и политическая элита: кто нами управляет.

- Коммерческие банки, ангажированные правительством конкретного национального государства.

Для нас, простых людей, ЦВЦБ — это неприкрытая попытка лишить нас способности заключать между собой честные сделки без надзора и контроля. Для правительства это идеальный инструмент влиять на поведение подданных с тех пор, как мы решили добровольно выкладывать свою жизнь на обозрение в социальные сети, Instagram и TikTok. Для банков ЦВЦБ — экзистенциальная угроза самому их существованию как финансового учреждения.

Я считаю, что из-за апатии большинства населения правительства без труда отберут у нас физические наличные деньги и заменят их ЦВЦБ, что приведет к утопии (или антиутопии) тотального финансового контроля. Но у нас есть неожиданный союзник, который, по моему мнению, помешает властям внедрить наиболее эффективную архитектуру ЦВЦБ для контроля над населением — и этот союзник — национальные коммерческие банки.

Господь наш Сатоши создал блокчейн. Господь наш чист и добр, как горний свет, но интерпретация его учения о блокчейне может быть извращена теми, у кого черствые сердца и жестокие намерения. Это очень важно, потому что будущая инфляция по своей природе будет сильно отличаться от той инфляции, к которой мы привыкли за последние 50 лет, и чтобы ее побороть, правительству придется использовать такой же новый механизм на базе блокчейна, — ЦВЦБ. Я ожидаю, что ЦВЦБ помогут правительству эффективно преодолеть этот новый вид инфляции, но с большим ущербом для населения.

Помолимся же.

Эта инфляция — это не та инфляция

С тех пор как в начале 1970-х годов валютные курсы начали «плавать», участники крупнейших экономик мира в основном имели дело с инфляцией финансовых активов. Конечно, в те времена фиатные деньги стоили гораздо больше, но увеличение стоимости жизни (по крайней мере, в большинстве случаев) было не слишком радикальным.

Спотовые цены на нефть West Texas Intermediate и индекс S&P 500 (начало = 100)

С 1983 года нефть подорожала почти на 180%, что соответствует годовым темпам роста на уровне 2,75%. Индекс S&P 500 с 1983 года вырос почти в 35 раз, что соответствует годовому росту на уровне 8,44%. Энергия — вот главная валюта. Если рассматривать этот вопрос в таком свете, то Федеральная резервная система (ФРС) в среднем лишь на 0,75% превышает целевой уровень инфляции (2,00%). За тот же период баланс ФРС вырос с практически нуля до почти $9 трлн.

Вакханалия печатания денег спровоцировала рост цен на финансовые активы, что, в свою очередь, привело к резкому увеличению неравенства доходов во всем мире — но из-за такой инфляции правительства не уходят в отставку. Из-за такой инфляции стоимость апартаментов на 57-й улице с видом на Центральный парк просто достигает сотен миллионов долларов. Из-за такой инфляции ваш любимый авокадо стоит $25 в австралийских кафе в любом международном финансовом центре.

Сегодня мы имеем дело с гораздо более страшным видом инфляции — продовольственной и энергетической инфляцией. Именно из-за этой инфляции выходят на улицы все, кроме самых богатых, — и ее железная хватка постепенно сжимается во всех развитых и развивающихся странах мира. Плебеям плевать, какой экономический «-изм» исповедует правительство очерченной пунктиром территории, на которой они проживают. Им голодно и холодно, и если у тех, кто в этом виноват, нет немедленного решения, то полетят головы.

Американское правительство оказалось в незавидном положении. С одной стороны, ему приходится печатать деньги и раздавать их страждущим. С другой стороны, ему нужно следить за тем, чтобы капитал не ускользнул из рук. Сейчас мир достиг самого высокого уровня долга за всю историю человечества, при самых низких процентных ставках. Потери для сбережений и капитала в целом будут огромными, потому что от долга нужно избавиться, уменьшая стоимость денег. Поскольку в традиционной финансовой монетарной системе эти две цели правительства прямо противоречат друг другу — отказ от печатания денег приводит к страданиям простого народа, но печатание денег уничтожает капитал в результате инфляции — правительству придется прибегнуть к технологическим инновациям, чтобы достичь обеих целей и сохранить власть.

Я считаю, что такой инновацией будут ЧВЦБ.

ЧВЦБ решит все проблемы!

Откройте бумажник и достаньте деньги.

Залезьте в карман или сумку и достаньте телефон.

А теперь попробуйте засунуть деньги в телефон.

Если бы это происходило во второй части «Образцового самца», то, может, и получилось бы, но, думаю, что вы уже поняли, что в реальном мире это физически невозможно.

ЦВЦБ — это выпускаемая правительством цифровая валюта (т.е. цифровые деньги), которая существует исключительно в электронном виде и позволяет бросить вызов законам физики. Как и физические наличные, это резервные деньги, которые представляют собой обязательства центрального банка. Они отличаются от знакомых нам электронных денег, которые используют системы традиционных коммерческих банков. Эти деньги — созданные банковской системой в виде кредитов — представляют собой иллюзорные кредитные деньги, а не прямые финансовые обязательства центрального банка (т.е. банальные бумажки, которые можно пощупать).

Еще одно существенное отличие ЦВЦБ от знакомых нам электронных денег в том, что благодаря инновациям и, в частности, технологии блокчейна, правительство может запрограммировать свои ЦБЦБ таким образом, чтобы сохранить над ними полный контроль. Именно этот дополнительный уровень контроля позволит решить двустороннюю проблему инфляции.

В этой антиутопии те, кто иначе вышел бы на улицы, протестуя против высоких цен на продукты питания и топливо, получат электронные деньги напрямую, что должно повысить доступность базовых продуктов питания. Тем, у кого есть капитал, можно запретить его инвестировать во что-либо, кроме государственных облигаций, доходность которых ниже уровня инфляции — причем эти ограничения будут не просто обеспечиваться законом, а будут заложены в программный код самой валюты. Всё это можно сделать на программном уровне, с минимальным количеством ошибок (или вообще без них).

Сами по себе ЦВЦБ не являются абсолютным злом. Конечно, с точки зрения тех, кто хочет откладывать деньги, это далеко не лучший вариант, но он не так уж сильно отличается от навязываемого пенсионными планами обязательства держать определенное количество государственных облигаций с доходностью ниже инфляции — это, якобы, «подходящая» инвестиция для пенсионеров. Но ЦВЦБ позволяют проводить такую политику с меньшим скрипом, чем законодательное регулирование — в силу того, что правила заложены на программном уровне в самих ЦВЦБ — и они могут помешать гражданам забрать свои кровные и купить на них золото, другие, более высокодоходные иностранные государственные облигации или биткоин.

Что действительно делает будущее ЦВЦБ потенциальным адом, так это тот факт, что государство никогда не останавливается на самом безобидном варианте использования технологии, если более радикальное использование принесет больше выгоды. Государство пойдет до конца. И когда все остальные возможности будут исчерпаны, власти могут использовать ЦВЦБ, чтобы прямо контролировать, кому и в каких случаях разрешать транзакции.

Представьте, что вы — «другой». В любом обществе «другие» — это те, кто подвергается экономической эксплуатации в силу своей этнической принадлежности, иммиграционного статуса, религиозных убеждений и/или акцента. Большинство закрывает глаза на эту эксплуатацию, потому что большинство уверено, что «другие» заслуживают своего низкого положения из-за своих предполагаемых недостатков.

Теперь представьте, что вы и остальные «другие» хотите попробовать изменить свое положение без насилия. Вы организуете демонстрации, поете песни протеста и вообще участвуете в ненасильственном гражданском сопротивлении. Для организации протестов и сбора соратников под свои знамена вы используете социальные сети — Facebook, Twitter и Weibo. Ваше движение становится довольно многочисленным, и вы решаете, что пора отправиться маршем на столицу, чтобы показать властям, насколько несправедлива их дискриминационная политика.

В преддверии важного марша ваше движение продолжает набирать вирусную популярность, эффективно генерируя и распространяя душераздирающие фото с других небольших протестов по всей стране. Правительство нервничает. Полиция пытается подавить протесты, используя проверенные тактики, в том числе стрельбу из огнестрельного оружия и натравливание собак на вас и ваших товарищей по мирному протесту. Фотографии детей, пострадавших в результате действий так называемых «защитников народа», перевешивает чашу общественного мнения не в пользу властей. А этого, как учит нас история, власти не потерпят.

В арсенале полиции появляется новое оружие — ЦВЦБ. Вместо того чтобы открыто выступить против протестующих и остановить предстоящий марш на столицу, полиция просит администрацию Facebook, Twitter, Weibo и других платформ передать все данные тех, кто, по мнению их алгоритмов, участвует в движении или симпатизирует ему. За несколько дней до марша все эти люди полностью теряют доступ к финансовой системе.

На этом этапе развития ЦВЦБ вся экономическая деятельность между гражданами происходит с использованием цифровых денег, и никакая другая прежняя валюта (например, физические деньги) нигде не принимается и даже не существует. Таким образом, протестующие и все, кто их поддерживает, не могут заправить автомобили, купить билет на автобус, поезд или самолет, пообедать в ресторане, купить еду и воду в продуктовом магазине и, как следствие, не могут эффективно организоваться — поэтому марш на столицу так и не состоится. Вы не пойдете ни на какой марш, если голодаете или не можете добраться до места его проведения.

При таком монетарном режиме невозможен никакой социальный прогресс, потому что невозможно эффективно организовать протест против действий правительства, если оно может полностью ограничить возможности граждан заниматься честной коммерцией.

Это будет ад на земле — если, конечно, вы верите в ад. Это будет статичное общество, в котором ничего не меняется. С помощью этого коварного инструмента можно насильственно подавить присущее человеку стремление к развитию и переменам.

Союзники

Но ЦВЦБ угрожает не только плебеям. В борьбе с этим врагом у них есть потенциальный (но довольно неожиданный) союзник — национальные коммерческие банки. Сейчас объясню.

Могущество и прибыль банков напрямую зависят от выдаваемых правительством разрешений на законное создание денег из воздуха путем выдачи кредитов. Банки также пользуются защитой правовой системы, которая обеспечивает соблюдение финансовых контрактов. Это позволяет им конфисковать заложенные активы под угрозой санкционированного государством насилия над любым должником, который посмеет оказать сопротивление. Проблема в том, что банкиры хотят получать прибыль, а правительство — удержать власть. Власть и прибыль обычно (но не всегда) тесно связаны между собой, что вносит в отношения государства и банков некоторую напряженность.

Желание банков зарабатывать на беспечном кредитовании всегда заканчивается для правительства политическими проблемами. Но раньше у властей традиционно не было выбора, кроме как терпеть выходки банков, ведь банки — до появления ЦВЦБ — были критически важны для функционирования финансовой системы. В частности, они могли более эффективно, чем правительство, оценивать кредитный риск, ведь прибыль для них важнее политики. Невозвратный кредит — это невозвратный кредит, независимо от того, какую политическую партии поддерживает должник.

Из-за важности банков для всей финансовой системы, даже когда они косячили и вызвали финансовые кризисы, правительству всегда приходилось вмешиваться, печатать деньги и спасать банковскую систему, не имея реальной возможности наказать банки за устроенный ими хаос.

Но теперь у правительства есть инструмент, позволяющий полностью взять на себя самые важные функции коммерческого банка — прием, хранение и выдача в кредит вкладов населения. Все это можно сделать за малую часть расходов и трудозатрат коммерческих банков.

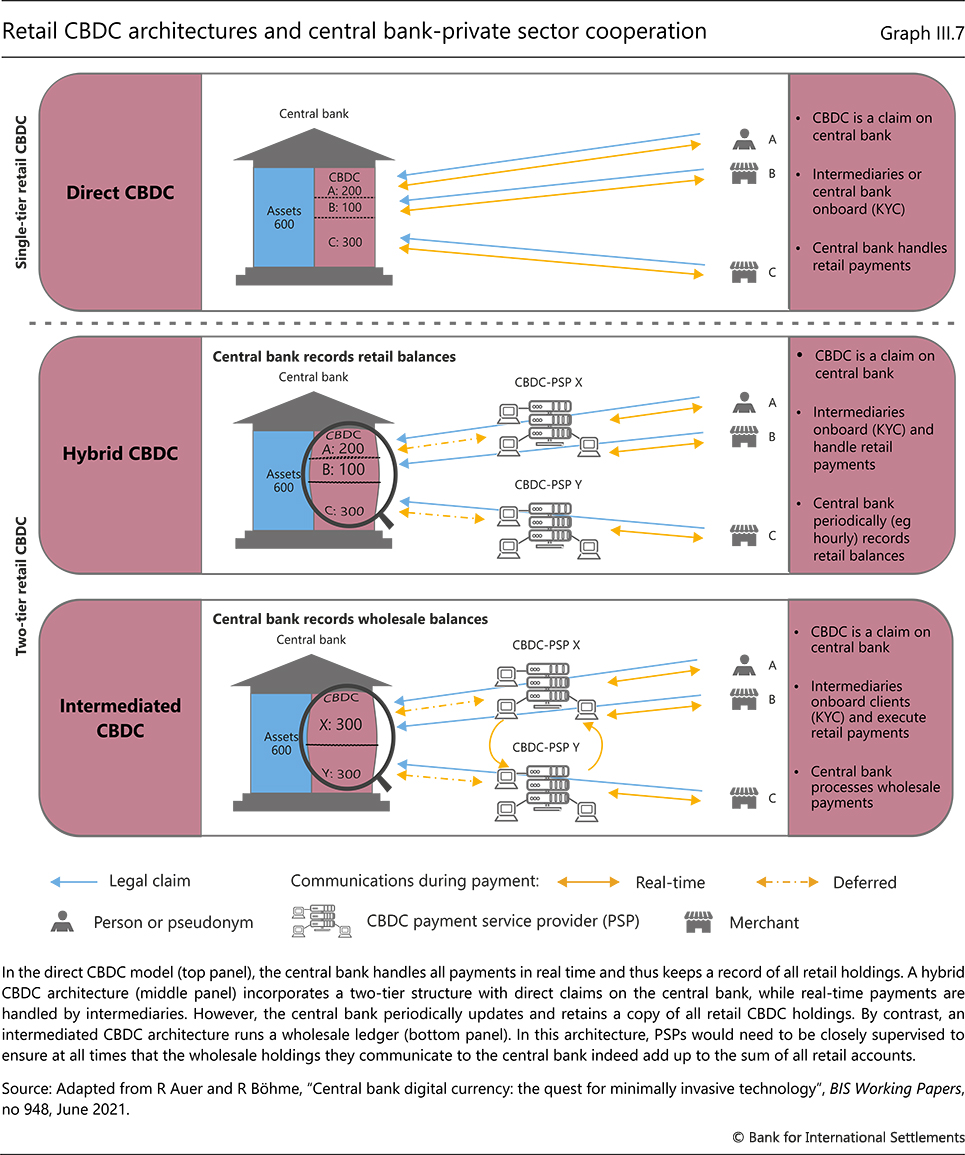

У правительства и правительственного банка (т.е. центрального банка) есть несколько вариантов реализации ЦВЦБ. Вот эти варианты:

- Создать сеть, узлами которой являются коммерческие банки. Конечный пользователь открывает счет в банке, а банки перемещают данные (то есть деньги) по сети. Я буду называть это оптовой моделью. Центральный банк выступает гарантом коммерческих банков, чтобы не допустить массового снятия цифровых денег вкладчиками.

- Создать сеть, в которой есть только один узел — центральный банк. Каждый гражданин открывает счет напрямую в центральном банке. Я буду называть это прямой моделью.

Банк международных расчетов подготовил эту красивую инфографику, в которой показаны различные типы ЦВЦБ:

В оптовой модели, которую я описал выше, сочетаются гибридные и посреднические ЦВЦБ, показанные на этой диаграмме.

Оптовая модель

JP Morgan (JPM) и Bank of China (BOC) — два крупнейших мировых коммерческих банка. Оба банка могут проводить клиринговые долларовые операции с ФРС. Представим, что ФРС выпускает свою ЦВЦБ — назовем ее FedCoin (FED). В системе FED существует только два узла, и они управляются JPM и BOC, соответственно.

Граждане США (можно включить и иностранцев, но не будем усложнять) загружают либо приложение JPM, либо приложение ВОС. Какое бы приложение вы ни выбрали, у вас есть цифровой кошелек, в котором хранятся ваши FED. Перевод FED между двумя счетами в JPM — это внутренний перевод данных в экосистеме JPM. С другой стороны, перевод FED между счетом JPM и счетом BOC требует согласования транзакции и JPM, и BOC. Это похоже на сеть биткоина, только закрытую, в которой подтверждать транзакции могут только JPM и BOC.

JPM и BOC конкурируют между собой за вклады населения в FED, предлагая привлекательные ставки по депозитам. Полученные от клиентов краткосрочные депозиты JPM и BOC используют для предоставления бизнесу долгосрочных кредитов в FED.

ФРС — некоммерческая организация, поэтому не взимает с JPM или BOC плату за управление узлом. Но время от времени ФРС может запрашивать информацию о том, кто и что делал в сети, и банки должны подчиниться и предоставить эту информацию. ФРС также может приказать банкам выдавать определенным группам населения кредиты по привлекательным ставкам и/или напрямую переводить им деньги, пересылая FED на счета JPM и BOC с указанием раздать их определенным клиентам.

Хотя JPM и BOC подчиняются ФРС, они напрямую не участвуют в политике правительства. Это означает, что у них есть свои приоритетные цели — а именно, получение прибыли — и они могут преследовать эти цели в ущерб своевременному исполнению распоряжений ФРС. В этой модели контроль правительства над денежной массой определенно выше, чем в экономике с физической наличностью — но, поскольку правительство использует для проведения своей политики частные (коммерческие) организации, эта политика может исполняться не так, как задумано.

В этой модель текущая система долларовых расчетов FedWire не слишком улучшена. Банковской системой по-прежнему управляют коммерческие банки, для которых прибыль превыше всего. Скорее всего, они не примут политику, которая ограничит их способность зарабатывать. Единственное серьезное изменение по сравнению с нынешней системой — запрет физических денег, в результате которого абсолютно все платежи станут цифровыми.

В этом сценарии страшная история о полном государственном контроле над деньгами граждан, которую я обрисовал в предыдущем разделе, все еще может стать реальностью, но для ее реализации нужно гораздо больше участников. А чем больше людей вовлечено в процесс, тем больше риск его некачественного исполнения.

Понятно, что эта модель предпочтительна для банков, так как позволяет им, как хранителям финансовой системы, и дальше взимать любую плату за свои услуги, а также убрать главного конкурента — физические деньги.

Прямая модель

ФРС создает собственное приложение, которое скачивают все граждане. Это приложение — единственное средство, с помощью которого можно хранить и пересылать FED. Коммерческие банки все еще могут получать лицензии на прием депозитов и кредитование, но они конкурируют напрямую с Федеральным резервом. Учитывая, что ФРС волнует только государственная политика, ФРС может вводить любые меры, которые могут привести коммерческие банки к банкротству. В частности, ФРС может платить самые высокие проценты по депозитам и предлагать самые низкие ставки по кредитам, ведь она может работать с отрицательной чистой процентной маржей до тех пор, пока это будет сходить ей с рук с политической точки зрения. ФРС может это себе позволить, так как никогда не обанкротится, потому что принадлежит государству. По этой причине ФРС также является самым надежным банком для размещения FED.

В этом случае коммерческие банки быстро потеряют всю свою депозитную базу — если только они не взбунтуются против ФРС. Пример: представьте, что ФРС начинает бороться за социальную справедливость и хочет исправить историческую несправедливость, а именно накопление капитала в результате использования рабского труда и других дискриминационных практик. Например, согласно новой политике, чернокожие американцы могут получать 10% по депозитам и брать кредиты на открытие бизнеса по ставке 0%. Белые американцы могут внести депозит по ставке -1% и взять кредит на открытие бизнеса под 20%.

Банк может противиться этой политике, предложив белым более высокую ставку по депозитам и более низкую ставку по кредитам для бизнеса, чем чернокожим. Но, скорее всего, в этом случае банк ожидают проблемы, ведь в государстве действуют законы о борьбе с дискриминацией, которые распространяются на федеральные банки. Это ставит банки в непростое положение: они могут предложить лучшие условия группе, которую правительство хочет лишить привилегий, но отдел комплаенса говорит «нет» — и отличная возможность для заработка упущена. Этот пример, пусть и крайне упрощенный, показывает, почему коммерческие банки не могут бороться и побеждать в борьбе с правительством в рамках прямой модели. Правительство может — и будет — устанавливать правила, которые банки должны соблюдать, а правительство — нет.

Реальный мир

Вот краткая информация о том, что пять крупнейших мировых центральных банков уже сделали или планируют сделать в отношении ЦВЦБ.

Народный банк Китая (НБК). Запустил электронный китайский юань, используя оптовую модель.

Федеральная резервная система (ФРС). В настоящее время ФРС Бостона изучает вопрос ЦВЦБ совместно с Массачусетским технологическим институтом. Они еще не решили, какую модель использовать — оптовую или прямую.

Европейский центральный банк (ЕЦБ). Принял решение о внедрении оптовой модели, но продолжают изучать этот вопрос.

Банк Англии (БА). Изучает вопрос ЦВЦБ и еще не решили, стоит ли вообще их выпускать, но заявил, что, если решится, то будет использовать оптовую модель.

Банк Японии (БЯ). Все еще изучает вопрос, но уже решил, что когда придет время выпускать ЦВЦБ, то будет использовать оптовую модель.

Подробную информацию о планах каждого из этих правительств в отношении ЦВЦБ см. в Приложении ниже.

Учитывая то, что каждая страна, которая дошла до стадии «выбора модели ЦВЦБ», выбрала оптовую модель, ясно, что ни один центральный банк не хочет банкротить свои внутренние коммерческие банки. Даже Китай, где все крупнейшие банки напрямую принадлежат правительству. Это говорит о том, какую политическую власть имеют банки над правительством. Для политиков, которым важнее власть, чем прибыль, это шанс полностью уничтожить влияние системных (Too Big to Fail) банков — и, тем не менее, они политически неспособны это сделать.

Верное банкротство

Сколько денег могут потерять коммерческие банки во всем мире в случае внедрения прямой модели ЦВЦБ?

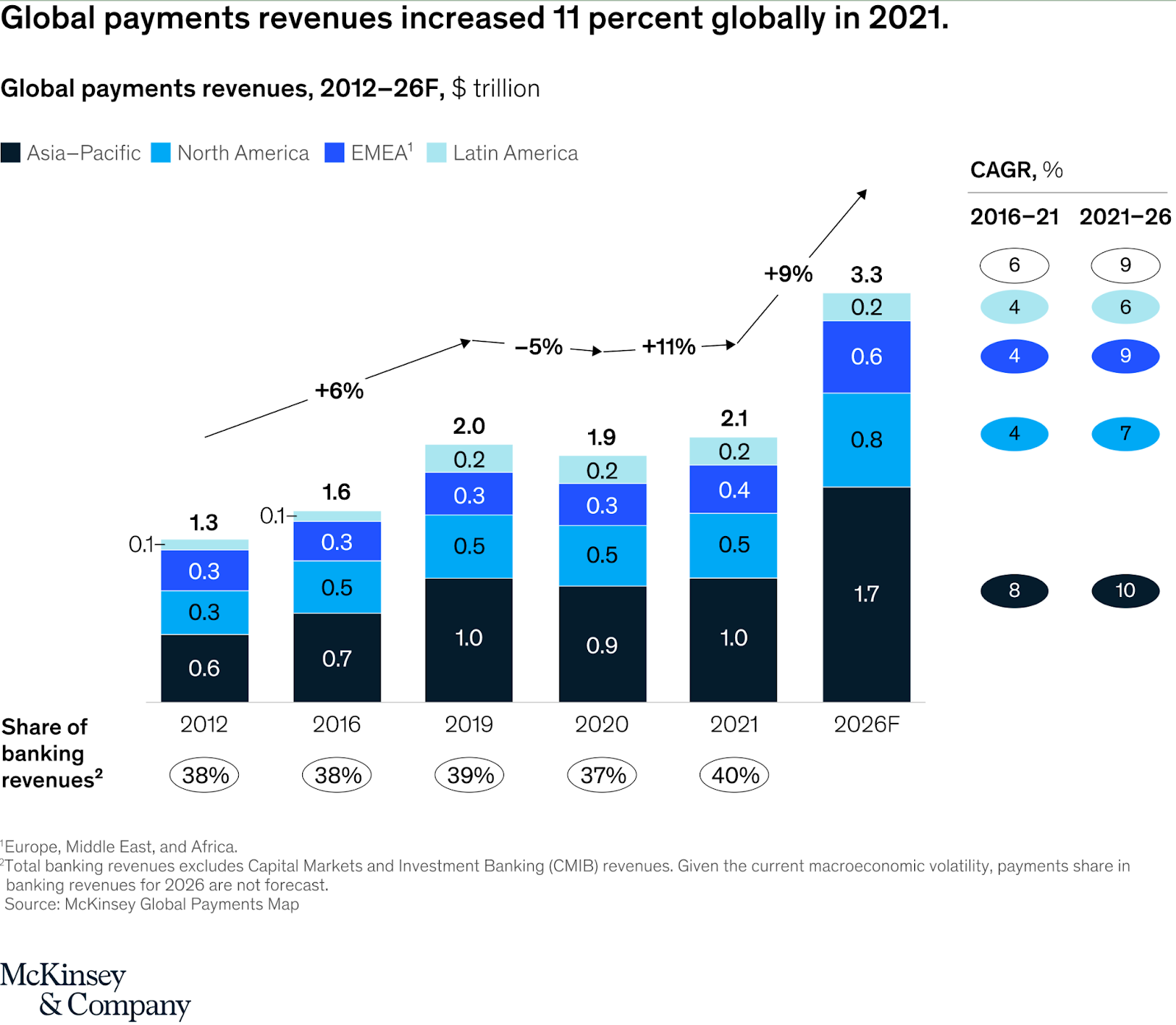

Консалтинговая компания McKinsey опубликовала очень информативную диаграмму о том, какой % банковских доходов составляют платежи.

Можно предположить, что если бы правительство передавало валюту напрямую населению, то необходимость в глобальной индустрии платежей просто отпала бы. По состоянию на 2021 год эта отрасль приносила $2,1 трлн или 40% всех банковских доходов.

Таким образом, доход $2,1 трлн зависит от того, какую модель ЦВЦБ выберет правительство — поэтому банковский сектор сделает все возможное, чтобы участвовать в платежах и после внедрения ЦВЦБ.

Конкуренция

Дискуссия о ЦВЦБ разгорается каждый раз, когда мейнстримовые финансовые СМИ публикуют очередное «разоблачение» о стейблкоинах. Стейблкоины с наибольшим оборотом хранят в банковской системе доллары как обеспечение токенов, привязанных к $1.

В качестве обеспечения токена номиналом $1 эмитент стейблкоина обычно держит в банке комбинацию денег, краткосрочных государственных облигаций и краткосрочных корпоративных облигаций. Я собрал последнюю общедоступную информацию о 3 крупнейших стейблкоинах и оценил маржу чистой прибыли (NIM) и годовой доход каждого стейблкоина:

|

Стейблкоин |

Маржа чистой прибыли |

Суммарные активы |

Годовой доход |

|

USDT (Tether) |

1,95% |

$66 409 619 424,00 |

$1 295 277 764 |

|

USDC (Circle) |

2,04% |

$47 479 523 938,00 |

$969 475 849 |

|

BUSD (Binance) |

3,14% |

20 967 956 737 |

$659 069 989 |

|

Итого |

|

$134 857 100 099 |

$2 923 823 603 |

Буякаша! Вот это я понимаю доходы. А как насчет расходов?

Прелесть использования этих стейблкоинов в том, что затраты на них несоразмерно малы по сравнению с затратами, связанными с управлением банком.

У банков тысячи отделений, и во всех них работают люди, которым нужно платить зарплату и бонусы. У стейблкоинов нет филиалов, с работой справляется горстка сотрудников, а транзакции проводятся в открытом блокчейне, например, в Ethereum.

Банку приходится платить миллиарды долларов за создание, охрану и обслуживание физической инфраструктуры, обеспечивающей сохранность различных форм денег — купюр, монет и драгоценных металлов. За обеспечение безопасности стейблкоинов не нужно платить. Более того, пользователь покрывает расходы на безопасность, выплачивая сети комиссию за транзакцию каждый раз, когда хочетотправить средства. В сети Ethereum, например, пользователи платят т.н. «комиссию за газ» в ЕТН за каждую транзакцию в сети.

Банки платят миллиарды долларов специалистам по юридическим вопросам и соблюдению законодательства, чтобы не нарушать закон. Стейблкоины тоже им платят, но их бизнес-модель сводится к тому, чтобы просто принимать фиатные деньги от надежного контрагента и покупать ценные бумаги с фиксированным доходом. Не думаю, что суммарные расходы на юридические услуги и комплаенс трех указанных выше эмитентов стейблкоинов вместе взятых превышают $100 млн в год.

Как и банки, эмитенты стейблкоинов любят, когда процентные ставки растут. Они ничего не платят держателям токенов, поэтому каждый раз, когда JayPow повышает краткосрочные процентные ставки, в их карманы капает чуть больше денег. На этой неделе JayPow повысила краткосрочные ставки еще на 0,75% — это дополнительный $1 млрд дохода в год, если предположить, что маржа чистой прибыли выросла на эквивалентную сумму.

Теперь вы понимаете, почему банки НЕНАВИДЯТ этих монстров? Стейблкоины занимаются банкингом эффективнее, чем банки, так как почти ничего не тратят и получают огромные прибыли. Каждый раз, когда вы читаете очередную страшилку о том или ином стейблкоине, помните: банки просто завидуют.

Также не забывайте, что дорогую рекламу в The Wall Street Journal, Financial Times и Bloomberg заказывают в основным крупные, Too Big to Fail, банки и финансовые посредники (TradFi). Мне как-то мало в них попадалась — если попадалась вообще — реклама USDT, USDC или BUSD. Игроки из мира TradFi оплачивают существование этих изданий, поэтому не нужно быть Эйнштейном, чтобы предположить, что о прямых конкурентах они будут писать только плохое.

Причина существования и популярности стейблкоинов — в отсутствии конкуренции в виде ЦВЦБ. Если ФРС выпустит FedCoin, причин использовать любое из этих решений останется очень мало, ведь FedCoin будет поддерживаться правительством и никогда не обанкротится.

Если вам интересно, как я пришел к моим приблизительным расчетам годового дохода этих эмитентов стейблкоинов, взгляните на эту таблицу. Из-за непоследовательного и неполного раскрытия информации об активах эмитентов мне пришлось сделать ряд предположений. Например, я не знаю, когда были приобретены определенные ценные бумаги, и я не знаю точно, что представляют собой некоторые активы, поскольку они описаны в довольно расплывчатых терминах. Я ценю то, что Circle и Binance указывают номера CUSIP большинства своих активов. Такой уровень прозрачности не мешало бы перенять всем, чтобы у банков было еще меньше поводов для жалоб на страницах мейстримовой финансовой прессы.

Средство от всех бед

Я настроен пессимистично, потому что считаю, что во всех крупных мировых экономиках будет запущена оптовая модель ЦВЦБ — другого выхода из текущего инфляционного кризиса просто нет. У правительств нет инструментов, способных успокоить плебеев и в то же время финансово приструнить патрициев.

Я настроен пессимистично еще и потому, что знаю, что нынешнее поколение слишком занято просмотром танцевальных видео в TikTok, чтобы думать о том, почему сначала исчезли физические деньги и почему их открыто лишили финансовой независимости.

С другой стороны, я настроен оптимистично, потому что большинство экономик хотя бы выберут оптовую модель ЦВЦБ, а наиболее негативные ее аспекты будут нейтрализованы жадными до прибыли коммерческими банками Too Big to Fail, не желающими слепо подчиняться жаждущим власти политикам.

Я также настроен оптимистично, потому что сегодня у меня все еще есть возможность купить лучшее средство от всех бед: биткоин. Это окошко скоро закроется. Грядет контроль над капиталом, и когда все деньги станут цифровыми, а определенные операции будут запрещены, возможность купить биткоин быстро исчезнет. Если эти мрачные прогнозы кажутся вам не лишенными смысла, и вы не держите хотя бы крошечный процент ваших ликвидных чистых активов в биткоине, лучший день для покупки биткоина был вчера.

Приложение

|

Электронный юань НБК |

Электронный китайский юань, который обеспечивается и контролируется преимущественно НБК, является наиболее широко используемой ЦВЦБ в мире. По данным Central Banking, «по состоянию на 31 августа объем операций с использованием цифрового юаня превысил 100 млрд юаней ($14 млрд), увеличившись с 88 млрд юаней в 2021 году, сообщил Народный банк Китая 12 октября. Платежи в электронных юанях уже принимают более 5,6 млн продавцов. Пользователи в 15 пилотных зонах, охватывающих 23 города, совершили 360 млн транзакций, сообщает НБК». Сравните эти цифры со статистикой конца 2021 года, приведенной ниже. В докладе Атлантического совета отмечается, что ЦБ Китая не публиковал официальную статистику принятия и использования электронного юаня с октября 2021 года. Но в начале этого года некоторые должностные лица ЦБ Китая заявили, что в стране насчитывается 261 млн кошельков, а общий объем транзакций превышает 87 млрд юаней (~$13,75 млрд). Если использовать более полные данные за октябрь 2021 года, было открыто 123 млн индивидуальных кошельков и 9,2 млн корпоративных кошельков с объемом транзакций 142 млн и стоимостью транзакций 56 млрд юаней (~$8,8 млрд). Это означает, что средний баланс кошелька частных лиц составляет 3 юаня (~$0,47), а кошелька юридических лиц — 31 юань ($4,90). Сравнительное большое количество кошельков говорит о том, что многие кошельки были открыты, но не используются для транзакций или хранения электронных юаней. В операционной архитектуре Китая коммерческие банки регистрируют клиентов, отвечают за соблюдение правил AML/CFT и регулярное проведение комплексных юридических проверок, а также проводят все платежи частных лиц в режиме реального времени, в то время как центральный банк выступает в качестве гаранта. Электронный китайский юань напрямую конкурирует с такими сервисами мобильных/онлайн платежей, как Alipay (принадлежит Ant Group) и WeChat pay (принадлежит Tencent). В 2020 году Ant Group сообщила, что ежемесячный объем платежей в сети составляет в среднем 10 трлн китайских юаней, а количество ежемесячных активных пользователей (MAU) по состоянию на июнь 2020 года составляло 711 миллионов. Tencent в своем промежуточном отчете за 2022 год сообщила, что количество ежемесячных активных пользователей WeChat достигает 1,3 млрд. Компания не сообщила об объемах платежей в системе WeChat. |

|

«Проект Гамильтон» (США) |

Федеральный резервный банк Бостона и Инициатива по цифровым валютам Массачусетского технологического института (Massachusetts Institute of Technology’s Digital Currency Initiative, MIT DCI) уже много лет вместе работают над исследовательским проектом под названием «Проект Гамильтон», цель которого — изучить существующие разработки в области ЦВЦБ и получить практическое представление о технических проблемах и возможностях ЦВЦБ. Проект еще не проводил практические испытания, но уже может похвастаться впечатляющими показателями, например, скоростью более 100 тысяч транзакций в секунду. Сейчас проект находится на Этапе 1, поэтому пока неизвестно, как он будет работать с посредниками (т.е. выбор категории сотрудничества по классификации БМР). «Банк международных расчетов (БМР) упрощает выбор посредников до трех вариантов — «прямой» модели, при которой центральный банк выдает ЦВЦБ пользователям напрямую, «двухуровневой», при которой центральный банк выдает ЦВЦБ посредникам, которые распределяют их среди пользователей, и гибридной модели. На Этапе 1 мы не рассматриваем роли посредников напрямую». Whitepaper «Проекта Гамильтон», – 2. |

|

ЕЦБ |

Многие аспекты ЦВЦБ ЕЦБ все еще находятся в стадии разработки. ЕЦБ указал, что заинтересован в использовании контролируемых посредников, но не уточнил, в каком качестве или роли будут выступать эти агенты. Вот текущие принципы: 1. Цифровой евро должен использоваться в основном как платежное средство, а не инструмент для финансовых инвестиций, и 2. В обращении цифрового евро должны участвовать контролируемые посредники. После экспериментальной работы, проведенной ЕЦБ и национальными центральными банками еврозоны, в июле 2021 года ЕЦБ начал этап исследования проекта цифрового евро. Цель этого этапа — определить оптимальный формат цифрового евро и обеспечить его соответствие потребностям пользователей. В ходе этого этапа ЕЦБ также проанализирует, как финансовые посредники могут предоставлять конечным пользователям услуги с цифровым евро; завершение этого этапа запланировано на октябрь 2023 года. |

|

Банк Англии |

Как заявляет Банк Англии, «мы внимательно изучаем возможности использования цифровой валюты центрального банка Великобритании (ЦВЦБ). Но мы еще не приняли решение о ее введении». БА опубликовал некоторые обсуждения и документы, касающиеся потенциальных коммерческих последствий и технических аспектов ЦВЦБ, но не сообщил об архитектуре сотрудничества ЦБ и коммерческих банков (только указал, что отдает предпочтение финансовым посредникам из частного сектора). В 2020 году Банк Англии опубликовал предложение о ЦВЦБ, чтобы узнать мнение общественности. В документе была представлена иллюстративная модель «платформы» для ЦВЦБ, в соответствии с которой Банк предоставит основную технологическую инфраструктуру и минимальный необходимый функционал для платежей в ЦВЦБ. Частные поставщики платежных интерфейсов (ППИ) смогут подключаться к этой платформе и предоставлять клиентам платежные услуги в ЦВЦБ, а также любые дополнительные услуги с добавленной стоимостью в рамках конкурентной и разнообразной платежной среды. По мнению общественности, Банк должен обеспечить минимальный уровень инфраструктуры для того, чтобы система была надежной, устойчивой, быстрой и эффективной. Но ведущую роль в удовлетворении потребностей конечных пользователей должны играть коммерческие (частные) банки, в том числе путем конкурирования за предоставление пользователям инновационных «дополнительных» услуг с использованием основной инфраструктуры ЦВЦБ. Банк Англии продолжит совершенствовать и развивать «платформенную модель» в рамках своего исследования ЦВЦБ. Вероятно, важным требованием будет операционная совместимость — способность пользователей переключаться с минимальными затратами времени и денег — между ЦВЦБ и другими формами денег, в том числе инновационными, например, стейблкоинами. |

|

Цифровая валюта Банка Японии |

Хотя в настоящее время БЯ не планирует выпускать ЦВЦБ, Банк изучает различные возможные варианты их реализации. В качестве первого этапа исследования ЦВЦБ Банк Японии с апреля 2021 г. по март 2022 г. проводил «экспериментальную проверку концепции» (Proof of Concept, PoC) (этап 1). Банк создал общедоступную ЦВЦБ на основе реестра. Банк Японии экспериментировал сразу со всеми тремя вариантами ЦВЦБ, собирая данные о количестве транзакций в секунду (TPS), задержках и других показателях KPI. Но Банк не сообщил о том, какой формат будет реализован (если будет) на этапе 2. |