(Все мнения, выраженные в этом материале, отражают личную точку зрения автора и не должны служить основанием для принятия инвестиционных решений или расцениваться как рекомендация или совет по инвестированию)

(Все мнения, выраженные в этом материале, отражают личную точку зрения автора и не должны служить основанием для принятия инвестиционных решений или расцениваться как рекомендация или совет по инвестированию)

Иногда нужно почувствовать боль, чтобы вспомнить о том, что ты еще живой. Может, поэтому мне, первокурснику, показалась удачной идея присоединиться к команде Университета Пенсильвании по гребле. Признаюсь, гребец из меня был никакой, я продержался всего семестр —мне не понравилось, что для того, чтобы стать хорошим гребцом, нужно 6 дней в неделю добровольно подвергать себя пыткам.

Лодочная станция Университета Пенсильвании находится на живописном берегу реки Скулкилл. Когда мы тренировались на воде, я добирался туда на стареньком велике, проезжая за день по 3,5 километра (нам советовали купить недорогие велосипеды, так как кражи в кампусе и его окрестностях были обычным делом).

Самыми яркими моментами моей недолгой карьеры члена университетской команды по гребле были редкие мгновения на воде, когда у нас, новичков, «получалось». Каждый раз, когда мы синхронно скользили по безмятежной речной глади на фоне восходящего над Филадельфией солнца, я не мог сдержать искреннего восхищения красотой гребли.

Но все было не так просто: жизнеутверждающее спокойствие ритмично напрягающихся человеческих тел иногда сменялось другим ощущением — близостью смерти. Порой рядом с нами, бесстрашными атлетами, всплывали разложившиеся человеческие тела, которые мы ласково называли «поплавками». Кто-то из них отправился в свою подводную могилу добровольно, кто-то был обут в бетон по последней моде. Но независимо от того, как они оказались под водой, проведя достаточно времени в мутных глубинах реки, они всплывали на поверхность, и бедолаги-гребцы внезапно обнаруживали рядом с собой молчаливого товарища.

На рынках капитала, как и на реке Скулкилл, есть свои «поплавки», готовые в любой момент всплыть на поверхность. Это компании или хедж-фонды, дела которых, на первый взгляд, идут прекрасно — но достаточно одного катастрофического всплеска волатильности, и их уже никто не воспринимает всерьез. Неопытному глазу эти зомби могут казаться живыми и здоровыми, но они уже давно мертвы из-за неустойчивых бизнес-моделей и нежизнеспособных торговых стратегий. На прошлой неделе мы стали свидетелями молниеносного банкротства/потери платежеспособности нескольких крупных компаний и хедж-фондов, которые до этого считались повелителями метавселенной.

В отличие от человеческих зомби, живые мертвецы с рынков капитала уносят все свое имущество с собой в реку Стикс, скрываясь под ее непрозрачными водами. Только когда их души наконец смиряются с ужасной реальностью, а тела всплывают на поверхность под действием рыночных сил, земные сокровища этих компаний поднимаются на поверхность — чтобы уйти с молотка за бесценок. Те бесстрашные покорители рынков капитала, у которых есть ресурсы, чтобы пожинать плоды своих менее удачливых товарищей, приветствуют зомби-апокалипсис на рынках.

В ходе распродажи имущества мертвецов ценные активы с хорошими фундаментальными показателями внезапно дешевеют. Но будьте осторожны: актив активу рознь. Многое из того, чем владеют зомби, заслуживает того, чтобы отправиться на дно вместе со своими хозяевами. Нужна невероятная дисциплина, чтобы отделить неоправданно дешевые активы от тех, что фундаментально заслуживают гибели. Главным определяющим фактором всегда являются денежные потоки.

Я знаю, что в наше время революционных технологий такие примитивные понятия, как денежный поток, кажутся банальными. Но, спускаясь в гробницу, мы должны быть похожи на Индиану Джонса и помнить о Святом Граале, отказываясь от броской красоты ради простой ценности проектов или компаний с реальными денежными потоками, которые подкрепляются активным использованием.

Пришло время верным братьям во крипте посеять семена для следующего бычьего урожая. Пришло время заново оценить достоинства перспективных DeFi-проектов и децентрализованных приложений (dApps), которые без разбора дампят вместе с вторичным мусором. На рынке есть множество проектов, которые являются лидерами в своих категориях и станут той основой, на которой мы построим совершенно новую децентрализованную финансовую систему.

Характеристики таких проектов:

- Они упали на 75–99% по сравнению со своим историческим максимумом конца 2021 года.

- У них есть реальные пользователи, которые тратят реальный капитал, чтобы получить доступ к их сервисам.

- Это первые проекты, определяющие, как должны предоставляться DeFi-услуги.

Пройдемся же по долине тьмы и подберем выброшенные побрякушки фондов, которые уже не с нами или скоро отойдут в мир иной. Эти зомби прямо сейчас массово ликвидируют свои активы, чтобы удовлетворить маржинальные требования и расплатиться с инвесторами.

Нестыковка со сроками

Что получится, если взять деньги в кредит на короткий срок и потом выдать их/инвестировать на длительный? Причина практически каждого банковского финансового кризиса. До мирового финансового кризиса 2008 года Goldman Sachs, Morgan Stanley, Merrill Lynch, Bear Stearns и Lehman Brothers были самыми настоящими инвестиционными банками. Они не принимали депозиты от частных клиентов, что давало им большую свободу действий в рискованных и более прибыльных направлениях бизнеса.

Когда я учился на последнем курсе бизнес-школы, все мечтали получить работу в одном из настоящих инвестиционных банков. Коммерческие банки вроде JP Morgan и Citigroup считались рангом пониже. Но наступил сентябрь 2008 года — и все без исключения инвестиционные банки, которые заимствовали средства на оптовых рынках краткосрочных долговых обязательств, но по сути выдавали долгосрочные кредиты, либо получили государственную помощь, либо были куплены коммерческим банком, либо прекратили свое существование.

В 2022 году на криптовалютном рынке это фирмы, которые брали краткосрочные кредиты под высокие проценты у частников-ходлеров и вкладывали их в долгосрочные стратегии доходного DeFi-фермерства. Ауу… Слышите эти звуки? Это волки воют на Luna!!!

Когда недавно частники потребовали вернуть свой капитал, несостыковка сроков подорвала бизнес-модели этих компаний. Криптобиржа BlockFi начала продавать активы первой, поэтому легко отделалась. Ей удалось найти дополнительное финансирование с дисконтом 66% по сравнению с предыдущим раундом… чертовски неприятно… но хотя бы не пришлось останавливать вывод средств.

Сейчас самый популярный «поплавок» — Celsius, но это не последний труп, который выбросит на берега криптовалютного Стикса. Каждое утро в моем Telegram кто-то рассказывает о том, что пришел конец еще одной компании, занимающейся криптокредитованием. Те, кто не учит историю, обречены ее повторять. В этой бизнес-модели нет ничего примечательного, кроме того, что этим компаниям каким-то чудом удалось достичь астрономического соотношения цены к балансовой стоимости. Спасибо, дорогие венчурные инвесторы, продолжайте и дальше накачивать рынок активами с раздутым бета-коэффициентом, скорректированным с учетом комиссии!

Сейчас эти компании вынуждены продавать любые активы, которые не заблокированы в какой-нибудь долгосрочной стратегии получения доходности, так что будьте готовы. Чтобы вернуть средства частным вкладчикам, эти кредитные фирмы скоро начнут беспорядочно продавать все ликвидные активы, которые есть у них на балансе.

Календарь

В статье «Хватит!» я объяснил, почему считаю, что рынок достиг дна вскоре после краха, первой ласточкой которого стала TerraUSD. Я также написал, что в краткосрочной перспективе рынок нащупывать дно, пока финансовые патриархи пытаются остудить бушующую инфляцию огненным мечом повышения ставок.

Развитие Вселенной, Земли, природы и даже человеческой цивилизации циклично. Для фондовых менеджеров цикл окончания квартала очень важен. Из-за механизма предоставления финансовой отчетности и выкупа акций конец квартала приобретает чрезвычайную важность. Всем понятно, что для многих управляющих криптоактивами второй квартал этого года был катастрофическим. С каждой неделей число открытых обращений инвесторов и отчетов в регулирующие органы, описывающих масштабы убытков, понесенных фондами и компаниями из-за обвала рынка криптовалют почти на 50%, будет только расти.

Люди плохо реагируют на потерю денег. Большинство требует вернуть свой капитал, и плевать, что это снижает долгосрочный прогноз получения прибыли. Могу представить, какой поток заявок на выкуп акций обрабатывают многие фонды по мере приближения конца квартала. Проблема усугубляется тем, что в отличие от многих альтернативных активов, криптовалюта торгуется круглосуточно и без выходных. У нее всегда есть цена, а значит, инвесторы могут круглосуточно и в режиме реального времени наблюдать, как испаряется их капитал. Фондовые менеджеры должны безотлагательно закрыть все позиции, которые еще имеют ценность; нет никаких оправданий тем, кто этого не сделает.

Короткий вводный курс в математику хедж-фондов

Нужно добавить, что банальная математика деятельности хедж-фондов неизбежно ускорит их закрытие. Если учесть, что большинство криптовалютных хедж-фондов сейчас находятся ниже своих максимумов, то управляющему проще закрыть фонд А и создать новый фонд В. Приведенный ниже простой пример показывает, почему.

Представим, что в январе вы получили от инвесторов $100 и вложили их в кэрри-сделки с TerraUSD. Вам удалось закрыть сделку и потерять всего 50% вложенных средств. Теперь ваш капитал составляет $50, но вы не можете получить премию за прибыль. Ее можно получить, только когда ваш капитал снова достигнет $100, а это значит, что вам нужно удвоить активы. Это тяжелый труд, который не приносит вам НИЧЕГО!

С ДРУГОЙ СТОРОНЫ

Потеряв $50, вы закрываете фонд и ликвидируете все оставшиеся активы. Затем вы открываете другой фонд. И если вам удастся превратить $50 долларов в $100, то можно взимать премию с $50 прибыли. Это тяжелая работа, которая приносит вам хорошие деньги.

Из-за линейной структуры ежегодных выплат хедж-фондов инвесторы всегда шортят волатильность по усмотрению менеджера фонда. Зависимость от траектории не в пользу инвестора. Возвращаясь к текущей ситуации на рынке, управляющему проще закрыть свой нынешний фонд, ликвидировать все активы, потом создать другой фонд и купить те же активы по выгодным ценам через несколько недель/месяцев. Это позволит ему даже заработать на восстановлении криптовалютного рынка. Но в краткосрочной перспективе это ведет к усилению понижательного давления на рынке.

В ходе последнего бычьего цикла капитал хлынул к институциональным фондовым менеджерам, которые предлагали всевозможные разновидности DeFi-фондов. В большинстве случаев эти охотники за бетой просто скупали активы лидеров рынка в разных категориях: кредитование, прото-криптобанкинг, децентрализованные спотовые и деривативные биржи, площадки торговли NFT, децентрализованные протоколы доменных имен… Список можно продолжать. Чтобы повысить доходность, многие из этих фондов участвовали в самой прибыльной из всех кэрри-сделок — сделке с TerraUSD.

Через неделю после краха TerraUSD я посмотрел на свои экраны и был шокирован тем, что многие из DeFi-проектов, которые я считал лучшими, за несколько дней рухнули на 50%. И это были не аналоги TerraUSD. Я пришел к заключению, что многие DeFi-фонды настолько сильно были завязаны с UST (зарабатывая 20% на Anchor) и LUNA, что им пришлось продать буквально все, чтобы покрыть убытки от проектов и монет в экосистеме Terra.

Лотос расцветает посреди болота, откуда получает питательные вещества — я подумал, что перед лицом катастрофы с TerraUSD нужно поддать риска. Я мыслю просто: хочу владеть активами проектов, которые обеспечивают работу основных финансовых услуг DeFi. Активы поставщиков этих услуг, которые раньше торговались с головокружительным соотношением цены и прибыли, теперь стоят гроши. Если я действительно верю в то, что использование DeFi со временем будет расти, я должен открывать длинные позиции по активам всех основных поставщиков финансовых услуг на этих уровнях.

Если что-то стоит дешево сегодня, это не значит, что завтра цена не опустится еще ниже. Направляя свою лодку по реке Стикс, я ожидаю встретить еще больше «поплавков». В ходе принудительной ликвидации портфелей эти «поплавки» будут изрыгать токены. Эта мысль заставила меня умерить первоначальный восторг и вновь обратиться к макроэкономическим показателям. ФРС начала сокращать баланс только в этом месяце. ЕЦБ вскоре проведет первое повышение ставки. (Примечание: возможно, Лагард следует на время отвлечься от «прославления» криптовалют и сосредоточиться на борьбе с вызванной инфляцией бедностью в ЕС, за которую отвечает ее августейшая особа).

Если наложить вероятные последствия этих событий на летний календарь северного полушария, получим конкретный уик-энд, когда, на мой взгляд, следует ожидать финальной схватки между паникующими продавцами и рынком без спроса — уик-энд 4 июля.

К 30 июня (конец второго квартала) ФРС повысит процентную ставку на 75 б.п. и начнет сокращение баланса. 4 июля — это государственный и банковский праздник в США, который приходится на понедельник. Идеальные условия для очередного мегадампа на крипторынке. У этого пирога со вкусом облома три ингредиента:

- Рисковые активы вновь продемонстрируют неприятие ужесточения условий долларовой ликвидности, организованного ФРС.

- Криптофондам нужен фиат для выполнения заявок на вывод средств, поэтому они продолжат продавать ликвидные криптоактивы.

- До вторника, 5 июля, фиат будет недоступен.

С 30 июня по 5 июля нас ожидает крутое пике. Мое дно для ВТС ($25 000–27 000) и ЕТН ($1700–1800) давно пройдено. Насколько низко мы можем опуститься? Ответ на этот вопрос мы узнаем в этот судьбоносный уик-энд. На этой неделе биткоин и эфир отскочили от $20 000 и $1000 соответственно, и весьма впечатляюще. Удастся ли им выдержать новую атаку на эти уровни во время выходных, когда криптовалютным биржам неоткуда взять свежий фиат?

Биткоин и эфир подешевеют не сильно (надеюсь!), но остальные шиткоины обречены. Дальше я объясню, почему я верю в небольшое количество протоколов, у которых есть практическое применение и реальное пользователи, готовые платить реальные деньги за финансовые DeFi-услуги.

Предупреждение

В моем портфеле есть не только биткоин и эфир, но и все описанные ниже шиткоины. Не стоит воспринимать эту информацию как финансовую рекомендацию — наоборот, я призываю вас критически отнестись к ходу моих мыслей и задать себе задачку самостоятельно найти ценные активы в эти непростые времена.

C.R.E.A.M.

Cash

Rules

Everything

Around

Me

Бабки

Решают

Все

Вокруг

WuTang форева!

Если сомневаетесь, вспомните основы. В конце концов, любой бизнес должен приносить деньги. Даже когда инвесторы технологических компаний ставят во главу угла рост количества пользователей любой ценой, они ожидают их рано или поздно монетизировать.

Успешные DeFi-протоколы предоставляют пользователям услугу, а взамен пользователи выполняют определенные действия, которые приносят деньги контролирующей их DAO. Поощрение пользователей к участию в жизни проекта путем выпуска токенов в некоторой степени работает, но пользователи должны быть готовы расстаться с дефицитным капиталом ради предлагаемой услуги, иначе проект превращается в очередную версию пирамиды Понци.

Летом 2020 года, когда DeFi-протоколы переживали стремительный рост популярности, появилось несколько знаковых проектов, которые стали известными в своих вертикалях. На сегодняшний день у них есть реальные пользователи и стабильный доход от использования протокола, которые распределяются между участниками в соответствии с различными принципами (по итогам голосования владельцев токенов управления). Вслед за ними появилось множество проектов, которые собрали внушительные суммы денег инвесторов, имитируя успешные бизнес-модели проектов-первопроходцев, но многие из них так и не смогли привлечь реальных пользователей и не нашли практического применения.

К сожалению, поставщики финансовых услуг довольно легко превращаются в естественные монополии. В большинстве основных DeFi-вертикалей есть всего 3–5 проектов, у которых есть реальные пользователи и которые приносят реальный доход. Поэтому стоимость протоколов-конкурентов в условиях затяжного медвежьего рынка, скорее всего, быстро опустится до нуля.

Мой анализ основывается на критическом допущении. Поскольку каждый из анализируемых проектов построен на базе блокчейна Ethereum, я предполагаю, что со временем количество кошельков Ethereum будет продолжать расти в геометрической прогрессии. Следовательно, я ожидаю, что общий целевой рынок, который будет использовать эти DeFi-услуги, также продолжит расти. Это дает мне уверенность в том, что DeFi не зачахнет и не умрет, и к нему можно применить закон чередования, который поможет мне определить, какие из проектов выглядят привлекательными с учетом прошлых показателей. Я также могу предположить, что общая сумма комиссии, которую получают эти проекты, продолжит расти, даже если в течение короткого времени активность и доходы будут падать или стагнировать из-за текущего медвежьего рынка.

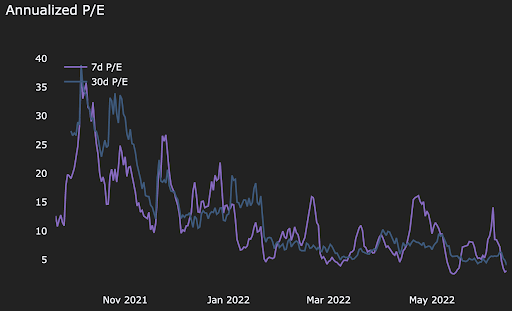

Я использую сервис Token Terminal для построения графика соотношения цена/прибыль (Price-to-Earnings, P/E) всех обсуждаемых проектов.

Цена = полностью разбавленная рыночная капитализация проекта

Прибыль = сумма комиссии в блокчейне, полученная протоколом за последние 30 дней, в годовом исчислении. Например, если протокол получил $100 комиссии за последние 30 дней, в годовом исчислении это составит $100 * 365/30 = $1267.

Продажи = общая сумма комиссии в блокчейне за предоставление услуги за последние 30 дней, в годовом исчислении. В некоторых случаях этот показатель будет выше, чем прибыль, потому что некоторые протоколы напрямую отдают часть комиссии поставщикам ликвидности.

Децентрализованные биржи (DEX)

Uniswap — крупнейшая децентрализованная биржа по среднесуточному объему торгов. Дизайн этого протокола — самый совершенный образец децентрализованной финансовой технологии, когда-либо созданный в мире. Конечно, Uniswap — не первый децентрализованный сервис обмена активами на базе Ethereum. EtherDelta и ряд других проектов появились раньше. Но команда Uniswap превратила спотовую DEX-биржу в самую революционную примитивную версию DeFi, созданную на сегодняшний день.

По своей сути Uniswap — это сервис, который позволяет создавать управляемые пользователями пулы ликвидности для обмена одного актива стандарта ERC-20 на другой. За это протокол берет комиссию, которая распределяется между поставщиками ликвидности и самим протоколом. Автоматизированный маркет-мейкер (Automated Market Maker, AMM) использует постоянную кривую продукта для определения обменного курса на основе предполагаемого размера сделки и общего объема ликвидности. Все взаимодействия с протоколом полностью прозрачны, поскольку проходят в блокчейне. Это полностью меняет микроструктуру рынка.

Я считаю, что за DEX — будущее торговли, если говорить о непрофессиональных торговых площадках. Я считаю так потому, что централизованные биржи (CEX) движутся в сторону монополизации, когда денежные потоки определяются несколькими крупными фирмами, занимающимися высокочастотной торговлей (HFT). Благодаря огромным объемам торгов эти фирмы диктуют политику CEX. Со временем криптовалютные биржи станут все больше походить на свои TradFi-аналоги. Рынок превращается не в гонку за поиск оптимальной цены, основанной на разрозненных оценках желающих получить прибыль трейдеров-людей, а в гонку «кто потратит больше на технологическую инфраструктуру».

Впервые в истории частные трейдеры могут выбирать хотя бы тип платформы, на которой они могут торговать. CEX всегда будут проводить политику в угоду HFT-фирмам и в ущерб частным трейдерам, а DEX, по моим прогнозам, будут склоняться к политике, направленной на привлечение частных трейдеров — этого требует их модель участия сообщества, основанная на токенах управления и DAO.

Оба вида криптовалютных бирж — CEX и DEX — продолжат наращивать объемы торгов, но, на мой взгляд, они не конкурируют за один и тот же тип ордеров, что дает основание полагать, что оба типа бирж смогут уживаться и вместе расти по мере увеличения охвата рынка криптовалют.

Sushiswap — это форк Uniswap (не забывайте, все эти проекты используют открытый исходный код), построенный на другой модели распределения токенов. Я выбрал для анализа именно эти две доминирующие спотовые DEX. Uniswap занимает наибольшую (с большим отрывом) долю рынка, независимо от блокчейна первого уровня. Я по разным причинам исключил из анализа несколько крупных проектов.

Curve. Доминирующая платформа, но ориентированная на торговлю стейблкоинами, а меня больше интересует рост шиткоинов относительно друг друга. Кроме того, даже при текущих низких ценах, Curve торгуется с коэффициентом P/E 108x — едва ли это дешево.

PancakeSwap. В Binance Smart Chain нет ничего плохого, но она не децентрализована и даже не пытается делать вид, что это так. Биржа также не очень дешевая, ее текущий коэффициент P/E колеблется в районе 25x.

Есть и другие крупные спотовые DEX-биржи на базе Avalanche и Solana, которые я также не стал оценивать. В том, что касается смарт-контрактов первого уровня, я ЕТН-максималист. Сорри.

И Uniswap, и SushiSwap берут комиссию за торговлю. Важнейшим показателем для определения их стоимости является общая сумма комиссии, которую получает протокол (т.е. прибыль), так как она прямо соотносится со среднесуточным объемом торгов.

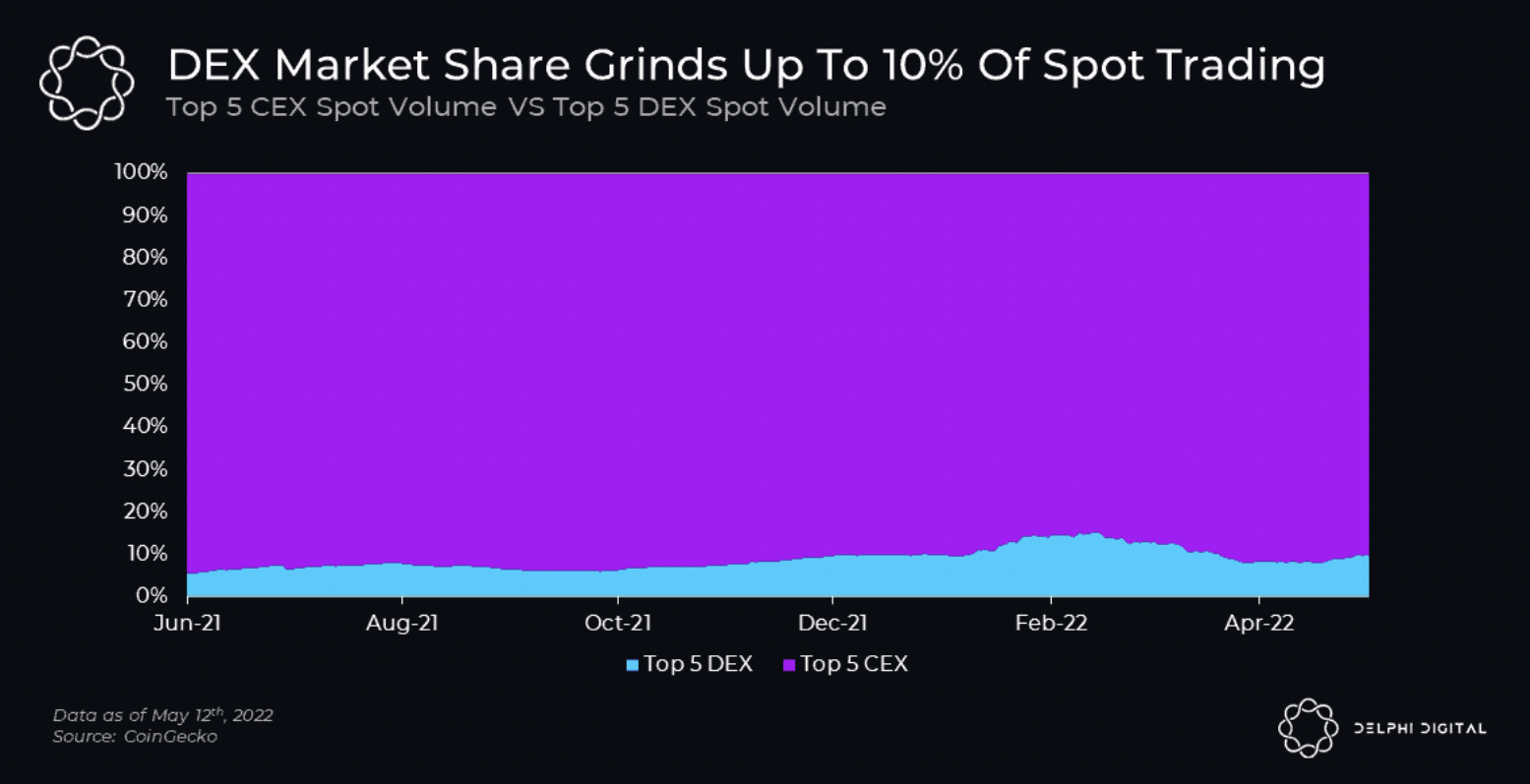

Согласно графику выше от Delphi Digital, доля спотового рынка DEX не такая уж маленькая. Она росла из года в год и, я считаю, продолжит расти в ближайшем будущем по причинам, перечисленным выше. Главный вывод в том, что доминирующие спотовые DEX полезны для небольшой, но растущей группы трейдеров. Несмотря на ядерный медвежий рынок, трейдеры все равно будут торговать, а значит, в будущем биржи могут рассчитывать на все большие и большие суммы торговой комиссии.

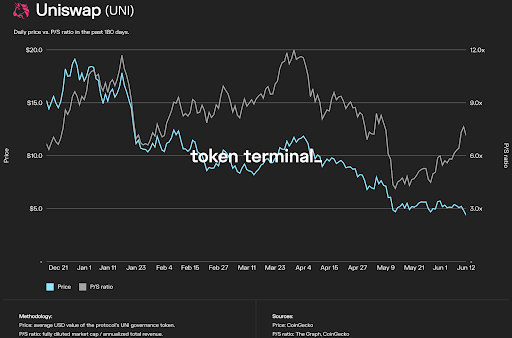

Коэффициент P/S Uniswap

Сейчас Uniswap полностью распределяет комиссию среди поставщиков ликвидности. Я предполагаю, что в ближайшем будущем держатели токенов проголосуют за то, чтобы часть полученной комиссии распределялась между ними. Поэтому на графике показано соотношение цены и объема продаж (P/S), а не цены и прибыли (P/E).

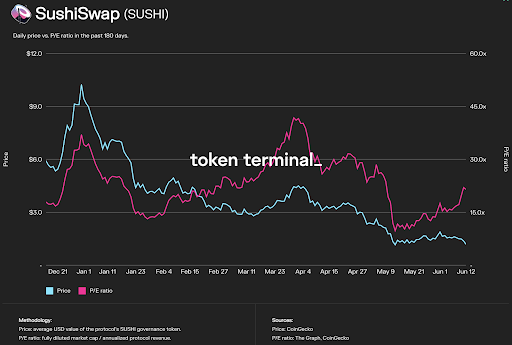

Коэффициент P/E SushiSwap

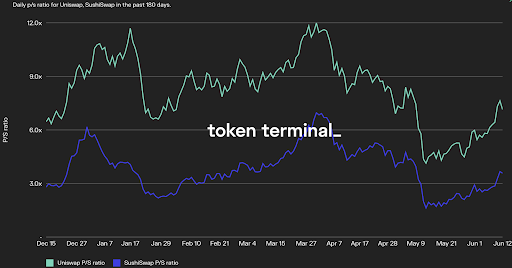

Сравнение коэффициентов P/S Uniswap и SushiSwap

Сравнение коэффициентов P/S Uniswap и SushiSwap

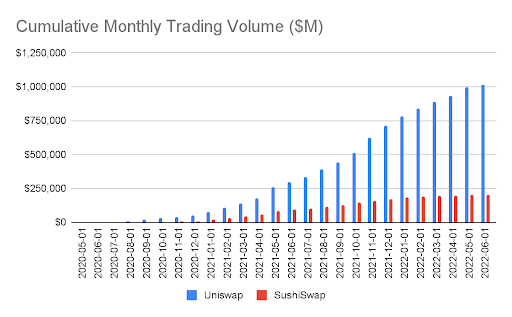

Это сравнение соотношения P/S у Uniswap и SushiSwap. Sushi определенно отстает от Uni с точки зрения оценки. Но, как я покажу дальше, если сравнить эти показатели с ведущей биржей TradFi, можно прийти к выводу, что эти оценки чрезвычайно занижены.

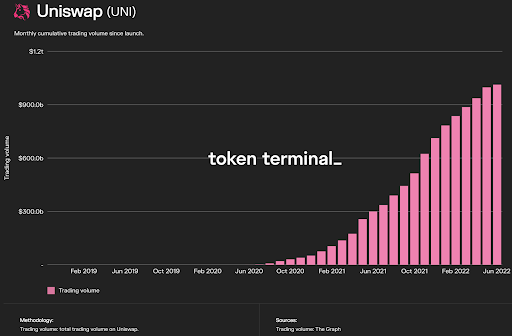

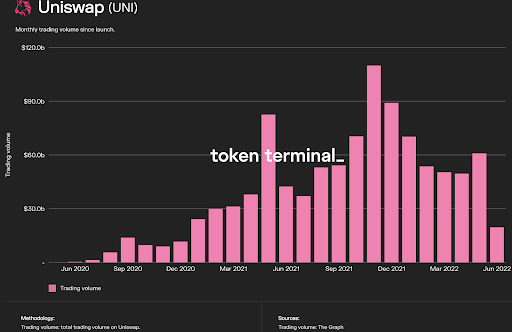

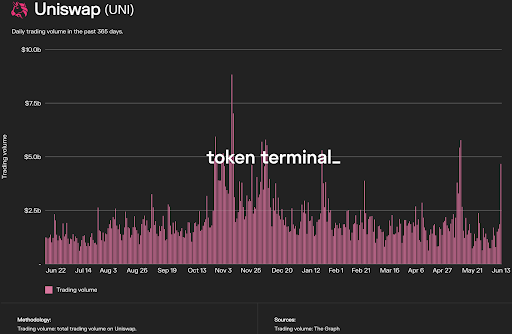

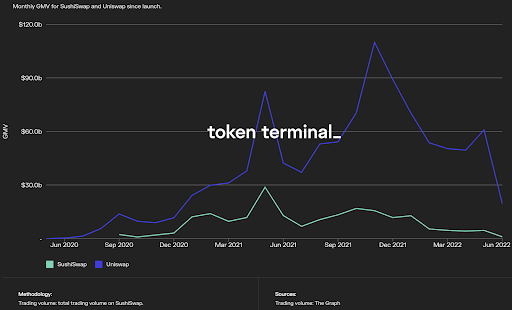

Графики объема торгов Uniswap

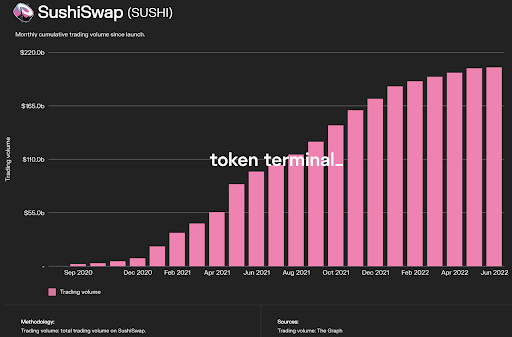

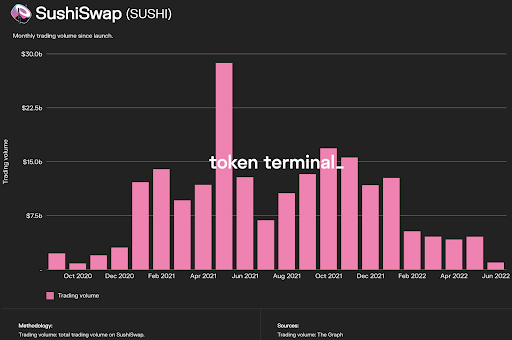

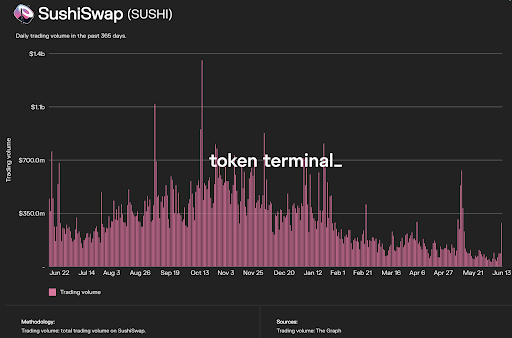

Графики объема торгов SushiSwap

Графики объема торгов SushiSwap

На этом графике показаны объемы торгов Uniswap и SushiSwap, обозначенные здесь как GMV.

Мораль всех этих графиков в том, что объемы торгов здоровы и растут.

Мораль всех этих графиков в том, что объемы торгов здоровы и растут.

График P/E Чикагской товарной биржи (CME)

График P/E Межконтинентальной биржи (ICE)

График P/E Межконтинентальной биржи (ICE)

CME и ICE — первая и вторая биржи в мире (среди бирж любого типа) по среднесуточному объему торгов. Это процветающие компании. Обратите внимание на 2008 год. В начале мирового финансового кризиса коэффициент P/E этих компаний держался в районе 10x, но потом рынок восстановился благодаря огромным вливаниям свежей ликвидности со стороны ФРС.

Текущие значения коэффициента P/E у Uni и Sushi ниже или близки к этим уровням. Понятно, что обе эти DEX-биржи не так хорошо развиты и проверены в критических ситуациях, как их TradFi-аналоги, но они предлагают новый способ торговли всем, у кого есть подключение к интернету. Потенциал (т.е. целевой рынок) Uni и Sushi, учитывая их низкую базу, просто потрясает. И при этом оценка обеих DEX в самый мрачный период самого крупного финансового кризиса со времен Великой депрессии не сильно отличается от оценок CME и ICE.

Большое спасибо за такую ценность.

DEX-биржи деривативов

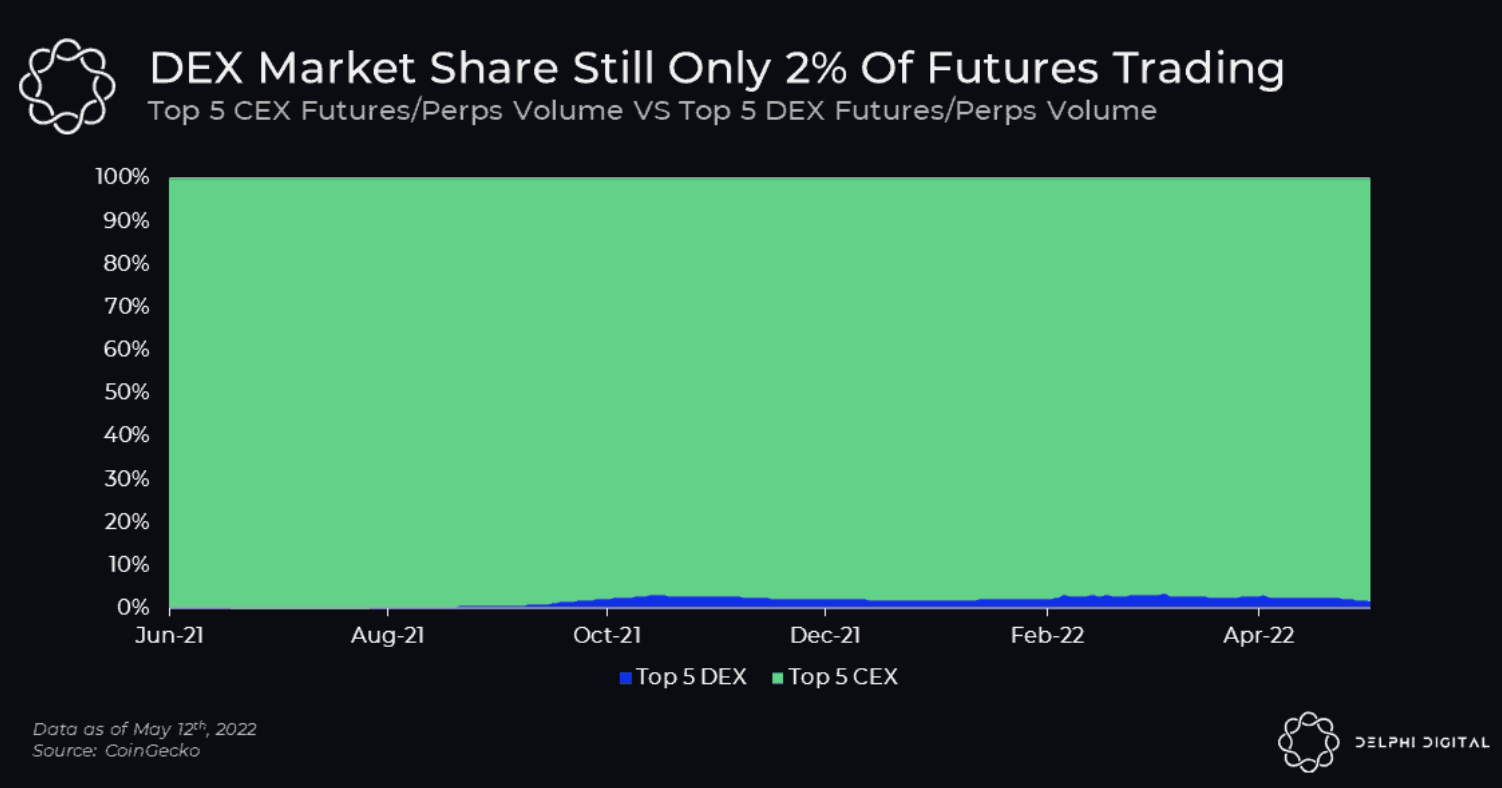

Как вы знаете, деривативы — моя слабость. Все мечтают придумать простой способ торговать в блокчейне с использованием кредитного плеча — это святой Грааль. На мой взгляд, на сегодняшний день ни один протокол не достиг таких высот в области деривативов, как Uni и Sushi в области спота. Но уже появляются интересные проекты с привлекательной оценкой, которые показывают приличные цифры.

Если сравнивать с гигантами CEX, то среднесуточный объем торгов деривативами на DEX довольно низок. Но это лишь дает больше возможностей тем, кто верит в их будущее. Чтобы догнать CEX по доле рынка деривативов (10%), спотовым DEX нужно в 5 раз увеличить объемы торгов. По-моему, это вполне реально.

Если сравнивать с гигантами CEX, то среднесуточный объем торгов деривативами на DEX довольно низок. Но это лишь дает больше возможностей тем, кто верит в их будущее. Чтобы догнать CEX по доле рынка деривативов (10%), спотовым DEX нужно в 5 раз увеличить объемы торгов. По-моему, это вполне реально.

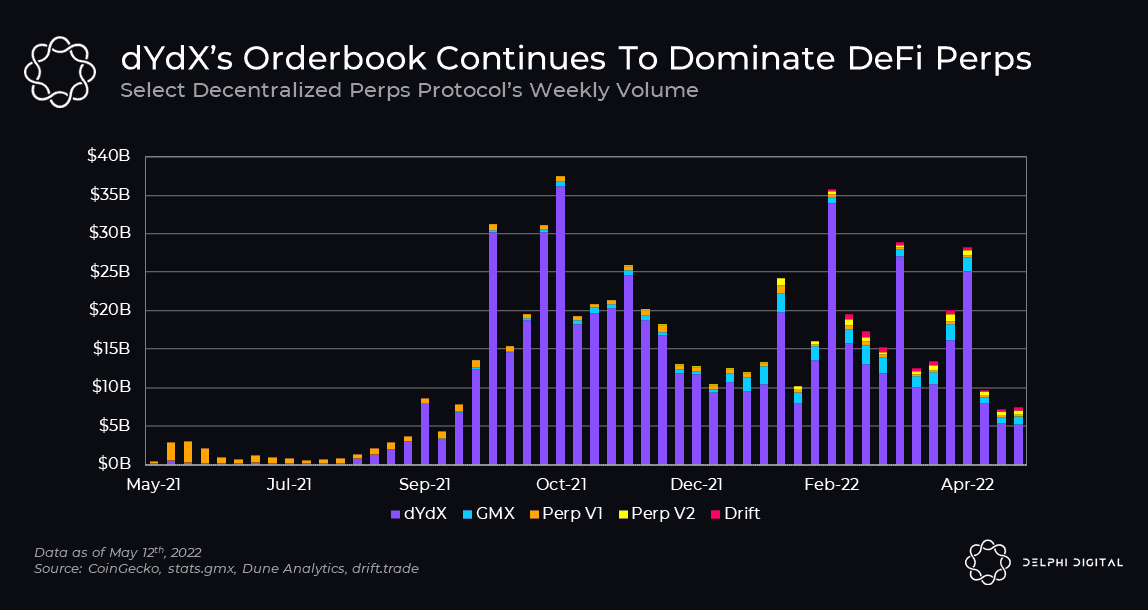

В секторе деривативов лидером среди DEX является dYdX. При этом бизнес-модель dYdX вызывает у меня пуританский протест, ведь dYdX нельзя считать децентрализованной в полном смысле этого слова. Она использует централизованную книгу ордеров, размещенную на машине dYdX, и в блокчейне публикуются данные только закрытых сделок (т.е. тех, по которым произведены расчеты) для окончательного их завершения. Но важнее то, что коэффициент P/E у dYdX заметно выше, чем у протокола GMX, который произвел на меня наибольшее впечатление.

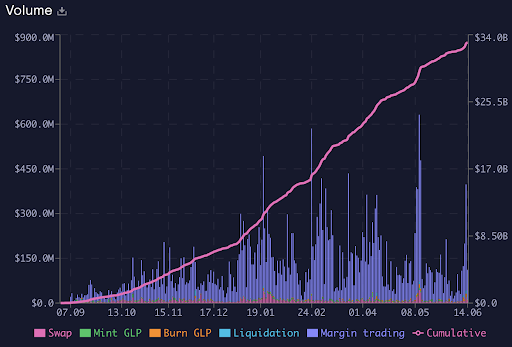

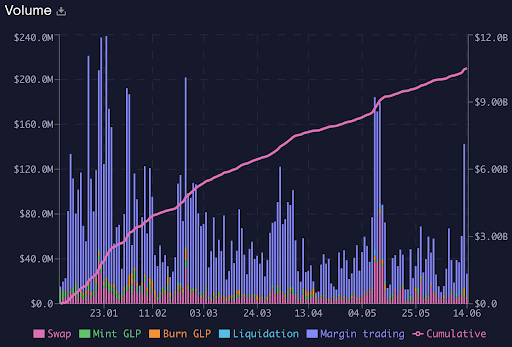

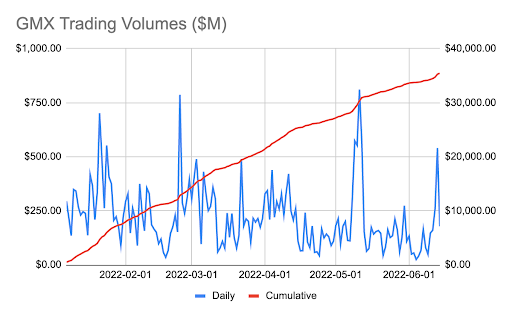

GMX предлагает свопы на совокупный доход (Total Return Swaps, TRS) с псевдокредитным плечом по нескольким парам криптовалют/фиатных стейблкоинов. Сейчас, корда я пишу эту статью в час ночи по Гринвичу 14 июня 2022 года, объем торгов на GMX (с 1 сентября 2021 г.) достиг $33 млрд.

GMX берет комиссию за торговлю, которую распределяет между поставщиками ликвидности и DAO, управляющей протоколом. На сегодняшний день было собрано в общей сложности $44 млн комиссии.

Объем торгов GMX на Arbitrum

Объем торгов GMX на Avalanche

Объем торгов GMX на Avalanche

Общий объем торгов GMX

Общий объем торгов GMX

Коэффициенты P/E GMX

Коэффициенты P/E GMX

Источник: GMX Stats

Как мы знаем, объемы торгов деривативами должны быть на порядки выше, чем объемы спотовой торговли. Те немногочисленные DEX, которые составят естественную монополию (кто бы они ни были), будут получать огромную комиссию. Таков будущий бычий сценарий для всей категории, и, исходя из моего личного опыта, GMX — лучшая из них. Но она недостаточно продумана… пока… чтобы массово и по-настоящему залезть в кошельки трейдеров, торгующих с кредитным плечом, и значительно опередить по объемам торгов спотовые DEX-биржи вроде Uni и Sushi.

Децентрализованный интернет

Разве не должен мировой децентрализованный компьютер участвовать в создании децентрализованного интернета? К этому сводится идея сервиса именования доменов Ethereum Name Service (ENS). Вы можете купить у ENS домен верхнего уровня «.eth» и платить за него в ETH.

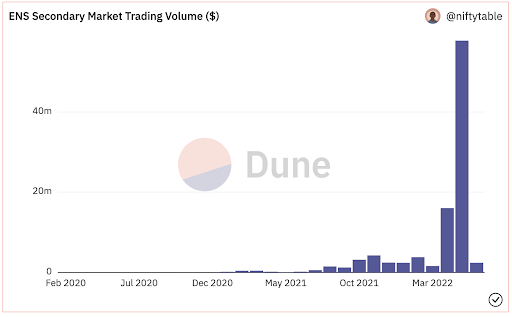

При этом ваши домены становятся не только полноценным сайтами, но и торгуемыми активами. Домены ENS торгуются на крупных торговых платформах NFT, таких как OpenSea и LooksRare. Более того, домены ENS весьма активно торгуются на вторичном рынке. По данным Non Fungible, ENS стал 15-м наиболее торгуемым проектом за последние 7 дней и 27-м наиболее торгуемым проектом за все время.

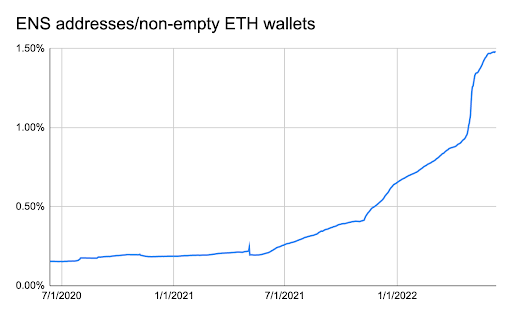

Количество доменов ENS росло в геометрической прогрессии, но это лишь малая часть возможного охвата рынка. Любой эфирный кошелек с ненулевым балансом может купить один или несколько доменов ENS. На графике ниже показано проникновение ENS на рынок.

Количество доменов ENS росло в геометрической прогрессии, но это лишь малая часть возможного охвата рынка. Любой эфирный кошелек с ненулевым балансом может купить один или несколько доменов ENS. На графике ниже показано проникновение ENS на рынок.

Как видите, у ENS колоссальные возможности для роста, если учесть количество владельцев ETH-адресов, которые могут захотеть приобрести домен. Для чего им может понадобиться домен «.eth»? Например, этот домен может стать их ID, и это лишь одна из причин. Гораздо проще отправить деньги на «arthur.eth», чем на «0x….». Различные онлайн-сервисы (например, Twitter) могут разрешить получать «чаевые» и другие платежи, используя домен «.eth» вместо онлайн-идентификатора.

Стоимость регистрации домена «.eth» зависит от количества символов, но платить за него нужно за каждый год. Таким образом, протокол получает регулярную годовую выручку (Annual Recurring Revenue, ARR), что классно. Конечно, от продления подписки можно отказаться, но обычно сложнее всего заставить пользователя сделать первую покупку. Многие из тех, кто купил свой домен, будут продлевать его из года в год.

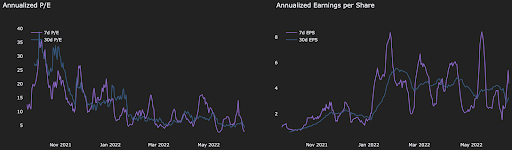

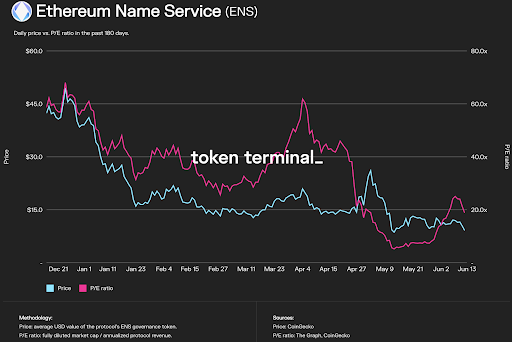

Коэффициент P/E ENS

Аналог ENS в Web2 — компания Verisign. Это один из основных поставщиков DNS для традиционных сайтов. Компания существует со времен пузыря доткомов 2000 года, а ее коэффициент P/E не раз улетал в заоблачные высоты. Уровень распространения интернета два десятилетия спустя после безумного первоначального всплеска интереса значительно вырос — как и количество доменов.

Коэффициент P/E Verisign

Будучи еще незрелой компанией, Verisign торговалась с коэффициентами P/E от сотен до нескольких тысяч. Но сейчас, встав на ноги, она торгуется с коэффициентом P/E в районе двадцати с небольшим. По оценке Verisign мало отличается от ENS. Но ENS еще может воспользоваться потенциалом Web3/открытых блокчейнов и принять участие в децентрализации интернета. Не должна ли ENS, из-за огромного потенциала роста, которым она обладает, иметь гораздо более высокий коэффициент, как в свое время Verisign?

Время покажет, удастся ли ENS обслуживать все больше и больше доменов «.eth», и создаст ли возможность торговли доменами как NFT совершенно новый класс активов. Потенциал есть, и пока рынок не оценивает светлое будущее ENS должным образом.

Торговля картинками

Искусство и культура — это признак процветания человеческой цивилизации. По своей сути искусство превращает ограниченные ресурсы в материальные предметы и нематериальные впечатления, единственная цель которых — доставить удовольствие. Избыток трудовых ресурсов в нашем обществе используется для покупки и потребления картин, скульптур, музыки, кино, театральных постановок, телевизионных программ, спортивных мероприятий, гастрономических изысков и пр. Кроме поддержания жизни и производства потомства, в чем еще смысл существования, если мы не можем наслаждаться искусством, которое создают живущие среди нас творцы?

На искусство расходуется огромное количество ресурсов, и немало миллиардеров сколотили состояние, предоставляя культуру массам. Вопреки распространенному мнению, NFT — невзаимозаменяемые токены (Non Fungible Tokens) — это не искусство. На самом деле это объект/структура данных с поддержкой открытого блокчейна, метод оцифровки культуры. Хотя в популярной культуре NFT является синонимом цифрового искусства, NFT — это просто объект, который позволяет оцифровать культуру, сделать ее дефицитной и торговать ею.

Тот печальный (или, наоборот, благоприятный) факт, что основные финансовые институты высмеивают NFT — мол, народ торгует легко копируемыми картинками — свидетельствует о фундаментальном непонимании того, что такое NFT и что они означают. Первые популярные эксперименты с новой технологией — уродливые (и, как некоторые считают, вульгарные) пиксельные аватарки, которые были созданы компьютерными алгоритмами и торгуются как уникальные цифровые объекты. Что ждет класс активов NFT через пять-десять лет, совершенно неизвестно, но он точно не будет похож на сегодняшний.

С лета 2021 года, когда объемы торгов NFT на OpenSea впервые резко возросли, между цифровыми кошельками перекочевали миллиарды долларов за эти цифровые объекты. ОpenSea — централизованная компания, управляющая биржей, на которой можно торговать NFT без внесения депозита. В качестве платы за развитие этого рынка OpenSea берет солидную комиссию.

На OpenSea приходится от 80% до 90% всего объема торгов NFT, что в значительной степени объясняется ее статусом первопроходца. Это отличный бизнес, но это частный бизнес.

Однако для работы технологии, необходимой для торговли NFT, не нужен централизованный оператор, такой как OpenSea. Так появилась LooksRare — децентрализованная площадка для торговли NFT, принадлежащая пользователям. Комиссии за торговлю и роялти поступают в LOOKS DAO. Далее держатели токенов LOOKS голосованием решают, как их лучше распределить. Таким образом, владельцы токенов LOOKS напрямую участвуют и зарабатывают на бурном росте оцифровки культуры, хотя еще вчера пользователи были просто клиентами централизованной организации.

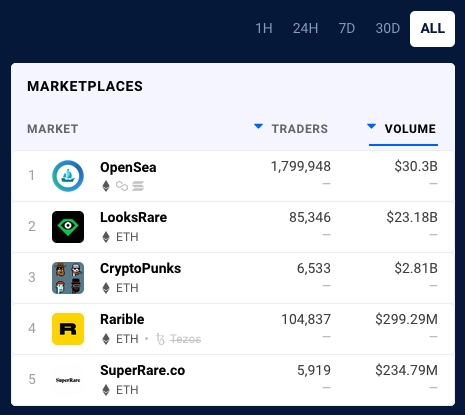

Таблица лидеров по объемам торгов NFT

Источник: DappRadar

Источник: DappRadar

Важное примечание по поводу этой таблицы: есть опасения, что объемы торгов на всех платформах искажены из-за сделок между адресами, которые контролируются одним и тем же лицом. Поэтому не стоит относиться к этим цифрам как к непреложной истине — просто обратите внимание на относительный разрыв между второй и третьей платформой по объему торгов. Смысл таблицы в этом.

Если верить этой таблице, LooksRare занимает прочное второе место после OpenSea. Да здравствует дуополия.

Ужесточение доступа к ликвидности во всем мире из-за политики центральных банков ударило и по «стоимости» комплекса NFT. Цены на NFT рухнули вместе с объемами торгов. Многие известные финансовые обозреватели открыто смеялись над теми, кто считал, что «эти JPEGи» не пострадают от повышения процентных ставок. Подозреваю, что те мечтатели, которые решили попробовать «инвестировать» в NFT, так на этом обожглись, что получили ожоги третьей степени, и теперь сгорают от стыда от того, что в поисках альфы опустились до «торговли картинками». И вот эти властелины вселенной, познавшие всю горечь убытков конца квартала, спешно избавляются от всего, что напоминало бы им о том, что они тоже участвовали в этом безумии.

Это прекрасная новость, потому что из-за этого токены LOOKS феноменально рухнули во время недавнего спада.

Это график цены LOOKS/USD на FTX за весь период времени, предоставленный Cryptowat.ch.

Токены LOOKS были зарегистрированы на бирже в январе 2022 года по цене $2,6, а сейчас цена колеблется в районе $0,17, что означает падение примерно на 95%; исторический ценовой максимум — $6,87. Таким образом, токен потерял 98% от своего максимума. Ого! Вот это доходность, и всего за какие-то шесть месяцев.

И хотя ценовая динамика токенов LOOKS пока выглядит катастрофически, их фундаментальные показатели — ОГО-ОГО! Это вторая по объему торгов платформа для торговли NFT. Напоминаю, что доходы от использования протокола получают держатели токенов. Поэтому ее коэффициент P/E ну очень низкий.

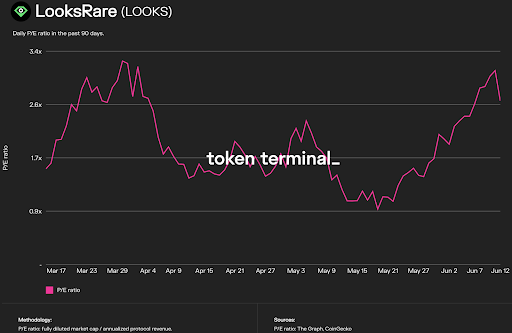

Коэффициент P/E LOOKS

Коэффициент на уровне 2х–3х — это невероятная оценка для протокола, который может стать одной из главных бирж для торговли объектами культуры в интернете. Сейчас NFT переживает первый реальный рыночный цикл. Так что нет ничего удивительного в том, что связанные с этим сектором компании рухнули на 98% по сравнению со своими недавними историческими максимумами.

Ценность одной формы или культуры по сравнению с другой — вопрос сугубо индивидуальный. Нас бомбит, когда что-то, что мы считаем никчемным и бесполезным, высоко ценится другими. Сколько людей смеются над тем, что какие-то каракули на холсте «стоят» миллионы долларов? Это отношение будет и дальше вызывать безумную волатильность токенов протоколов, работающих на пересечении культуры и открытых блокчейнов. Поскольку токен LOOKS — это всего лишь колл-опцион на неопределенное будущее, чем выше волатильность, тем выше внутренняя ценность этого опциона.

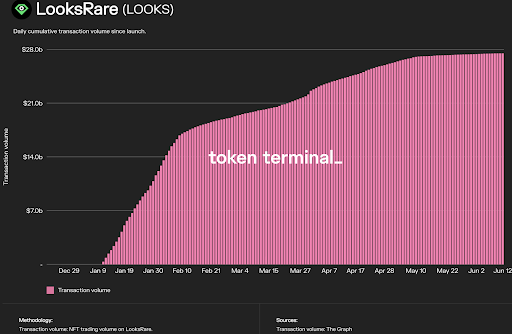

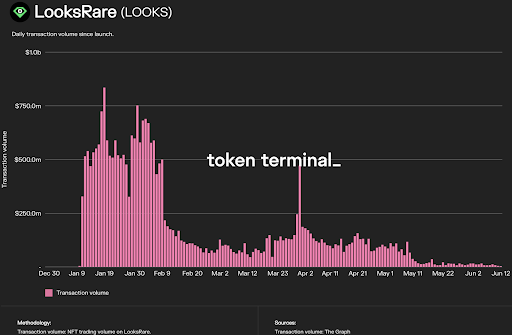

Совокупный объем торгов LOOKS

Суточный объем торгов LOOKS

Суточный объем торгов LOOKS

Снижение объемов торгов и цен не умерило энтузиазма тех, кто торгует объектами культуры, и не изменило их мнение о том, как важны будут NFT для человеческого общества. Любой, кто так или иначе связан с искусством, отчаянно пытается понять, как технология NFT может повлиять на его деятельность или бизнес-модель. NFT никуда не денутся, более того — они кардинальным образом изменят экономику культуры.

Пока же пресса сосредоточена на тех глупцах, кто надеялся быстро разбогатеть, торгуя картинками. И если это подрывает энтузиазм инвесторов в отношении биржи, которая занимает второе место в рейтинге площадок для торговли цифровыми объектами культуры, прошу, продолжайте нести эту чушь. Мои бриллиантовые руки еще долго будут загребать дешевые токены LOOKS. Когда через некоторое время рынок запоет другую песню, эти ведущие платформы станут образцом торговли объектами культуры, и рост их коэффициентов P/E будет прекрасен.

Уверен, что многие читатели могли бы указать на аспекты их бизнес-модели или технологии, требующие улучшения. Но с точки зрения естественных монополий, игра для торговых площадок NFT практически окончена. Вытеснить OpenSea или LooksRare будет очень сложно. Ликвидность порождает ликвидность. И если пользователи в буквальном смысле владеют платформой, на которой торгуется большинство ценных, по их мнению, активов, зачем им искать и пробовать новую, конкурирующую площадку?

Каждый, кто пробовал продать NFT, понимает, что ликвидности на выходе катастрофически не хватает. Поэтому лучше торговать на платформе номер один или два, чем на какой-то новой, никому не известной платформе, которая заманивает низкой комиссией или какой-нибудь технологической диковинкой. Повторюсь, ликвидность порождает ликвидность.

Из всех токенов, проанализированных в этой статье, наибольший энтузиазм у меня вызывает LOOKS. Это часть небольшой группы платформ, которые создают рынок для торговли объектами культуры. Многие еще вспомнят это лето и пожалеют о том, что позволили грязным измышлениям мейнстримовых финансовых экспертов повлиять на их выбор токенов.

Упс, я сделал это снова

пс, я сделал это снова —

Слишком заигрался со своими активами,

О, детка, детка,

Упс, ты думаешь, я потерял голову,

Меня послали тебе небеса,

Но я не ПРОВИДЕЦ

Мои попытки предугадать будущую динамику рынка чаще ошибочны, чем наоборот. В этом разница между написанием статей и инвестированием. Предсказания о дне биткоина на уровне $25 000–27 000 и эфира на уровне $1700–1800 оказались крайне оптимистичными. Что ж…

Я писал эту статью в течение двух недель, и за это время стал чуть меньше верить в то, что мой колл по эфиру устоит перед лицом моей теории о продаже хедж-фондами всего, что связано с DeFi. Я не собираюсь продавать эфир за грязный фиат, но так как мой портфель в значительной степени прямо и непрямо (из-за присутствия токенов стандарта ERC-20) зависит от цены эфира, я прикупил еще убыточных путов. Для начала я добавил в портфель путы на эфир с истечением в сентябре 2022 года и ценой исполнения $1500. Для полноты картины я также взял несколько путов на биткоин с тем же сроком экспирации и ценой исполнения $25 000. Я закрыл их немного раньше и не смог в полной мере поучаствовать в увлекательном конкурсе «кто продаст последним, тот дурак» на этой неделе. Поэтому я всегда открываю сравнительно небольшие позиции. А нянчиться с биткоином… Эта жизнь больше не для меня.

Инфляция в США в мае обновила 40-летний максимум — 8,6% г/г. Политика требует, чтобы ФРС все больше и чаще повышала ставки. Мы имели возможность убедиться в этом в среду, когда ФРС повысила ставку сразу на рекордные 75 б.п. Я подозреваю, что политическое давление на ФРС с требованием показательно бороться с инфляцией не ослабнет до промежуточных выборов в ноябре. А потом начнется борьба за президентское кресло на выборах в 2024 году. Скорее всего, демократы потеряют большинство в Палате представителей и Сенате, и администрации Байдена придется дотягивать 2 года без надежды на переизбрание. Никакая инициатива не пройдет, и вся политическая энергия будет сосредоточена на нарративах, которые обеспечат успех у избирателей в 2024 году.

Главное, что волнует американских избирателей — это их личные финансы. Процветание рынков, как трудовых, так и финансовых, принесет голоса избирателей. Самый простой способ достичь этой цели — печатать деньги. И плевать, что долгосрочные последствия будут пагубными — это проблема следующей администрации. Поэтому нужно следить за тем, как быстро администрация Байдена изменит свою риторику и перейдет от «ФРС должна бороться с инфляцией» к «ФРС должна смягчить монетарную политику, чтобы создать рабочие места в Америке». Получив благословение президента, ФРС может вернуться к своему привычному занятию — печатанию денег.

Оценка криптоактивов = технология + фиатная ликвидность

В ближайшие 6–12 месяцев ситуация с фиатной ликвидностью будет очень напряженной. За этот период мы и узнаем, какие коэффициенты рынок приписывает активам, которые, по мнению адептов крипты, связаны с революционными технологиями. Еще совсем недавно эти революционные технологии могли похвастаться очень высоким соотношением цены к финансовым показателям. В обозримом будущем это соотношение уменьшится до невообразимо низких уровней.

Надеюсь, приведенный выше анализ убедил вас, что прямо сейчас можно купить активы важнейших вертикалей DeFi. Если вы верите в то, что количество адресов будет продолжать расти, то определенные проекты, использующие бизнес-модели, которые приносят доход на уровне протокола, продолжат существовать и даже расти во время этого ядерного медвежьего рынка.

Скорее всего, токены этих проектов продолжат падать по мере ликвидации позиций хедж-фондов и других криптовалютных компаний на фоне сворачивания или резкого сокращения деятельности. Для настоящего специалиста по распределению активов сейчас сезон посадки. Как только начнется сезон дождей из крупных капель животворящей ликвидности центрального банка, приобрести активы востребованных проектов по разумным ценам снова будет непросто.

Плоды, которые в результате пожнет бесстрашный инвестор, помогут забыть о мучениях, которые он будет испытывать с этого момента и до начала следующего бычьего цикла. Прошу, запомните эти слова на тот случай, если я снова попробую угадать дно для любого из описанных выше шиткоинов. Токены могут просесть еще на 50% или даже больше, но я буду еще больше рад возможности завладеть активами ведущих DEX, бирж, на которых можно торговать объектами культуры, и одного из столпов децентрализованного интернета. Пока рынок падает все ниже и ниже, а я продолжаю верить в то, что в будущем эти сервисы (и их использование) будут только расти, моя средняя цена входа опускается все ниже и ниже, а реальная доходность (прибыль от использования протокола/полностью разбавленная рыночная капитализация) поднимается все выше и выше.