(Все мнения, выраженные в этом материале, отражают личную точку зрения автора и не должны служить основанием для принятия инвестиционных решений или расцениваться как рекомендация или совет по инвестированию).

История криптовалютных рынков неразрывно связана с Северной Азией, а именно с Большим Китаем.

Примечание: Большой Китай — это совокупное обозначение материкового Китая, Гонконга, Тайваня и Макао. В династическом Китае большинство стран Юго-Восточной и Северной Азии платили дань императору, и Китай оказал прямое влияние на их историю и культуру (уже предвкушаю комментарии моих корейских и японских читателей…)

Вот краткая хронология развития криптовалютных рынков, которая демонстрирует их ориентированность на Большой Китай:

Хорошо это или плохо, но в начале 2010-х годов благодаря Mt. Gox — японской криптовалютной бирже — криптовалютами впервые стали торговать в серьезных объемах (если вы не в курсе скандала вокруг Mt. Gox, вам определенно нужно подтянуть знания по истории криптовалют. Узнать немного больше об этой саге можно здесь).

Когда в 2013 году я начал торговать криптовалютами, доля Mt. Gox на мировом рынке криптовалют приближалась к 80%. Когда в начале 2014 года Mt. Gox рухнула, лидерство по объему торгов криптой перешло к «большой тройке» материкового Китая: Huobi (Пекин), OkCoin (Пекин) и BTC China (Шанхай). За пределами Большого Китая большая часть объема торгов в долларах приходилась на оффшорные китайские биржи Bitstamp (Словения) и Bitfinex (Гонконг).

Следующую революцию в торговле криптовалютами возглавила биржа Bitfinex, которая, по слухам (по крайней мере, изначально), использовала для создания своей платформы программный код Bitcoinica — новозеландской биржи, основанной китайцем, который начал свою карьеру в Сингапуре. Но каким бы ни было происхождение ее программного кода, Bitfinex активно внедряла инновации, успешно популяризируя пиринговый рынок заимствования и кредитования фиата и крипты. Трейдеры впервые получили возможность заимствовать средства для маржинальной торговли у других трейдеров. Bitfinex также разрешила использовать любое обеспечение для финансирования сделок. Например, можно было открыть длинную маржинальную позицию по паре ВТС/USD, имея только Litecoin. Когда я еще торговал криптовалютами, определение суммы непогашенных кредитов на Bitfinex было важной переменной в прогнозировании движения цен. В 2016 году, после хакерской атаки на Bitstamp — главной неюаневой биржи того времени — которая стоила пользователям $5 млн, эти инновации позволили Bitfinex перехватить у Bitstamp титул крупнейшей неюаневой биржи в мире.

В то время рынок криптовалютных деривативов составлял лишь небольшую часть криптовалютного пирога. Первой биржей деривативов была ICBIT, которую основали двое русских, живущих на Карибах. Это ICBIT придумала обратные фьючерсы на BTC/USD. В 2013 году, когда ICBIT безраздельно царила на рынке деривативов, торговля фьючерсами cash-and-carry приносила 200% годовых. Неплохо, правда?

В 2014 году биржи 796 (Гуанчжоу), Huobi, OkCoin, BTC China и BitMEX (основанная в Гонконге — ура!) запустили свои версии фьючерсов, используя структуру обратных фьючерсных контрактов ICBIT (формально 796 использовала дериватив quanto, но она рухнула, потому что разработчики не понимали нелинейной специфики контрактов quanto). Главным новшеством этих бирж, ориентированных на Китай, была система социализации (распределения) убытков. Эта система защищала биржу от риска банкротства отдельных трейдеров. Эта функция была очень важна для бирж из-за чрезвычайной волатильности биткоина и других криптовалют.

Благодаря своей связи с Tether (с которым у нее был общий владелец) Bitfinex обеспечила начальный рост рынка стейблкоинов. Криптобиржам нужно было найти способ пополнять счета в долларах без участия банковской системы. Китайцам нужно было найти способ пересылать доллары по всему миру без участия банков. Bitfinex была одной из ведущих бирж мира и имела тесные связи с Большим Китаем; ее поддержка USDT еще больше укрепила позиции USDT как главного стейблкоина, потому что Binance — которая, в зависимости от того, кого спрашивать, базируется то в Токио, то в Шанхае, то в Гонконге — добавляла USDT во все свои фиатные и криптовалютные пары.

После этого объемы торгов деривативами начали стремительно расти, причем по суточным объемам лидировали крупные биржи континентального Китая. Их доминирование было обусловлено несколькими факторами. Во-первых, большинство майнинговых ферм и производителей оборудования для майнинга биткоина находились на территории континентального Китая. Эти фермы и компании были «китами»-старожилами на рынке криптовалют и деривативов, так как имели большие запасы биткоина для спекуляций и хеджирования. Во-вторых, большая часть всего мирового объема торгов спотовой криптой сосредоточена в Китае. В-третьих, тогда еще не существовало класса институциональных инвесторов, которые требовали приоритетного внимания, — это было время частных трейдеров. Поэтому финансовые продукты создавались с расчетом на реальных людей, которые использовали криптовалюту, а не на фондовых менеджеров.

В мае 2016 года биржа BitMEX представила бессрочный своп (он же «перп» или perp). Рост популярности BitMEX почти полностью обусловлен этим финансовым изобретением. К 2020 году все крупные биржи деривативов скопировали структуру нашего продукта, что принесло им большой успех. Этот дериватив стал самым популярным криптоинструментом в истории, на сегодняшний день его суммарный объем торгов достигает триллионов долларов! Раунд, лузеры!

После этого Deribit — головной офис которой первоначально находился в Нидерландах, а теперь в Панаме — открыла рынок торговли криптоопционами, который имел огромный успех. По моим оценкам, это единственная неазиатская биржа, которая значительно изменила рынок криптовалют.

Binance (на сегодняшний день крупнейшая биржа по объему торгов большинством продуктов), FTX (создана в Гонконге, сейчас базируется на Багамах) и Bybit (создана в Пекине, сейчас базируется в Сингапуре/Дубае) — это три биржи-монстра, которые за последние годы взяли у своих предшественниц лучшие продукты и функции, улучшили их и добились успеха.

Итак, еще раз пройдемся по основным изобретениям/новшествам в истории криптовалютных рынков по порядку и отметим место их возникновения.

- Обратные фьючерсные контракты: ICBIT, зародилась на русской яхте в Карибском море.

- Система маржирования деривативов с социализацией убытков: 796, Huobi, OKCoin и BTC China — Гуанчжоу, Пекин, Пекин и Шанхай соответственно (все это — Большой Китай).

- Маржинальная торговля: Bitfinex, Гонконг (Большой Китай).

- Стейблкоины (USDT): Bitfinex, Гонконг (Большой Китай).

- Бессрочный своп: BitMEX, начала деятельность в Гонконге (Большой Китай).

- Опционы: Deribit (Нидерланды).

- Крупнейшая на сегодняшний день биржа по объему торгов: Binance, начала деятельность в Большом Китае.

Очень надеюсь, что криптоTwitter оспорит мое (довольно скандальное) мнение по следующему пункту: я считаю, что централизованные американские биржи не привнесли на рынки криптовалют абсолютно никаких новшеств. Да, Coinbase, Gemini, Kraken и им подобные важны, у них серьезные объемы торгов и высокая капитализация, но они не принесли ничего «нового» на наши рынки. Это просто площадки, на которых частные и институциональные инвесторы из Америки могут покупать и держать криптовалюту.

Немного контекста

До XVI века Китай был крупнейшей экономикой мира. Множество факторов — на которых я не буду останавливаться, так как они не важны для этого эссе — способствовали падению его экономической значимости и технологического развития по сравнению с Западной Европой. Но независимо от экономического статуса Поднебесной Гонконг (глубоководный порт в устье дельты Жемчужной реки) всегда был окном Китая в мир. Гонконг исторически был местом встречи Китая и Запада — будь то морские перевозки, капитал или наркотики от крупнейшего наркодилера в истории человечества (Британской империи).

Когда в конце 1970-х – начале 1980-х гг. Дэн Сяопин позволил Китаю возобновить контакты с внешним миром, значение Гонконга возросло. Благодаря статусу беспошлинного порта, где было можно производить обмен китайских и западных товаров и капитала, благосостояние и глобальное значение города стало стремительно расти. Гонконг стал местом, где идеология свободного рынка применялась на практике.

Гонконг — город, в котором «возможно все». Энергия и динамичный образ жизни его обитателей заразительны — поэтому с самого первого вечера, проведенного в баре на улице Лан Квай Фонг, я понял, что он станет моим домом (мне немного стыдно за полное незнание кантонского диалекта, но кто из нас совершенен!)

Гонконг стал Гонконгом благодаря своей открытости. Китай закрыт (по крайней мере, во многих отношениях). Пекин позволяет Гонконгу существовать в этом виде, потому что контролируемая открытость ему выгодна. Как мы уже знаем, Гонконг — часть Китая. У Гонконга нет реальной экономики, он может быть только порталом в Китай, его смягченной и удобоваримой версией. Поэтому финансовая система Гонконга может быть более свободной и экспериментальной. Поэтому Гонконг, будучи крошечной, не наделенной природными ресурсами территорией, подарил миру такое непропорционально большое количество глобально значимых криптовалютных компаний.

У Китая было всё, чтобы стать центром торговли криптовалютами и связанных с ними инноваций, но в какой-то момент Пекин решил, что криптовалюты не входят в его планы. Медленно, на протяжении многих лет, криптовалютные рынки отсекались от Китая, и исход был неизбежен.

В 2017 году все были помешаны на ICO — дело дошло до того, что Чендлер Гуо ездил по Китаю на автобусе, убеждая разработчиков криптопроектов провести ICO. Все с треском закончилось осенью того же года, когда китайское правительство запретило торговлю токенами ICO. Следующие несколькие лет НБК запрещал то одно, то другое, пока, наконец, китайцам запретили торговать криптовалютами в любом виде. BTC China превратилась в BTCC и была продана компании, зарегистрированной в Гонконге. Huobi и OkCoin (которая ненадолго стала OKEx, но потом превратилась в OKX) провели обратное поглощение; каждая из них зарегистрировала компанию в Гонконге и в конце концов прекратила всякую деятельность на территории континентального Китая. Это был конец «Большой тройки».

Чанпэн Чжао (CZ), основатель и генеральный директор Binance, по национальности китаец, но с канадским паспортом. Благодаря кленовому листу на документах и мастерству быть одновременно везде и нигде CZ и Binance удалось пережить репрессии китайского правительства и консолидировать бизнес китайской диаспоры. В то время все участницы «Большой тройки» подвергались разной степени давления, некоторые их топ-менеджеры даже ненадолго оказались в тюрьме. Это дало Binance возможность быстро развивать свой бизнес.

На фоне репрессий на материковом Китае Гонконг стал менее лояльным к криптовалютам. Стратегическая неопределенность территории в отношении правового статуса криптовалют, которая раньше открывала перед многими компаниями возможности для инноваций, превратилась в ограничительный режим. Как следствие, лучшие компании перебрались в Сингапур, Дубай и на Багамы.

Гонконг начал постепенно терять позиции важнейшего мирового криптоцентра, и введение жестких ограничений в связи с пандемией коронавируса только усугубило эту тенденцию. Но теперь, похоже, происходит что-то интересное…

По какой-то неведомой причине Гонконг хочет вернуть криптовалюты.

Cointelegraph пишет: Не как в Китае: Гонконг хочет легализовать торговлю криптовалютами.

«Ну и что?» — спросите вы. В Гонконге проживает около 7 миллионов человек —может показаться, этого слишком мало для того, чтобы повлиять на ситуацию. Но не будем забывать, что Гонконг — это посредник, через которого Китай взаимодействует с миром. Можно ли считать это предвестником нового витка доминирования Китая в криптомире? Найдет ли китайский капитал путь на мировые криптовалютные рынки через Гонконг?

Ядерный медвежий тренд на рынке криптовалют, продолжавшийся в 2013–2015 годах, прекратился, когда Китай провел шоковую девальвацию китайского юаня в августе 2015 года. С этого момента и до ноября цена биткоина выросла втрое: с $200 до $600. В остальной части этого эссе мы постараемся доказать, что переориентация Гонконга на криптовалюты — первый признак того, что Китай хочет вновь утвердиться на рынках криптовалют. Когда «Чойна» признает крипту, бычий тренд вернется. Это будет небыстрый процесс, но красные ростки уже пробиваются.

Гонконг = Китай

Нас, криптоинвесторов, волнует способность Гонконга служить посредником в удовлетворении потребностей китайского капитала. Именно рядовые состоятельные китайцы являются двигателем экономики Гонконга, и неважно о чем речь — о розничных продажах или потоках капитала. Через несколько абзацев я приведу графики, которые демонстрируют силу китайского потребителя и инвестора. И нас волнуют китайские потребители, а не только китайские инвесторы, потому что китайские инвесторы и потребители — это одни и те же люди.

По данным Управления туризма Гонконга, в 2019 году 78% всех прибывающих в Гонконг приезжали с материкового Китая. К концу первого квартала 2020 года в результате локдауна из-за пандемии коронавируса граница между Гонконгом и материковым Китаем была закрыта. Между территориями по-прежнему можно было перемещаться, но одна или обе стороны требовали длительного пребывания в карантине, поэтому в Гонконг с материкового Китая приезжали только те, кому это было очень нужно.

Чтобы получить представление о влиянии материкового Китая на экономику Гонконга, нужно сосредоточиться на состоятельных гражданах. Хорошим показателем их количества являются продажи ювелирных изделий и наручных/ настольных часов, о которых сообщает Департамент переписи населения и статистики Гонконга. Во всех пунктах прибытия и отбытия китайских туристов работают магазины часов и ювелирные лавки.

Как видно на графике выше, общий объем продаж ювелирных изделий, наручных и настольных часов в 2020–2021 годах снизился на 54% по сравнению с 2018–2019 гг. Из этого можно сделать вывод, что именно туристы с материка покупают дорогие побрякушки (и тем самым оказывают колоссальное влияние на экономику Гонконга). Из-за коронавирусных локдаунов Гонконг лишился китайских туристов, от чего пострадали продажи.

Перейдем к рынкам капитала. Неплохой метрикой для измерения китаизации Гонконга могут служить рейтинги андеррайтинга IPO.

|

Год |

2022 |

2012 |

Изменение |

|

Доля топ-20 банков |

82,52% |

85,51% |

-2,99% |

|

% китайских банков в топ-20 банков |

65,00% |

50% |

15,00% |

|

Доля китайских банков в топ-20 банков |

54,43% |

37,34% |

17,09% |

На сегодняшний день (2022 г.) четыре первых места занимают китайские банки. В 2012 году первые два места занимали европейские банки. Гонконгские рынки капитала стали двойником Китая, но с небольшим западным уклоном. Крупные китайские банки прямо или косвенно контролируются Пекином, а это означает, что рынки капитала Гонконга, хоть и открыты для западных фирм и капитала, управляются фирмами, которые находятся под контролем Пекином.

Гонконг и политика

Незадолго до начала пандемии коронавируса город был охвачен протестами. Помню, как однажды вечером я спускался по эскалатору на улицу Уиндхэм, чтобы поужинать, но с одной стороны меня встретили полицейские в боевой экипировке, а с другой — студенты в противогазах, бьющие в барабаны. Я тут же поменял свои планы и поспешил в заведение, расположенное немного выше.

Конец массовым протестам положила пандемия — ну и Пекин решил, что баста, хватит. Закон о национальной безопасности, который и стал причиной большинства протестов, был принят, и стало ясно, что Гонконг — это территория, прочно входящая в состав Китая. Это подтвердилось и на выборах главы местной администрации, когда Джон Ли, который руководил подавлением протестов, без борьбы занял этот пост.

Первой поездкой Си Цзиньпина за пределы материкового Китая после завершения пандемии стал визит в Гонконг, куда он прибыл, чтобы привести к присяге вступающего на пост главы правительства Джона Ли. Вы видите где-нибудь поблизости флаги с баухинией?

У Пекина даже есть специальное управление для контроля ситуации в Гонконге — Бюро по связям с Гонконгом. Ниже — фотография офиса, который, как можно заметить, до боли напоминает Око Саурона.

Если говорить о военном присутствии, то на территории Гонконга размещено более десяти тысяч военнослужащих Народно-освободительной армии Китая (НОАК). Забавный факт: я как-то играл в регби на их военной базе в Стэнли, которая изображена на фото ниже.

Смысл этого слайд-шоу (помимо моего хвастовства) в том, чтобы показать, что лидеры Гонконга делают то, что им велит Пекин. Любая значимая политика — особенно если она расходится с материковой политикой — должна быть предварительно одобрена соответствующим партийным органом.

Мы уже были свидетелями этого, когда Гонконг послушно реализовал политику «нулевой терпимости к коронавирусу» вслед за Китаем. Но теперь, после появления новости о том, что Гонконг меняет свою позицию в отношении криптовалют, кажется, что Пекин может разрешить своей экспериментальной территории чуточку больше отклониться в сторону Запада. Гонконг начинает открываться для западного бизнеса — и чтобы это доказать, разрешите мне поделиться особенно ярким недавним примером.

Еще несколько месяцев назад власти Гонконга разлучали детей с родителями и отправляли их на карантин в печально известный центр Пенни-Бей, чтобы остановить пандемию COVID-19.

И вот месяц назад правительство Гонконга неожиданно разрешило Гонконгскому стадиону начать продажу билетов на «Гонконг Севенс», главный турнир Мировой серии соревнований по регби-7. Можно предположить, что трибуны на предстоящем турнире будут выглядеть примерно так:

А буквально на этой неделе власти объявили, что разрешат десяткам тысяч болельщиков есть и пить (и веселиться) на стадионе.

До недавнего времени насаждение в Гонконге политики «нулевой терпимости к коронавирусу» вызывало у меня — и многих других гонконгских экспатов — закономерный вопрос: не добивается ли Пекин, чтобы Гонконг потерял статус международного финансового центра и уступил этот титул Сингапуру?

Минутка ликбеза: «экспат» — это кодовое название высшей касты иммигрантов. Трудяг, которые приезжают из Филиппин и Индонезии и делают тяжелую работу, необходимую для поддержания страны в нормальном состоянии, например, убирают и ухаживают за детьми тех, кто получает среднюю и высокую зарплату, ну очень уважительно называют «иностранными работниками».

Соперничество Гонконга и Сингапура имеет глубокие корни. Оба города-государства претендуют на роль центра международных финансов в Азии. Первое место мог бы легко занять Шанхай, если бы Пекин был уверен, что он сможет сохранить политическую «неприкосновенность», но я подозреваю, что Пекин не заинтересован в передаче такой власти шанхайским товарищам.

Во время пандемии коронавируса Сингапур зарекомендовал себя как убежище для международного капитала. Это был единственный крупный финансовый центр в Азии, который оставался открытым для иностранного бизнеса. Гонконг закрыл границы для туристов и вновь открыл их лишь недавно. Токио был закрыт из-за японской политики недопущения иностранцев в страну. Сингапур проводил аналогичную политику в начале пандемии, но быстрее, чем остальные азиатские мегаполисы, ослабил ограничения на въезд для иностранных бизнесменов, а затем и туристов.

Многие банки, содержавшие в Азии многочисленный штат высокооплачиваемых работников, начали переводить сотрудников из Гонконга в Сингапур (как следствие, на рынке аренды квартир Сингапура сейчас происходит невероятный бум; некоторые мои друзья, продлевающие договор аренды, теперь будут платить на 50–100% больше).

Что касается криптовалют, то во время пандемии многие фирмы и частные лица — особенно граждане Китая — перевели свои предприятия и сотрудников в Сингапур. Птичка мне напела, что мероприятие Token2049 пользовалось КОЛОССАЛЬНЫМ успехом. Оживление криптоклимата налицо. Кроме того, Сингапур недавно внедрил новую схему выдачи трудовых виз, ориентированную в первую очередь на высокооплачиваемых инженеров и работников банковского сектора.

Политические меры, необходимые для восстановления статуса Гонконга в сфере финансов (и криптовалют в частности), довольно просты. Вопрос — есть ли политическая воля их реализовать и устраивает ли китайское правительство то, что Гонконг все больше отдаляется от материкового Китая. Многие, в том числе я, задаются вопросом: как отреагирует Гонконг (или даже сможет ли)?

Однако недавние события, в том числе разрешение на проведение этапа Мирового турнира по регби-7 в Гонконге, свидетельствуют о том, что китайское правительство начинает рассматривать Сингапур как бОльшую угрозу своей власти, чем уже давно дрейфующий в политическом отношении Гонконг. Опять же: обязательные карантины для приезжающих в Китай и путешествующих между провинциями по-прежнему в порядке вещей, а вспышки коронавируса ликвидируются с помощью жестких локдаунов — но если вы приедете в Гонконг, вам не придется проводить пару недель в карантинном отеле.

Аналогичные изменения наблюдаются и в сфере выдачи рабочих виз. В Гонконге иностранцам было традиционно проще получить разрешение на работу, чем на материковом Китае (но я бы не сказал, что это легко или тяжело сделать), но теперь система стала еще проще: многие стандартные условия, например, требование к компаниям размещать объявления о вакансиях на местном рынке и доказывать, что вакансия может быть занята только иностранцем, были отменены.

Вот статья с сайта Fortune, рассказывающая о том, как агрессивно Гонконг борется за иностранные кадры:

Гонконг пересматривает правила выдачи виз для привлечения иностранных кадров на фоне обострения борьбы с конкурирующими финансовыми центрами, в том числе Сингапуром, за кадры после почти трехлетней изоляции в связи с пандемией.

Глава администрации Гонконга Джон Ли в своем первом программном выступлении заявил, что город будет выдавать двухлетние визы высокооплачиваемым работникам, заработавшим за последний год не менее 2,5 млн гонконгских долларов ($318 480), а также выпускникам лучших университетов. Гонконг также на время прекратит действие годовой квоты в рамках действующей программы для квалифицированных специалистов и увеличит срок пребывания неместных выпускников с одного до двух лет.

Эти меры призваны остановить утечку мозгов после постепенно открытия международных границ Гонконга, в результате которой многие иностранцы уезжают в другие мегаполисы, например, Сингапур, который гораздо раньше ослабил коронавирусные ограничения.

И вот теперь мы наблюдаем очевидный отход от «линии партии» в криптовалютной политике Гонконга. Частные трейдеры не могут торговать криптовалютами в Китае, но недавние публикации в СМИ свидетельствуют о том, что Комиссия по ценным бумагам и фьючерсам Гонконга (Securities and Futures Commission, SFC) готова разрешить им напрямую покупать и продавать криптовалюты уже в ближайшее время.

Гонконг делает всё, чтобы вернуть статус мирового центра криптовалютной торговли. Капитал может поступать из Китая через частных трейдеров. Если китайский капитал есть, западный капитал не заставит себя долго ждать. Поэтому финансовые рынки Гонконга — такая мощная сила. Специалисты, необходимые для создания нужных сервисов, теперь могут без труда получить рабочие визы.

Да, всё это можно сделать. Но значит ли это, что так и будет? Где гарантия, что завтра Пекин не изменит свою позицию и не отменит все эти благоприятствующие криптовалютам политики?

Такое уже случалось, поэтому я допускаю, что это вполне возможно. Но я твердо верю, что на этот раз Китай настроен серьезно. Побудем вместе оптимистами, и я объясню, почему считаю, что разрешение криптовалют в Гонконге решает критическую, экзистенциальную проблему Китая, и поэтому ему будет трудно снова отказаться от криптовалют.

Проблема Китая с долларами

Джон Коннелли, министр финансов при Никсоне, прямо заявил группе европейских министров финансов: «Доллар — наша валюта, но ваша проблема». Это заявление Коннелли отлично характеризует явление, получившее название «никсоновского шока».

Чтобы лучше объяснить проблему Китая с долларами, я приведу несколько цитат из поистине удивительной книги Пола А. Волкера и Тойо Гётена «Смена участи». Да-да, никакой ошибки — одним из авторов значится Пол Волкер. Он и Гётен-сан анализируют финансовые события с 1950-х по 1990 год с точки зрения американца и японца.

После Второй мировой войны Япония переживала экономический подъем, и вот как Гётен-сан пишет о том, как к ней относились западные министры финансов (стр. 57).

На заседании Банка международных расчетов (БМР) собрались главы центральных банкиров всех европейских стран. Они пили коктейли, обедали, ужинали и до бесконечности обсуждали золото, доллар и фунт стерлингов на английском, французском и немецком. Но никто из них не проявлял совершенно никакого интереса к потрясениям, сотрясавшим тогда Китай. Война во Вьетнаме находилась на критической стадии, но, очевидно, банкиров мало интересовало происходящее за пределами их сферы. Я с тревогой подумал, что для этих людей мир по-прежнему заканчивается к западу от Дарданелл.

Я бы с удовольствием послушал, как относятся к чиновникам НБК, которые представляют будущую экономическую супердержаву Азии, американцы и европейцы на всяких международных форумах центральных банков.

Вот господин Гётен снова (стр. 160–161) рассуждает о том, как трудно исправить дисбаланс платежных счетов. В 1980-х годах Япония имела огромный профицит счета в отношениях с Америкой и Европой. Китай находится в похожем положении с 2001 года, только этот дисбаланс носит еще более гипертрофированный характер.

Один из важных уроков того периода, особенно для Японии, заключался в том, что при плавающем курсе регулятор не может манипулировать обменным курсом, просто идя против основного рыночного тренда. Этот урок стоил нам миллиардов. Еще мы узнали, что само по себе изменение обменного курса не скоро отразится на платежном балансе большинства стран. Это очевидно продемонстрировали экономики Японии и США.

Министерство финансов Японии, похоже, забыло эти уроки. Подумаешь, что такое для друзей несколько миллиардов долларов…

У Китая проблема с долларами. Проблема в том, что он ежемесячно зарабатывает миллиарды долларов на экспорте (и это после вычета импорта). Китай вынужден снова пускать в оборот заработанные на международном рынке доллары, покупая товары или финансовые активы. Как следствие, Китай стал вторым по величине (после Японии) иностранным держателем государственных облигаций США.

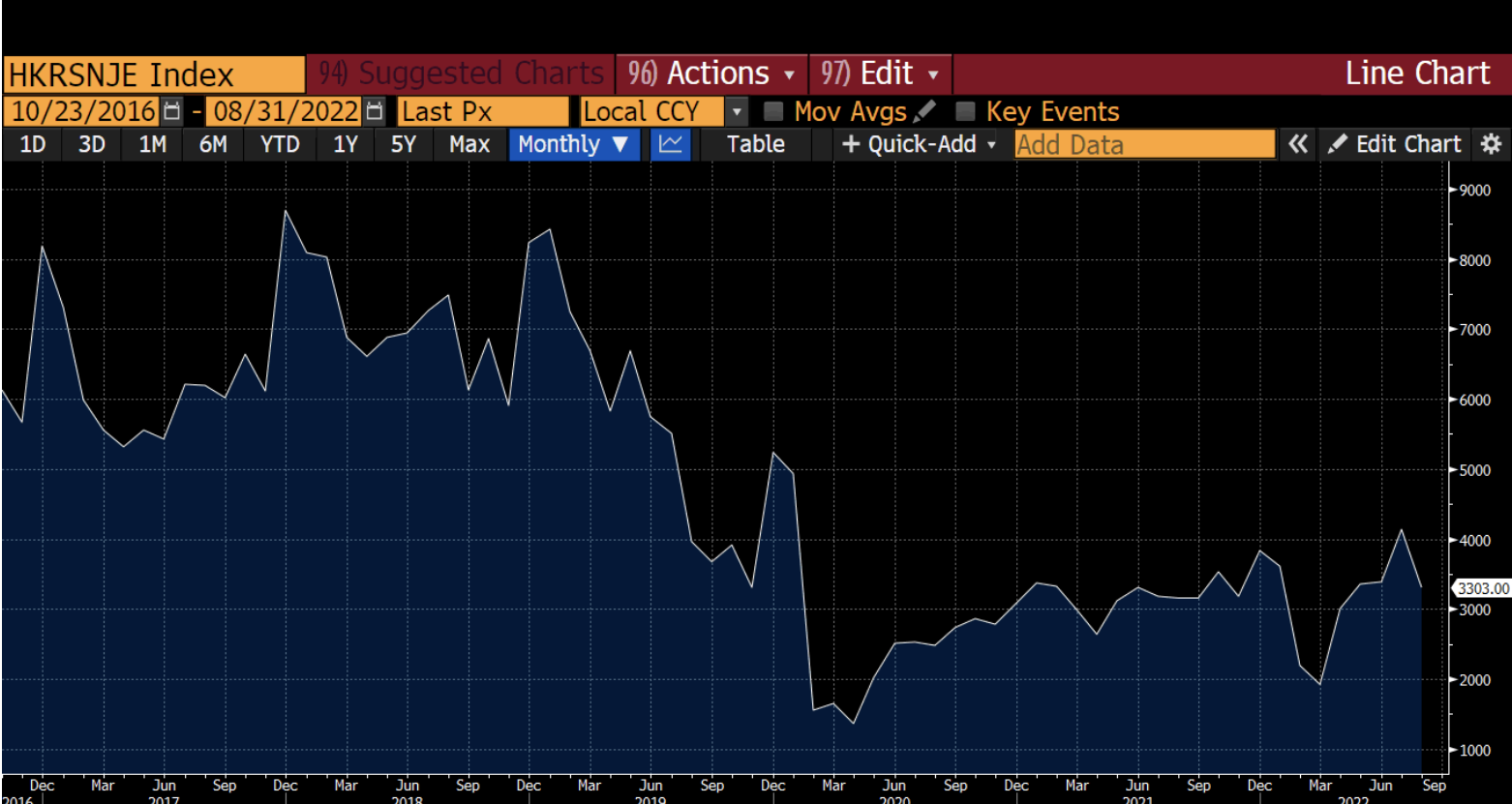

Объем государственных облигаций США, принадлежащих Китаю (в млрд долларов США)

Но на самом деле эти доллары им не принадлежат — они просто «арендуют» их у западной финансовой системы, которую возглавляют американцы. Известный экономист и бывший советник ЦБ Японии Ю Юндин в недавнем интервью Nikkei Asia, посвященном недавнему замораживанию США долларовых активов иностранных государств, прямо признал эту проблему:

«Мы не могли и не ожидать, что в один прекрасный день США заморозят валютные резервы какой-нибудь страны. Это в корне подорвало доверие стран к международной валютной системе.

Теперь вопрос в том, что может сделать Китай, чтобы гарантировать сохранность своих иностранных активов, если США перестанут играть по правилам? У нас пока нет ответа, но мы должны сделать все, чтобы его найти».

Итак, Китай знает, что у него на руках слишком много долговых обязательств США — но как Пекин решал эту проблему в этом году?

|

Все суммы указаны в млрд долларов США (январь – август 2022 г.) |

|

|

1. Изменение объема облигаций США во владении Китая |

-$96,90 |

|

2. Общий профицит платежного счета |

$560,52 |

|

3. Чистый дефицит по облигациям США |

$657,42 |

Пройдемся по строкам 1–3 этой таблицы.

Министерство финансов США каждый месяц публикует данные о своих облигациях во владении иностранных государств. В этом поле указана сумма, на которую сократились авуары Китая за этот год.

- Правительство Китая каждый месяц публикует данные по экспорту за вычетом импорта в долларовом выражении. В этом поле указана сумма, которую Китай заработал за рубежом за прошедший год.

- Если бы Китай следовал традиционной схеме рециркуляции капитала, он бы покупал государственные облигации США на всю сумму доходов, полученных от международной торговли. В этом поле указан объем облигаций, которые Китай должен был купить в соответствии с правилами рециркуляции капитала, но не купил.

Когда у вас есть большая, трудноразрешимая проблема, первый шаг — не усугублять ее. Очевидно, Китай понял, что ему нельзя рыть себе еще большую яму, реинвестируя средства от погашенных облигаций США и купонные выплаты или доходы от международной торговли в новые облигации США. В этом году Китай должен был дополнительно купить облигаций на сумму почти $700 млрд. Но не купил.

Что покупать?

У Китая есть внушительное количество долларов в разных уголках мира. На что тратить весь этот капитал, если не на облигации США?

Похоже, Пекин не хочет исправлять этот дисбаланс, повышая потребление китайских домохозяйств в процентах от ВВП. По состоянию на сентябрь 2022 года внутреннее потребление составляло лишь 41,3% от ВВП Китая. Для второй по величине экономики мира это очень, очень мало. Для сравнения: в Америке потребление колеблется в районе 60–70% ВВП. Если Пекин расширит систему социальной защиты и перераспределит доходы от экспорта в пользу домохозяйств, то сможет «потратить» образовавшийся профицит. Но это очень непростое политическое решение, так как нарушает интересы группировок, которые приобрели богатство и власть за последние 30 лет, когда Китай стал «мастерской мира».

Вместо того чтобы перебалансировать свою экономику, Пекин вынужден покупать всякую всячину за свои доллары. Поэтому биткоин и криптовалюты могут частично решить проблему Китая. Биткоин традиционно ассоциируется с уклонением от контроля над капиталом, но поскольку у Китая уже есть фуры с долларами, которые находятся за пределами Китая (и, следовательно, за пределами его собственного контроля над капиталом), держать криптовалюты за пределами Китая едва ли намного опаснее. По этой логике, Китай должен без проблем разрешить покупку криптовалют за доллары, которые у него есть за пределами Китая. Так Пекин убьет сразу нескольких зайцев.

Сокращение долларовых резервов

Биткоин неподконтролен ни одному государству, поэтому гораздо лучше подходит для рециркуляции излишков долларовой ликвидности, чем облигации США. Конечно, при условии, что цель покупателя — избежать необоснованной конфискации своего капитала (если это не является главной целью покупателя, то лучше покупать облигации США — биткоин не приносит доходность и чрезвычайно волатилен по сравнению с ними).

Чтобы покупка ВТС не подрывала его внутреннюю финансовую стабильность, Китай может сохранять строгий контроль над движением капитала в юанях. Чтобы это доказать, рассмотрим теоретическую транзакцию.

Китайский биржевой спекулянт приезжает в Гонконг, чтобы прошвырнуться по магазинам, поесть бомбической кантонской еды (по моему мнению, лучшей из восьми национальных кухонь Китая) и купить немного битка.

Итак, что делает китайский спекулянт:

- Продает китайский юань

- Покупает доллар США

- Продает доллар США

- Покупает BTC

Если это явление приобретет массовый характер, это быстро приведет к ослаблению юаня, ведь все будут его продавать, а желающих купить (и таким образом стабилизировать его стоимость) найдется немного. Это не то, чего хочет Пекин. Чтобы «стерилизовать» эти потоки капитала, НБК должен занять противоположную позицию — и для этого у него есть доллар США за пределами Китая.

НБК:

- Покупает юань

- Продает доллар

Почему Китай не сделал этого раньше? Потому что эта стратегия работает только в том случае, если НБК устраивает, что количество его долларов со временем уменьшится. Если бы НБК хотел сохранить размер своих долларовых резервов и позволял выводить капитал из системы (т.е. разрешил покупку биткоина, но не хотел расставаться с долларами для покупки юаня и компенсации последующего оттока капитала), то при прочих равных условиях юань неизбежно ослабел бы по отношению к доллару.

Но, учитывая, что Китай по-прежнему держит облигации США на сумму около $1 трлн и продолжает экспортировать в мир рекордные объемы товаров, у него более чем достаточно долларов, и постепенное сокращение долларового баланса с течением времени и его использование для покупки юаня не должно вызвать проблем, а это значит, что такая «стерилизованная» торговля ВТС может продолжаться очень долго без последствий для внутренней финансовой системы Китая.

Новая жизнь Гонконга

Хорошо это или плохо, но своим сегодняшним положением Китай обязан современным технологиям, и китайское правительство знает об этом. Тот уровень контроля, который Пекин имеет внутри страны, возможен только потому, что Китай развивает, разрабатывает и внедряет новейшие технологии.

Поэтому, если Китай считает, что криптовалюты и связанная с ними технологическая революция имеют ценность, то вполне логично создать условия для существования динамичной криптовалютной экосистемы на соседней территории. Пекину даже не нужно будет разрешать аспекты криптовалют, которые могут социально дестабилизировать его политическую модель по другую сторону границы. Китай может использовать Гонконг как безопасную площадку для экспериментов с рынками криптовалют.

Криптовалютная экосистема — это большое количество высокооплачиваемых рабочих мест. Развитая экосистема привлекает лучших инженеров и специалистов в области финансовых услуг. Самые инновационные решения многих проблем родятся в нашей отрасли. Если правительство мыслит в долгосрочной перспективе, оно хочет, чтобы кадры и инновации формировались на его территории, а не импортировались извне. Нынешняя торговая война между Китаем и США в сфере полупроводников лишний раз показывает, как неспособность разработать собственную версию важнейших технологий делает государство уязвимым.

Развитие новых технологий невозможно без глубоких рынков капитала, что объясняет безусловное доминирование американских технологических компаний. Финансируемые государством фундаментальные исследования породили множество предпринимателей, которые смогли привлечь капитал многочисленных венчурных инвесторов и капиталистов.

Гонконг может стать таким центром для криптовалют. Он уже был им в прошлом. Динамичная экосистема бирж, DAO и венчурных фондов станет благоприятной средой для культивирования лучших инженерных кадров. И хотя наша жизнь во многом проходит в интернете, мы хотим физически находиться в центре событий. Именно это делает город городом. Кремниевая долина остается Меккой для айтишников, несмотря на то, что всю работу теперь можно выполнять дистанционно с помощью технологии видеоконференций. Конечно, так было бы намного дешевле, но правда в том, что люди хотят работать рядом с единомышленниками.

Просто сделайте это

Мы слышим из Гонконга правильные слова. Нужно только убедиться, что эти слова подкрепляются делом. Какую форму в конце концов примут попытки Гонконга вернуть себе статус главного центра криптовалют? Не знаю, но надеюсь на лучшее.

Я необъективен, ведь всю свою взрослую жизнь после окончания университета называл Гонконг домом. Я хочу, чтобы у него все было хорошо. Я хочу, чтобы у выпускников гонконгских университетов были возможности. Я сам учился по обмену в Гонконгском технологическом университете. Я хочу, чтобы Гонконг снова стал криптовалютной Меккой.

Самое главное — я хочу, чтобы вернулся бычий рынок. Китай не ушел с рынка крипты — он просто затаился до лучших времен. Нынешняя глобальная геополитическая ситуация заставит Китай что-то сделать со своими долларами. Я считаю, что переориентация Гонконга на криптовалюты — один из элементов стратегии Пекина по сокращению своих долларовых резервов таким образом, чтобы не дестабилизировать внутреннюю финансовую систему. Если все произойдет так, как я себе представляю, эти потоки долларовой ликвидности станут мощной опорой следующего бычьего рынка. Представьте себе бычий рынок, который поддерживают все крупные центральные банки, занимающиеся контролем кривой доходности, и китайские частные инвесторы, которые покупают биток в Гонконге. ООО, ДЕТКА!