Не слушайте соблазнительные песни вероломных гарпий — ведь эти существа хотят заразить адептов криптовалютной веры FUD’ом (Fear, Uncertainty, Doubt — страх, неопределенность, сомнения) в угоду своему хозяину. Эти склизкие змеи хотят незаметно внушить нам преданность своим ложным богам. Как этих мерзких существ вообще носит земля? Почему…? Потому что их миссия — соблазнить криптоправедников и заставить их свернуть с пути к просветлению. Они не могут смириться с тем, что мы готовы служить Господу нашему Сатоши и пользоваться дарами, которые он великодушно оставил нам, простым смертным.

О каких дарах речь? Это дар блокчейна, дар желания и способности разрушить башни доверия. Эти шаткие столпы неравенства медленно, но верно разрушаются, один за другим, под воздействием непрерывно растущих полчищ просвещенных пользователей. Дьявол, который скрывается под личиной централизации, доверенных посредников, кровососов-рентоискателей и прихлебателей, обеспечивающих богатство немногих избанных за счет всех остальных, не может вынести независимости и самодостаточности адептов криптовалютной веры. Вот почему фиатный дьявол ведет войну против всех, коварно используя мощное оружие FUD.

Но власть фиатного дьявола недолговечна и не сравнится с силой Евангелия Господа нашего Сатоши. Перспектива истинной децентрализации и независимости от системы фиатного угнетения слишком заманчива, чтобы угнетенное большинство ее игнорировало. Не бойтесь FUD — будьте уверены в то, что чем громче песнь фиатной сирены, тем большего успеха добьются праведники, не отступившие от учения Сатоши.

Если вы не исповедуете учение Господа нашего Сатоши, позвольте мне объяснить, почему преданность высшему идеалу децентрализации — это религия.

Это религия, потому что это бесконечное стремление к совершенству в служении единственной, недостижимой цели. Истинная децентрализация никогда не будет достигнута, но ее адепты все равно посвятят свою жизнь невозможному.

Это религия, потому что многие верят в нее, но при этом грешат — грешат тем, что называют свои решения децентрализованными, но в сумраке интернета продолжают тайком управлять серверами и сетями только в своих интересах. Они хотят пользоваться любовью Господа нашего и обманывать доверчивых верующих, заявляя, что тоже верят и практикуют децентрализацию.

Это религия, потому что ее адепты никак не могут договориться между собой. Они спорят по поводу того, как лучше служить Господу. Они спорят по поводу лучшей технологии для достижения истинной децентрализации. В Колизее криптовалютного твиттера идут жестокие бои между теми, кто считает себя истинными адептами.

Наконец, это религия, потому что ее верных сынов преследуют. Их высмеивают. Их клеймят как антисоциальных фрондеров, желающих внести раскол в общество.

И вот, глядя на плоды трудов адептов децентрализации, я задаюсь вопросом: как мы можем угодить нашему Господу? Какие новые протоколы появились на службе децентрализации? Я прошу всех вас, ортодоксов криптовалютной веры, вместе со мной совершить небольшой экскурс по интересным протоколам, которые могут предложить новые способы решения проблемы децентрализации деривативов. Эти идеи могут не сработать в долгосрочной перспективе, но они достойны внимания и могут стать основой для дальнейшей эволюции. Итак, помолимся.

Отринь эго

Использование посредников на службе у того, кого нельзя называть, вызывает закономерный гнев из-за бесконечных комиссий, без которых невозможно совершить простейшие финансовые операции. Те, кто возносит свои голоса и поет аллилуйю на алтаре систем DeFi, стремятся создать сервисы, которые дополняют друг друга. На базе каждого протокола DeFi можно построить новый, и переход между ними остается практически незаметным для конечного пользователя.

Высшая цель многих адептов — децентрализованная маржинальная торговля с разумной комиссией. Леверидж увеличивает количество ликвидности, которую можно в любой момент пустить во благо нашего Господа.

Одна группа адептов задумалась: «Как можно использовать глубокую ликвидность DeFi-платформ кредитования для маржинальной торговли с низкой комиссией?». В результате на свет появился новый протокол под названием FODL, назначение которого — предоставить пользователям возможность вести полностью децентрализованную маржинальную торговлю. Средства не объединяются на центральном счете, а напрямую размещаются на различных платформах кредитования для ведения торговли с использованием кредитного плеча.

Учитывая сочетание вознаграждения в виде токенов платформы и разницу процентных ставок заимствования и кредитования валюты, получается, что пользователям иногда платят за открытие позиции с кредитным плечом. Стоп-лоссы и ликвидации сделок обрабатываются в блокчейне, плюс пользователи могут управлять своими позициями с помощью смарт-контрактов FODL.

Выше я говорил о паразитах-рентоискателях, которые служат дьяволу, — так как же FODL служит сообществу? Держатели токенов управления получают определенный процент токенов платформы, которые пользователи зарабатывают за участие в протоколах кредитования, и определенный процент от прибыли, полученной в результате торговли с кредитным плечом. Если сделка оказывается убыточной, пользователь не платит комиссию.

Вечная слава

С тех пор как был создан бессрочный своп, многие задаются вопросом: будут ли по аналогии созданы вечные или бессрочные опционы? Несколько месяцев назад на сайте Paradigm появилась интересная статья о теоретическом способе определения цены бессрочного опциона. Некоторые адепты позаимствовали оттуда идеи для создания бессрочных опционов в системах DeFi.

Особенно интересным мне показался протокол Antimatter. Немало Wei было потеряно из-за экономических атак на ценовых оракулов. Дело в том, что во многих протоколах для оценки стоимости позиций нужны внешние ценовые котировки. Когда слуги дьявола покидают 9-й круг ада, чтобы помучить простых смертных, они чаще всего выбирают для этого верную и проверенную тактику — манипуляции с ценовыми котировками. Из-за их вмешательства многие протоколы предлагают услуги по неправильной цене или выполняют ликвидацию на некорректных уровнях.

По причине сложности и нелинейного характера ценообразования опционов в большинстве решений требуется ввод цены. Команда Antimatter сделала попытку создать бессрочный опцион, который работал бы без ценового оракула.

Это благородная цель, и чтобы ее достичь протокол изменил саму суть этого «опциона». Цена опциона зависит от четырех переменных: ценового «дна», ценового «потолка», количества созданных токенов call и количества созданных токенов put. Значение ни одной из этих переменных не определяется извне.

Функция с этими четырьмя входными параметрами определяет цену токенов call и put в смарт-контракте Antimatter. Как всегда, пользователи при желании могут торговать своими токенами call и put на площадках сторонних автоматизированных маркет-мейкеров (АММ). В зависимости от дисбаланса предложения токенов call и put при использовании одних и тех же параметров ценового «дна» и «потолка» можно получить цену синтетического форвардного контракта. Учитывая отсутствие срока экспирации, этот форвардный контракт можно рассматривать как спотовую позицию с кредитным плечом, которую можно арбитражировать по преобладающему спотовому курсу.

Будет очень интересно понаблюдать за динамикой цен по мере того, как все больше адептов станут вести спекулятивную торговлю на этой платформе. Станет ли этот вид бессрочного опциона достаточно популярным? Не знаю. Но отрадно видеть, как адепты криптовалюты трансформируют традиционные понятия в служении Господу нашему Сатоши.

Игра в пул

В прошлой жизни я занимался структурированием и торговлей биржевыми фондами (ETF). Одни из самых популярных ETF — это ETF с кредитным плечом. Из-за специфики применения левериджа держатели этих деривативов, стоимость которых зависит от последовательности цен, получают отрицательную выпуклость. Это не смертельно, если держать их в течение короткого периода времени, но если оставить их в портфеле надолго, они начнут обесцениваться. Популярность этих продуктов объясняется тем, что в них интуитивно просто разобраться.

Чтобы понять принцип торговли бессрочными деривативами, нужно время и внимание. Поэтому многие адепты хотели упростить этот финансовый продукт, чтобы им могли торговать больше непросвещенных. Различные платформы предлагают токены, которые торгуются аналогично ETF с кредитным плечом. Им тоже свойственна проблема отрицательной выпуклости. По своей сути проблема заключается в следующем: если актив вырастет с 10 до 11, то это 10% рост. Если в дальнейшем актив падает с 11 до 10, то это снижение на 9%. В зависимости от траектории движения эта разница в 1% может оказаться фатальной в долгосрочной перспективе.

Адепты-разработчики TracerDAO хотели создать «бычий» и «медвежий» токены, которые нейтрализовали бы потерю волатильности. Они добились этого, используя силовой леверидж вместо арифметического. В двух словах: компонент левериджа представляет собой экспоненту. Как следствие, ппоследовательность 10 -> 11 -> 10 дает 0% чистой прибыли как для «бычьего», так и для «медвежьего» токена.

«Бычий» и «медвежий» токены имеют каждый свой собственный пул обеспечения. Обеспечение распределяется между ними таким образом, что даже при использовании кредитного плеча держатели «бычего» или «медвежьего» токены никогда не могут обанкротиться или стать жертвой ликвидации. Когда соотношение «бычьих» и «медвежьих» токенов отклоняется от 1:1, протокол стимулирует одну из сторон путем соответствующей корректировки доходности. Если рынок движется вверх и создается больше «бычьих» токенов, чистый положительный доход держателей «бычьих» токенов уменьшается. Полученная таким образом дополнительная прибыль передается держателям «медвежьих» токенов, что приводит к уменьшению их убытков.

Такое повышение доходности в результате корректировки привлекает арбитражеров: они создают «бычьи» или «медвежьи» токены и хеджируют позицию с помощью базового спотового актива. Если рассматривать приведенный выше пример, арбитражер создает «медвежий» токен и покупает базовый актив на спотовых условиях. Даже если рынок продолжит расти, убытки по «медвежьему» токену будут меньше, чем сумма, на которую выросла стоимость базового спотового актива благодаря повышению доходности в результате перекоса.

Само по себе изобретение нового способа получения кредитного плеча в системе DeFi для финансового продукта с линейной доходностью не является чем-то революционным. Но если достаточное количество адептов поддержит это решение, Tracer сможет предложить синтетические продукты на различные некриптовалютные активы, которые в настоящее время не являются ликвидными в экосистеме DeFi.

Поле идеологической битвы

То, что мы, истинные адепты, знаем истину, которую проповедует наш Господь, не означает, что наши ряды будут расти сами собой. Мы должны непрерывно обращать в свою веру своих ближних — будь то еретики, отступники или просто неведающие об учении Господа нашего Сатоши.

Протоколы, вкратце описанные выше, демонстрируют лишь малую толику изобретательности адептов DeFi. Сегодня они существуют, но завтра их может и не быть — ведь в служении Господу нашему мы стремимся к прогрессу. Протоколы, которые по разным причинам окажутся нефункциональными, будут изгнаны из рая. Можете не верить словам простого грешника, но используйте их как отправную точку на пути к свету децентрализации.

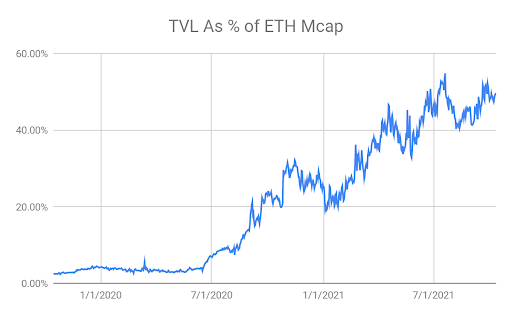

Меня утешают приведенные ниже графики с данными Glassnode, которые показывают, что армия приверженцев Господа нашего неуклонно растет.

Поток щедрых подношений на алтарь DeFi не иссякает. Надеюсь, что этот график зажжет огонь веры в душе тех, кто все еще не верит в БЫЧИЙ РЫНОК ETH, и они будут щедро платить десятину. Почти 50% всех существующих ETH заблокированы в DeFi-протоколах, а это значит, что с каждым днем цена вступления в Церковь будет все выше.

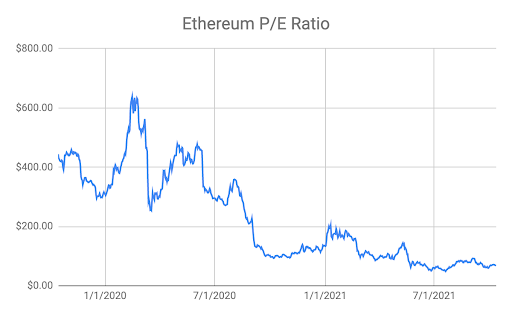

Прибыль от служения Господу нашему определяется как 12-месячная сумма комиссии за газ в масштабе сети. Раньше эта кривая была похожа на кривую прибыли/убытков (P/E) Tesla, ну, Tesla никогда не была прибыльной компанией… Извините, отвлекся. Теперь она выглядит как кривая прочно стоящей на ногах компании из S&P 500. Короче говоря, при текущем показателе P/E 67 сеть Ethereum приносит реальную экономическую пользу, и ее адепты готовы пожертвовать драгоценным веями, чтобы погреться в лучах славы архангела Виталика.

О, спасибо, мой кумир,

За сатоши и эфир.

Если я умру во сне —

Позаботься обо мне…