摘要:在经济学这一篇文章中,我们将讨论一般对“银行如何生成贷款”的误解,以及银行扩大信贷规模对经济的影响。我们将分析货币的自有特性,并分析其对经济周期产生的影响。

信贷扩张动态

传统银行体系和现代经济的主要特征是大型存款机构(银行)能够在不需要提供额外资本储备的情况下扩大整体经济的信贷总量(债务)。

普罗大众对金融的误解是认为银行一定要有相应的储备金,流动性或“现金”,才能发放新的贷款。不然的话银行的钱从何而来?虽然规模较小的银行或金融机构的确需要透过融资来获取放贷的资本,但对于市场上大型存款机构来说,它们是不需要的。

如果存款机构向他们的客户提供新的贷款,一笔新“钱”将会以存款的形式自动生成。在这个过程中,这些存款机构是不需要额外去进行融资的。这是因为借款人或资产卖方又会将收到的贷款存入银行。所以银行根本不需要任何钱。事实上,我们对这种情况是无能为力的,这些存款被“困在”银行体系内,除非我们以现金或其他票据等形式将存款取出,而在现今社会中以大量现金进行交易又是比较少见的。

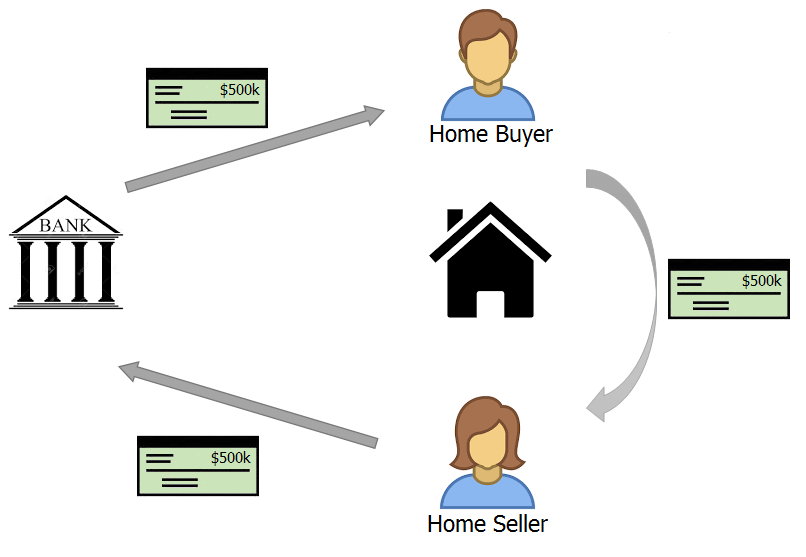

请参考以下简化案例:

- 大型银行摩根大通(JP Morgan)向一位首次置业的客户提供50万美元的购房抵押贷款

- 摩根大通将一张50万美元的支票给申请房贷的客户

- 申请房贷的客户将50万美元的支票存入他在摩根大通开设的账户

- 申请房贷的客户再写一张新的50万美元支票并交给了房屋卖方

- 而卖方也是摩根大通的客户,所以将支票又存入了他在摩根大通开设的银行账户

银行在经济市场中的购房抵押贷款的说明图

我们可以看出,上述流程对银行的流动性或储备完全没有影响。在上述例子的任何时点,银行从来不需要额外拿出任何“金钱”。当然,资产卖方并不一定在贷款银行有开立账户。然而,摩根大通,汇丰银行或美国银行等大型存款机构在本地市场的存款业务中占有较大的市场份额。因此,平均来说,这些大型银行预计他们可以收到比其贷款市场份额相比更多的存款存入他们的银行。实际上,当整体经济的贷款新增时,同时将提高而不是减少这些大型银行的流动性。

银行对该抵押贷款的会计处理如下:

- 借记:贷款(资产):50万美元

- 贷记:存款(负债):50万美元

该行因此增加了其资产及负债,导致资产负债表膨胀。虽然从房屋卖家的角度来看,他多了50万美元的现金。上述交易增加了整体经济中贷款和存款的总量。从客户的角度来看,这些存款被视为“现金”。从某种意义上说,在房屋被买卖的同时新的“钱”被凭空创造出来了。在上述情况下,M0或基本货币,经济中的实体票据和货币的总额加上中央银行存款的总额保持不变。而M1,包括M0和银行存款账户的金额增加了50万美元。虽然M1的明确定义因地区而异。

从银行的角度来说,现金储备是实质的钞票和货币,以及存放在中央银行的货币。银行可以吸取的存款总额和储备金的比例称为“法定存款准备金率”。这种储备金管理要求导致了“部分准备金制度”的出现,银行的准备金比银行欠储蓄者的存款总额来的多。然而,与传统的智慧相悖,在西方绝大部分的经济体中,并没有规定限制银行的贷款规模必须根据现金储备的总量而互相对应。法定存款准备金率通常不存在,或者是低到对银行没有什么影响。然而,另一个监管制度确实限制了信贷扩张过程,这被称为“资本比率”。资本比率是银行资本与总资产(或更准确地说是风险加权资产)之间的比例。因此,银行要有足够的资本,才能创造新的贷款(新资产)和存款(负债)。资本为银行股本投资加上累计留存收益。例如,如果一家银行拥有10美元的资本,那么只能允许100美元的资产规模,资本比率为10%。

信贷周期

在一定程度上,上述过程使银行能够几乎随意的创造新的贷款和扩大经济信贷规模,造成通货膨胀。这个信贷周期一般被认为是现代经济的核心驱动力,也是需要金融监管的重要原因。虽然信贷周期对商业周期的影响程度受到经济学家的热烈争论。这周期过程常常被认为是导致扩张信贷泡沫和经济崩溃的主要原因,或者像中本聪所描述的:

我们必须信任银行来保管并以电子方式转出我们的存款,但它们在几乎没有储备的情况下大量借出贷款,并产生信贷泡沫

一家领先的投资公司桥水联合基金(Bridgewater Associates)的创始人雷伊达里奥(Ray Dalio)认为,信贷周期是经济增长波动的主要原因,至少在短期是如此,他的视频如下所述:

由部分准备金制度引起的信贷周期,包括繁荣和萧条周期,为现代经济的主要驱动力的观点在比特币社区很受欢迎。这个理论有时被称为“奥地利经济周期理论”(Austrian business cycle theory),尽管奥地利学派以外的许多经济学家也意识到信贷周期的重要性。

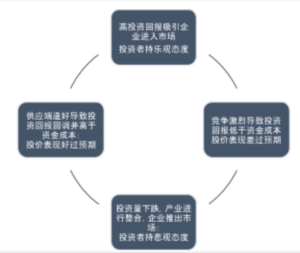

然而市场上仍存在着其他的看法。例如另一个成功的投资公司马拉松资产管理公司(Marathon Asset Management)认为“资本周期”而不是信贷周期才是经济周期的主要驱动力。在他们看来,周期是由加大生产投资而产生的,如下图所示。

资本周期

产业资本周期

资料来源:Capital Account

信贷扩张的根本原因

并没有多人理解上述关于信贷扩张和部分准备金制度。然而,随着互联网的出现,政治上最左派,右派或阴谋论者都逐渐意识到这种情况,虽然也许理解的还不全面。随着“银行凭空变出钱”或“部分准备金制度”的叙述得到了一些关注,我们应该探讨的下一个问题是,为什么金融系统要这样运作?我们认为,其根本原因在于社会缺乏对金融体系的理解。

对一些在政治和经济有着独特观点人可能会认为这是强大的精英银行家们为了确保他们对经济控制的某种阴谋。例如,也许罗斯柴尔德家族,摩根大通,高盛,贝尔德伯格集团,美联储等一些强大的秘密实体,故意以这种方式构建了金融体系,使他们可以得到一些不公平的竞争优势或影响力?但情况并非如此。

存款机构在不需要储备的情况下就可以扩大信贷的能力是源于“钱”的固有特征和货币的基本性质的结果。这是因为人们和企业在心态上可以非常合理的把银行存款当作“现金”,而对银行来说,这些被视为“贷款”。这样银行就可以扩大存款金额,因为银行知道这些存款是安全的,因为客户已经把它当成现金了并且永远不会将它提取。

银行存款的处理方式完全符合逻辑,实际上银行存款比实体现金有一些显着的优势。银行存款比实体现金好多了。正如部分人认为的那样,是这些固有的优势导致了部分准备金制度被采用,而不是恶意的阴谋导致的。

银行存款与实体现金相比的优势

| 特性 | 银行存款 | 实体现金 |

| 安全性 | 在金融机构存款,可以提高存款安全性

这笔钱由多个先进的安全机制保护着,并在小概率的盗窃事件中有投保 |

家庭存放大量实体现金容易被盗窃而且现金有损坏的困扰

实体现金不能保险,储存成本也可能很昂贵 |

| 电子转账 | 使用银行系统,可以通过互联网或电话以低成本和高速的优势汇款到世界各地 | 如果使用实体现金,则必须经过缓慢,低效,不安全的资产转移过程 |

| 便利性 | 使用银行系统来管理你的钱,可以利用方便的工具。例如可以使用手机或电脑来转移资金

可以输入精确的转账金额,没有收取或计算零钱找换的烦恼 |

处理现金通常是一个困难和繁琐的过程。无法设定精确的支付金额,可能需要计算找换的零钱。 |

| 审核性 | 传统银行提供跟踪,控制和监控所有交易的能力,这有助于防止欺诈。这提高了汇报简易度和责任的分工 | 使用实体现金,有效的记录保存一般都是靠人手记录,其增加了欺诈的可能性 |

欢迎转载,请注明文章来自

BitMEX (www.bitmex.com)