“什么都没发生。没有人来,没有人去。这太可怕了。”

– 塞缪尔·贝克特,等待戈多

加密社区自创立以来一直在等待各种各样的戈多。对于交易员来说,我们的戈多是神话般的机构投资者。当他们涉足越来越大的时候,我们的行李箱会变成兰博基尼,我们会从此过上幸福的生活。当他们参与其中时,流动性会神奇地改善,市场将 “按照预期的走势”。

包括我自己在内的许多加密评论员认为 2018 年是机构投资者大举进入市场的一年。这笔大量的新资金将有助于支持比特币价格高于 10,000 美元; 并在短时间内带我们去美丽的圣域 – 瓦尔哈拉。

随着北半球夏季临近,机构投资者是否真的开始涌入这个新领域?抛开高盛和摩根大通设立加密交易平台的消息,可以最好判断市场对加密投资兴趣的又是什么?

CME 和 CBOE 的比特币期货合约交易量是最好的判断方法。这两份合约都是用美元作为保证金和结算货币。任何交易这些合约的人均可承受比特币价格收益及风险,又不需要持有比特币,而在 BitMEX ,我们的合约及保证金都是用比特币结算。这意味着您必须拥有比特币才能交易。大多数机构投资者都喜欢比特币这个市场,但又很害怕实际购买,持有和交易比特币。

数据

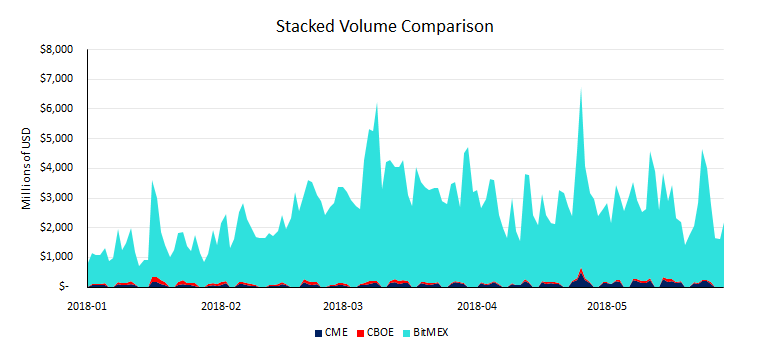

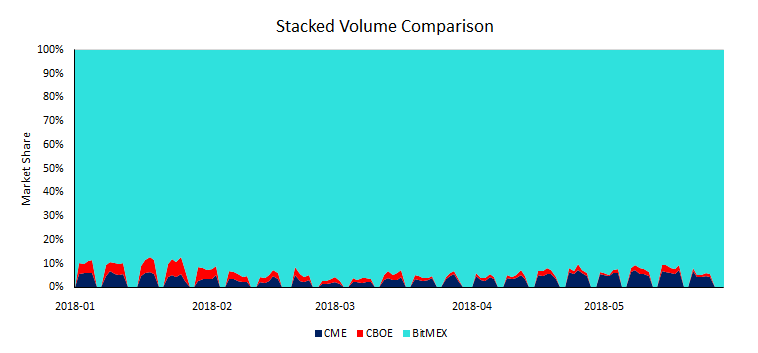

上面的图表显示了 CME , CBOE 和 BitMEX 比特币/美元年初至今的美元交易量。

可以观察到的第一重点是 BitMEX 仍占据主导地位。 BitMEX 的散户客户群的交易量是 CME 和 CBOE 的机构客户群的数倍。大部分 BitMEX 散户投资者会发现很难在和 CME 及 CBOE 有合作的经纪商那儿开设账户。这些经纪商要求相对较高的账户最低限额。 CME 和 CBOE 所提供的合约具有较低的杠杆率和较高交易门槛,即使一般 BitMEX 的客户在 CMB 和 CBOE 有交易权限,也未必能达到这些合约的交易门槛。

从这些数据中可以清楚地看到,散户投资者仍然支配着这些流量。有趣的是,如果您在 Telegram , 微信 , Reddit 等地方呆了足够长的时间,您会听到交易员谈论由衍生品市场的特定行为引发的现货价格变动。周五 OKEx 合约结算可能会导致砸盘。交易行为也受到 BitMEX 比特币/美元掉期即将发生的大额资金支付所影响。但您很少会听到,市场会因为 CME 或 CBOE 合约即将到期而被影响。

明天又是新的一天

CME 和 CBOE 的交易量都表明机构投资者参与市场的积极性有限。 1 月– 5 月同期相比的年复合增长率为 3.94% 。但是,这将会改变。随着银行在接下来的 6 至 12 个月内交易行为加剧,他们将开始为他们的客户进行加密市场的洗礼。如果一家银行公开宣布创建交易团队,他们将承担某程度的声誉风险,他们也将尽其所能的创造相关业务来证明其承担的风险合理性。其中最容易交易的产品便是不需要实际接触标的资产的金融产品。

使得新成立的交易团队先拔头筹的最简单方式是为 CME 和 CBOE 挂牌的期货提供风险定价。客户想要立即进行大笔金额的交易;卖方服务可以进行双向报价并在交易日当天清除其仓位风险。客户可以即时获得流动性,并且银行可以针对有实际交易的流量设定合理的买卖差价。

随着交易量和持仓量增长,美元结算和比特币结算衍生品市场之间的相互作用将导致市场获利扭曲。在此发生之前,有兴趣的投资者应该阅读 BitMEX 和 CME 期货指南。 BitMEX 产品的非线性使事情更复杂了,但最终意味着两个宇宙之间将出现有利可图的套利和差价交易。

欢迎转载,请注明文章来自

BitMEX (www.bitmex.com)