摘要:在这篇文章中,我们就比特大陆的财务数据进行分析,由于打算 IPO ,这些数据被提供(或泄露)给了市场。这些数据表明,比特大陆在 2017 年实现了高利润和现金流,但可能目前公司正在亏损。比特大陆还将其大部分运营现金流用于购买比特币现金,因此按市值计价目前损失约 3.28 亿美元。我们的结论是,IPO本身可能会顺利进行,但是未来公司如何使用从投资者哪儿所获取的资金将是关键,管理层可能需要加强在这一方面的管理规划。

IPO 进程

比特大陆预计将于 2018 年 8 月底向香港证券交易所提交 IPO 申请,预计将于 2018 年底上市。该公司刚刚根据 140 亿美元的估值进行了一轮上市前的融资,并筹集了数亿美元。因此,我们认为公司上市时估值将超过 200 亿美元,并筹集数十亿美元的资金。

关于上述融资情况的文件(也包含比特大陆财务数据)已在推特上流传。我们有理由相信这些文件的真实性,这些文件的内容将作为本报告的基础依据。

比特大陆在采矿行业的地位

| 领域 | 公司 | 比特大陆的地位 |

| 芯片制造/晶圆代工 | 台积电, 三星, 格罗方德, 中芯国际 | 比特大陆没有涉及该领域 |

| ASIC 设计,矿机组装和销售 | 比特大陆, 迦南, 翼比特, 芯动科技, Bitfury | 比特大陆是这个领域的龙头企业,同时这也是比特大陆的核心业务。在 2017 年,比特大陆声称其在该领域加密币市场占有率达到 85% ,比特币市场占有率达到 77% 。 |

| 矿池运营 | BTC.com , AntPool (蚂蚁矿池), BTC.TOP , Slush , ViaBTC & F2Pool | 比特大陆在该市场占有主导地位。 比特大陆拥有 BTC.com 和蚂蚁矿池两个最大的矿池。比特大陆同时也是 ViaBTC 投资者。在过去 6 个月,上述 3 个矿池加起来的市场占有率约为48% 。 |

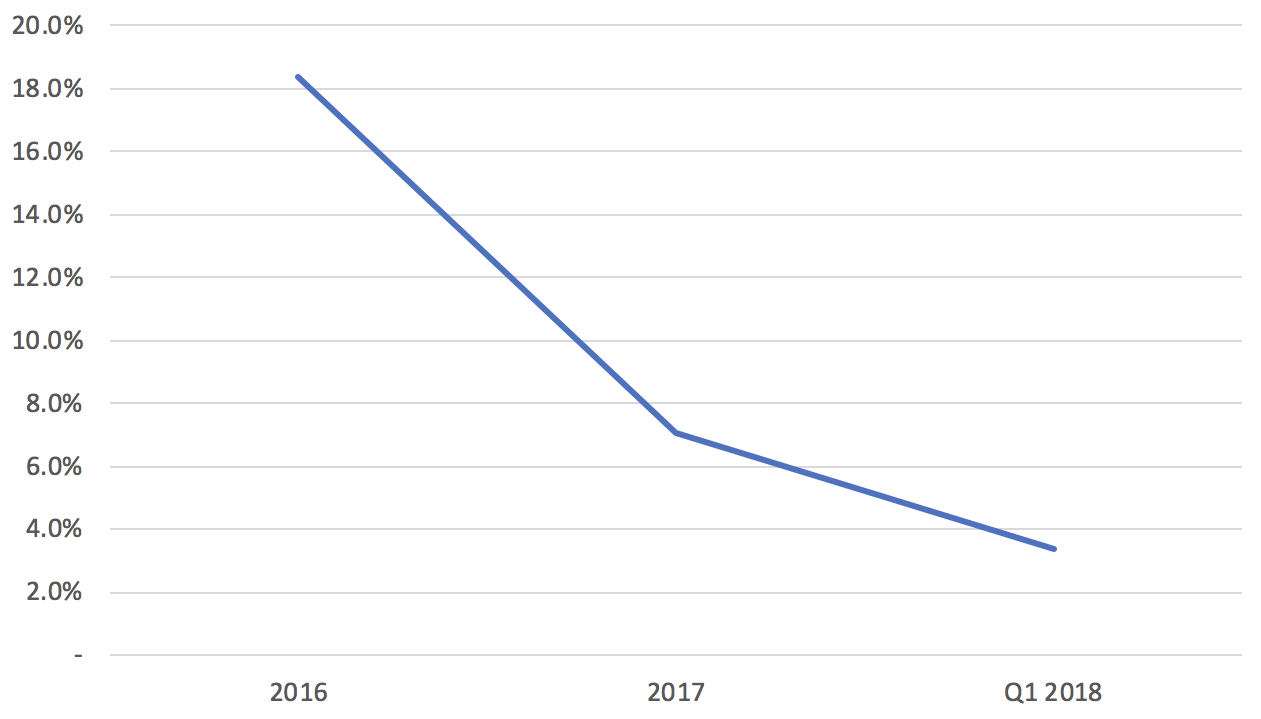

| 自营挖矿业务 | Hive Blockchain, Genesis mining, 比特大陆 | 在 2016 年,比特大陆占有领导地位,然而,上市前的文件显示比特大陆在该领域有倒退的迹象。在 2016 年,公司挖矿产生的收益占公司总收益 18.4% ,到了 2018 年一季度,该比例降至 3.3% 。 |

(资料来源:比特大陆上市前文件,BitMEX 研究)

IPO 有认购需求吗?

根据上表,比特大陆在加密币挖矿相关的大部分领域都占有主导地位。比特大陆很可能是区块链领域里规模最大、利润最高的公司,这使公司对许多投资者来说非常具有吸引力。

在过去的几年甚至几十年里,投资人在分析科技行业时都学到了一点,无论对错,一定要投资该行业的龙头企业。排名第一的公司通常受益于网络/规模效应而独大,因此其他规模较小的竞争对手往往会较易失败。下面名单说明了该现象:

| 领域 | 公司 |

| 通信软件 | Whatsapp, Line (日本), 微信(中国) |

| 搜索 | 谷歌 |

| 出行软件 | 优步 |

| 电商 | 亚马逊(美国),阿里巴巴(中国) |

| 音乐平台 | Spotify |

| 视频网站 | Youtube |

不管有没有道理,现在很多人都认为区块链是下一个基于互联网的最重要的技术之一,比特大陆是这个领域的龙头企业。这种网络效应逻辑是否能够应用在 ASIC 设计和配送公司尚不清楚,而一味的将企业做大所带来的好处也可对传统的产业更有利。我们认为,不仅要从技术的角度来看待加密币挖掘,而且要从能源密集型产业(如自然资源开采)的角度来看待它。这些行业与互联网的产业相比,所能带来的规模效益更为有限。因此,我们不认为就因为它是目前最规模最大的加密币挖掘公司,就应该盲目的投资,但明显某些投资人天真地这么认为。

比特大陆自身经营的采矿业务收益下跌

正如我们上面提到的,比特大陆 IPO 前的文件中最有意思的发现之一是比特大陆自己经营的采矿业务急剧下降。虽然其占总收入的比重大幅下降,但按绝对值计算, 2017 年,自营的采矿收入仍增长了 250% ,只是它被具有 948% 增长的矿机销售盖过了。

比特大陆 – 自营采矿业务收入的比重

(资料来源:比特大陆上市前文件,BitMEX 研究)

我们认为,这种下降表现出了比特大陆从竞争日益激烈、利润率越来越低的领域撤出(相对而言)的明智战略决策。我们认为,采矿业产业链越下游的竞争更剧烈,其变化也更快,比特大陆因此采取了明智的战略布局,将集中精力在产业链上游,同时上游也是整个产业链价值越来越大的地方。在某些方面,这对于比特币去中心化来说是个好消息,因为一个占主导地位的矿工已经退出。我们认为,在网络系统安全的重要性来说, ASIC 的设计和销售不及挖矿本身来的重要,在理论上矿工可以选择构建区块的矿池,并选择在哪个区块上构建新的区块。当然,比特大陆在 ASIC 领域中的主导权力和支配地位仍然是比特币系统的一个重大问题。

目前比特大陆很可能出现了亏损

在文件中,比特大陆披露了采矿相关的主要产品销售数量、销售额、和至关重要的毛利率。我们已经在下面的表格中显示了相关的数据。数据显示,比特大陆在 2017 销量超过 100 万台 S9 ,然后在 2018 一季度累积销售了 70 万台。

矿机及相关产品财务指标

| 2016 | 2017 | Q1 2018 | BitMEX 预测 (现价) | |

| 销售收入按产品分布 – 百万美元 | ||||

| S9 (Bitcoin) | 98.1 | 1,347.4 | 1,225.9 | |

| S7 (Litecoin) | 106.3 | |||

| L3 (Litecoin) | 0.9 | 421.6 | 344.0 | |

| D3 (Dash) | 411.6 | |||

| T9 (Bitcoin) | 34.9 | 84.2 | ||

| A3 (Siacoin) | 76.8 | |||

| V9 (Bitcoin) | ||||

| 其他 | 3.3 | 9.3 | 9.1 | |

| APM Power | 13.6 | 104.8 | 78.7 | |

| 共 | 222.2 | 2,329.0 | 1,829.7 | |

| 价格 – 美元 | ||||

| S9 | 1,429.0 | 1,257.0 | 1,719.0 | 499.0 |

| S7 | 593.0 | 212.0 | ||

| L3 | 1,315.0 | 1,685.0 | 1,404.0 | 209.0 |

| D3 | 1,581.0 | 179.0 | 176.0 | |

| T9 | 1,031.0 | 991.0 | ||

| A3 | 1,431.0 | |||

| V9 | 145.0 | |||

| APM Power | 108.0 | 110.0 | 95.0 | |

| 毛利润率 | ||||

| S9 | 58.8% | 55.7% | 69.9% | (11.6%) |

| S7 | 58.6% | |||

| L3 | 21.2% | 71.0% | 44.6% | (133.8%) |

| D3 | 76.2% | (108.8%) | (113.8%) | |

| T9 | 19.9% | 49.7% | ||

| A3 | 78.3% | |||

| V9 | (34.5%) | |||

| 共 | 57.9% | 58.9% | 61.9% | 损失 |

| 总销售(数量) | ||||

| S9 | 68,672 | 1,071,901 | 713,158 | |

| S7 | 179,315 | |||

| L3 | 676 | 250,181 | 245,007 | |

| D3 | 260,313 | |||

| T9 | 33,885 | 84,932 | ||

| A3 | 53,703 | |||

| APM Power | 125,513 | 952,785 | 828,194 | |

| 共 | 374,176 | 2,569,065 | 1,924,993 | |

(资料来源:比特大陆上市前文件,BitMEX 研究,比特大陆官网)

使用所披露的 2017 年毛利率,我们计算了出每台机器的隐含成本。假设成本维持不变(这可能不太现实),我们能够根据比特大陆网上的最新价格进一步计算出毛利率。分析表明,比特大陆目前处于亏损状态,主要 S9 产品的利润率为负 11.6% ,L3产品的利润率超过负 100% 。在现实情况中,成本很可能已经下降,所以情况未必会那么糟,但我们认为,比特大陆很可能正在承受着重大的损失。

低价位的产品很可能是比特大陆精心策划的,通过价格战打击他们的竞争对手的销售额,造成他们经济困难,从而将他们挤出市场。在我们看来,这是驱使比特大陆 IPO 的主要原因之一。成功的首次公开募股( IPO )可以为比特大陆带来实施这一战略需要的火力,并消除竞争对手先进行 IPO 所带来的优势。

另一个低价位和亏损销售的原因可能是比特大陆在资产负债表上库存太多。截至 2018 年 3 月,比特大陆在账面上有 12 亿美元的库存,相当于 2017 年销售额的 52% 。因此,比特大陆可能需要重新评估库存价值,这可能会产生比亏本销售更大的损失。

经营现金流量和资产负债表

这些文件包含汇总资产负债表数据。比特大陆的优势是它完全没有债务,公司在 2017 年的现金流很强劲。其劣势包括:

- 2017 年支付给台积电预付款总额接近 8.66 亿美元,这削弱了比特大陆的营运资金状况;

- 巨大的库存量,约 12 亿美元(超过最高年销售额的 50% ),这说明生产过剩;

- 持有大量的竞争币投资组合,其成本约为 12 亿美元,这说明了比特大陆的现金流的主要流向。

| 资产负债表 – 百万美元 | 2016 | 2017 | Q1 2018 | BitMEX 预测 (目前价值) |

| 加密币 | ||||

| 比特币现金 | – | 673.5 | 887.5 | 558.7 |

| 比特币 | 69.1 | 216.1 | 148.2 | 153.1 |

| 莱特币 | 2.2 | 49.0 | 51.2 | 56.1 |

| 达世币 | – | 103.0 | 103.4 | 55.0 |

| 以太币 | – | 0.6 | 0.8 | 0.3 |

| 其他调整 | (40.0) | (336.7) | (18.7) | – |

| 总加密币资产 | 31.3 | 705.5 | 1,172.4 | 823.2 |

| 固定资产 | 54.0 | 355.7 | 175.7 | |

| 其他 | 2.4 | 2.7 | 3.0 | |

| 台积电预付款 | 42.7 | 866.0 | 666.0 | |

| 应收账款 | 7.7 | 66.4 | 167.4 | |

| 库存 | 61.9 | 1,034.1 | 1,243.8 | |

| 现金 | 18.2 | 60.6 | 104.9 | |

| 总资产 | 218.2 | 3,091.0 | 3,533.2 | |

| 负债 | 81.3 | 1,638.3 | 896.1 | |

| 净资产 | 136.9 | 1,452.7 | 2,637.1 | |

(资料来源:比特大陆上市前文件,BitMEX 研究,价格来源自 Bitfinex )

(备注:上述预测是根据 2018 年 8 月 28 日的加密币价格, 2018 年 3 月 31 日的加密币持有量)

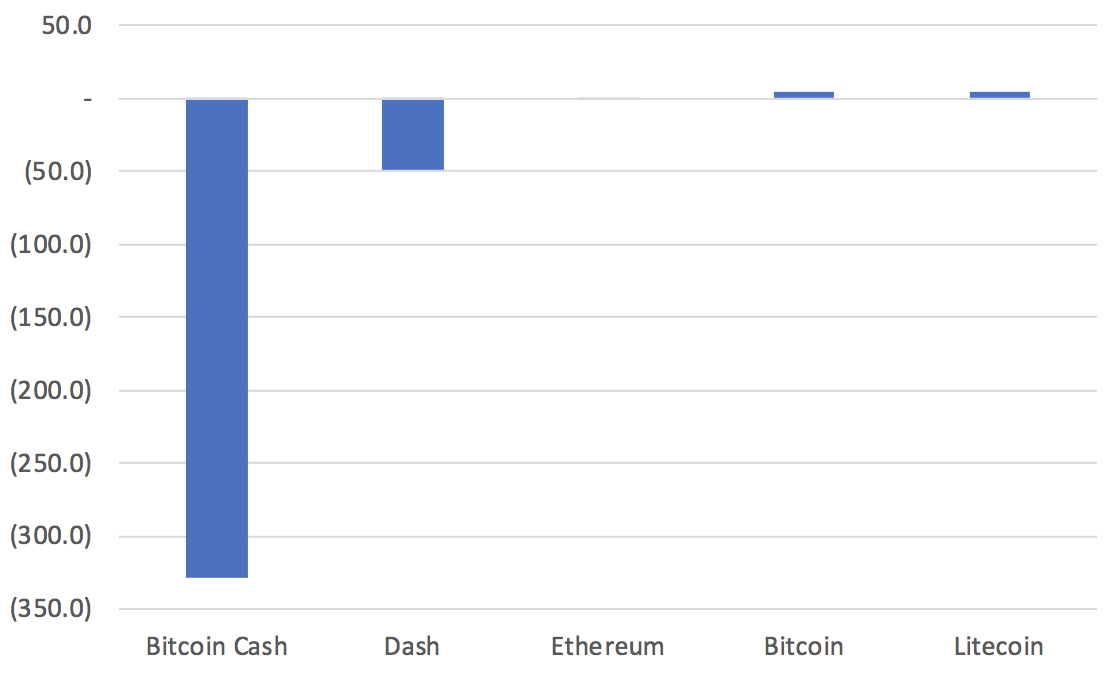

该公司的关键资产之一是其加密币组合,截至 2018 年 3 月,其价值(按成本计算)接近 12 亿美元。截至 2018 年 3 月,其中包括了超过 100 万个比特币现金。自比特大陆投资以来,该竞争币投资组合的市场价值已经下跌,几乎所有的损失都来自比特币现金,如下图所示。

比特大陆的加密币投资 — 价值变化与成本价格 — 百万美元

(资料来源:比特大陆上市前文件,BitMEX 研究,价格来源自 Bitfinex )

(备注: 2018 年 8 月 28 日的价格, 2018 年 3 月 31 日的加密币持有量。图表假设加密币持有量不变)

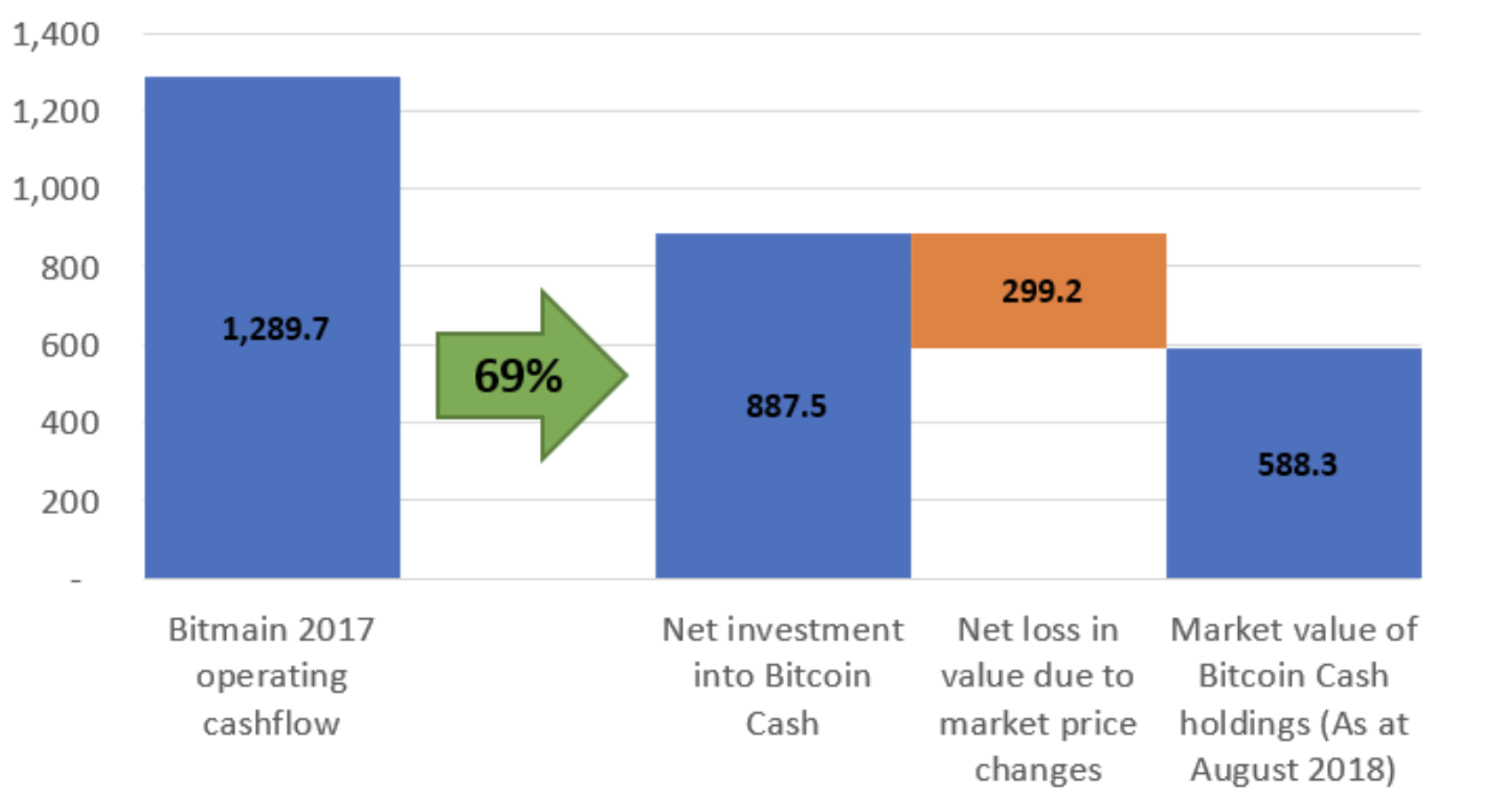

下图表示出了公司投资在比特币现金的量是非常大的。比特大陆在 2017 年用了其运营现金流的 69% 来购买比特币现金 。尽管这可能有所夸大,因为某些比特币现金可能是透过比特币硬分叉而得到的。从数据我们可以推测出 1,021,316 个比特币现金中,大概有 71,560 个是这样获取的。

比特大陆 2017 年现金流出 – 百万美元

(资料来源:比特大陆上市前文件,BitMEX 研究)

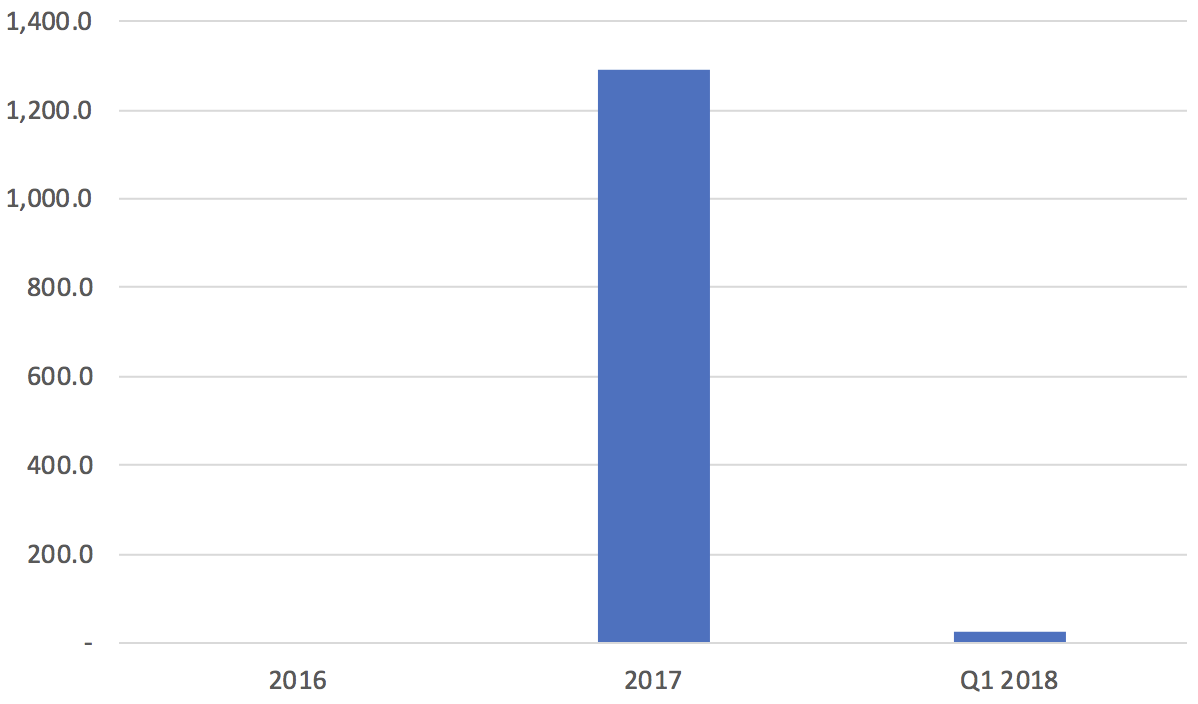

具体情况甚至比上面所指出的还要糟糕。比特大陆不仅将 2017 年的大部分现金流投入于比特币现金,还将其整个经营历史所产生的大部分现金流都投入于比特币现金。文件显示,比特大陆在 2016 年没有产生现金流,而在 2018 年第一季度只有 2,500 万美元(可能是由于支付了台积电的大额预付款)。

比特大陆经营现金流 – 百万美元

(资料来源:比特大陆上市前文件,BitMEX 研究)

从某种意义上说,这一切都无关紧要。比特大陆愿意把自己的资金花在风险资产上,他们知道自己承受什么样的风险。但对于一家上市公司来说,情况便不同了,股东会希望该公司投资于核心业务或将多余的资金返还给投资者。当然,可能我们对香港规管的期望可能过高了。

为什么比特大陆要 IPO?

我们认为,进行 IPO 的主要原因很简单,首先比特大陆的竞争对手也在计划进行 IPO ,行业竞争激烈,正如比特大陆的亏损定价所表明。其竞争对手迦南正在筹划 IPO ,比特大陆不太可能让他们获得资金优势。比特大陆的首次公开募股( IPO )应该会把市场上原先准备投资于迦南或其他矿机公司的资金抽走一部分,因此 IPO 是持续打价格战的一个的合理战术。

IPO 的另一个原因可能是,在已经将大部分营运现金流投入比特币现金的情况下, IPO 所获得的资金可以用来加强资产负债表。截至 2018 年 3 月,比特大陆的资产负债表上只有大约 1.05 亿美元的现金,如果该公司没有购入这么多比特币现金,这个数字可能接近 10 亿美元。与此同时,该业务确实需要大量现金,例如所需支付台积电的预付现金,在 2017 年最高达到 8.66 亿美元。

关于比特大陆技术优势的争论

| 没有人能够撼动比特大陆的市场地位及规模 | 比特大陆正在失去它的领导地位,它的矿机性能在过去两年没有显著的提升 |

|

|

围绕比特大陆技术能力的叙述有好有坏,而真相可能永远位于中间。然而,有一点是很清楚的,如果这些矿机公司真的上市,该产业对市场来说会更加透明及清晰,我们认为这对于加密币整体来说是一个重大的利好。

结论

在某种程度上,比特大陆的一些重大失误,比如在牛市中生产太多的矿机和购买太多的投机性加密货,与传统矿业公司管理团队的行为有些相似。例如,黄金矿业公司经常在牛市中投资高成本资产,而后在熊市中不投资高质量的低成本资产。也许不能只责怪这些公司,对冲基金和持有这些公司的股票的机构投资者,也需要承担一部分责任。贪婪、恐惧这些市场情绪都影响着我们的决策。因此,尽管比特大陆犯了错,但在很多方面来说,这些失误并不罕见也不出乎我们的意料。

我们相信您肯定听过 “加密币会生存下去” 这句话。在那种环境下,我们认为比特大陆有成为该领域中最伟大的公司的潜力。比特大陆可以成为加密币领域的传奇,在未来几十年中为股东带来丰厚的回报,但是为了实现这个目标(而且比说起来困难多了),比特大陆的管理团队可能需要改进对公司资源的管理。一旦公司上市,想在动荡和不可预测的市场中进行资本配置的决策将变得非常困难,受情绪影响的投资决策将是不会被市场容忍的。

欢迎转载,请注明文章来自

BitMEX (www.bitmex.com)