摘要:在这篇文章中,我们探讨了为什么需要 BitMEX 保险基金及其运作方式。我们将 BitMEX 保险基金模型与其他更传统的杠杆市场(例如 CME )所使用的系统进行比较。我们得出结论,与传统的机构交易平台相比,提供杠杆和限制下跌的加密货币交易平台面临着一些独特的挑战。然而,BitMEX 保险基金的增长为获胜的交易者提供了一个合理的保证,保证他们能够获得预期的盈利。

(BitMEX 联合创始人兼首席执行官 Arthur Hayes(左)和 CME 主席兼首席执行官 Terrence Duffy(右))

杠杆交易平台

当人们在诸如 BitMEX 之类的衍生品交易平台上进行交易时,人们不会与平台进行交易。BitMEX 只是第三方之间衍生品合约交换的服务商。BitMEX 平台的一个主要特征是其杠杆比例,交易者可以存入比特币,然后利用杠杆比例(理论上高达100 倍)以及购买名义仓位远高于其存款的比特币价值的合约。

同时提供杠杆和交易者相互交易的能力意味着胜利者并不一定能获得他们期望的所有利润。由于涉及到的杠杆比例,输家的仓位中可能没有足够的保证金来向赢家支付。

请参照以下简例,其中平台由两个相互交易的客户组成:

| 交易者 A | 交易者 B | |

| 交易方向 | 做多 | 做空 |

| 保证金 | 1 BTC | 1 BTC |

| 交易执行价格 | $3,500 | |

| 杠杆 | 10x | 10x |

| 名义仓位大小 | 10 BTC | 10 BTC |

| 当前比特币价格 | $4,000 | |

| 预期利润 | $5,000 | ($5,000) |

在上面的例子中,赢家交易者 A 预期获得 5000 美元的利润,这比输家交易者 B 为该交易放上的抵押品还要多( 1 个比特币价值 4000 美元)。因此,交易者 A 只能获得 1 BTC(4000 美元)的利润,这可能会让他/她有些失望。

传统交易所

像芝加哥商业交易所(CME)这样的传统交易所不会像 BitMEX 这样的加密平台一样分享这个问题。在传统的杠杆交易场所,往往有多达五层的保护,确保赢家获得预期利润:

- 如果个别交易者的损失大于其账户中的抵押品,使其账户余额为负,则需要向其账户注入更多资金为该仓位充值。如果他们不能或不愿这样做,其经纪商可以对交易者提起诉讼,迫使交易者提供资金或申请破产。每个交易者都必须使用经纪商,经纪商可以评估每个客户的资产负债表和资本,根据对其特定风险的评估,为每个客户提供定制的杠杆金额。

- 在传统的衍生品市场中,交易者通常不能直接进入交易平台。相反,客户通过经纪商(清算成员)进入市场,例如摩根大通或高盛等投资银行。如果交易者遭受损失,无法收回债款,经纪商必须支付交易所的费用,以使交易对方成为整体。从交易所的角度出发,这些经纪商有时被称为清算成员。

- 在清算成员违约的情况下,集中清算实体本身通常需要使交易对方成为整体。在许多情况下,清算和结算由独立的实体对经营交易所一方进行。清算所通常拥有各种保险基金或保险产品,为清算成员提供资金。

- 如果清算成员无法进行清算,而且集中清算实体也没有足够的资金的话,在某些情况下,其他有偿付能力的清算成员应提供资金。

- 金融监管机构通常认为许多大型清算所(甚至可能是大型经纪商)对全球金融体系具有系统重要性。因此,在清算日来临时,一家大型清算所可能会倒闭,政府可能介入并救助交易者,以保护金融系统的完整性。通常在利率互换市场,交易者和机构往往拥有大量的名义仓位(数兆美元)对冲其他仓位或工具。因此,重要的是大型清算所保持其偿付能力,否则整个金融体系可能崩溃。

CME

CME是世界上最大的衍生品交易所,年名义交易额超过1兆美元,是 BitMEX 的1000倍以上。CME有多层保护措施和保险,以在清算成员违约时提供保护。资金以各种方式筹集:

- CME 提供

- 清算成员提供

- 清算成员发行的债券,成员违约时可由清算基金赎回。

CME 清算的多种保护措施和保险基金(2018)

| 基础金融保护方案 | |

| 保证金出资 | 46 亿美元 |

| 指定公司出资 | 1 亿美元 |

| 评估权 | 127 亿美元 |

| IRS金融保护方案 | |

| 保证金出资 | 29 亿美元 |

| 指定公司出资 | 1.5 亿美元 |

| 评估权 | 13 亿美元 |

(来源CME)

在特殊情况下,CME 也有权对非违约清算成员应用 “评估权” ,以帮助在所有其他保险资金耗尽时为违约成员提供资金。每一清算成员违约担保的基金评估权价值上限为 2.75 倍。

根据上表中保险基金的规模,CME 拥有大约220亿美元的各种保险基金。大约占到了 CME 年度名义交易价值的 0.002%。

BitMEX 和其他提供杠杆比例的加密货币交易平台目前无法像CME等传统交易所那样为赢家交易者提供相同的保护。加密货币是零售驱动的市场,客户期望直接访问该平台。同时,加密交易平台提供了限制下跌风险的能力,这对零售客户具有吸引力,因此加密交易不会紧追客户并要求那些账户余额为负的客户进行支付。BitMEX 一类的杠杆式加密货币平台为客户提供了一个有吸引力的提议:高度波动的基础资产限制下跌,但不限制上涨。但交易者为此付出了代价,因为在某些情况下,系统中可能没有足够的资金来支付赢家的预期所得。

BitMEX 保险基金

为了缓解这个问题,BitMEX 开发了一个保险基金系统,帮助确保赢家获得预期利润,同时仍然限制了亏损交易者的下跌负债。

当交易者持有未平仓杠杆仓位时,如果其维持保证金太低,其仓位就会被强制平仓(即强平)。与传统市场不同,交易者的盈利和亏损并不反映他们在市场上平仓的实际价格。在 BitMEX 上,如果一个交易者被强平,其与仓位相关的权益会下降到零。

| 示例交易仓位 | |

| 交易方向 | 做多 |

| 保证金 | 1 BTC |

| 比特币价格(开盘时) | $4,000 |

| 杠杆 | 100x |

| 名义仓位大小 | 100 BTC = $400,000 |

| 维持保证金占名义仓位的百分比 | 0.5% |

在上面的例子中,交易者持有 100 倍的多仓。如果比特币的标记价格下跌 0.5%(至 3980 美元),该仓位将被强平,100 个比特币的仓位则需要在市场上卖出。从被强平的交易者的角度来看,这一交易的执行价格是多少无关痛痒,无论是 3995 美元还是 3000 美元,他们都会失去其仓位里的所有资金,就是那一整个比特币。

现在,假设市场存在流动性,那么买卖价差应该比维持保证金更紧凑。在这种情况下,强平会导致对保险基金的贡献(例如,如果维持保证金为万分之 50 ,但市场价差为万分之 10 ),那么当仓位被强平时,保险基金的增长几乎等于维持保证金。因此,只要具流动性的健康市场持续存在,保险基金应继续以稳定的速度增长。

下面的两个图表尝试说明上述示例。在第一张图表中,强平时市场状况良好,买卖价差很小,只有 2 美元。因此,当平仓价格高于破产价格(保证金余额为零的价格),保险基金就会获得收益。在第二张图表中,强平时买卖价差比较大。平仓价格低于破产价格,因此保险基金被使用,以确保赢家交易者获得预期盈利。这种情况看上去不太多见,但没有人能保证这种健康的市场状况能持续下去,尤其是在价格波动加剧的时候。在这些时候,保险基金的流失速度比其积累起来的速度要快得多。

贡献保险的说明性示例 — 100 倍多仓,抵押品为 1 BTC

(注意:上述说明基于以每 4000 美元 1 BTC 的价格和抵押 1 个比特币开设 100 倍多仓。说明过于简单,忽略了费用和其他调整等因素。买入价和卖出价代表强平时委托的状态。平仓价格为 3978 美元,与强平时的 3979 美元买入价相比,有 1 美元的滑点。)

损耗保险的说明性示例 — 100 倍多仓,抵押品为 1 BTC

(注意:上述说明基于以每 BTC 4000 美元和 1 个比特币作抵押的价格开设 100 倍多仓。说明过于简单,忽略了费用和其他调整等因素。买入价和卖出价代表强平时委托的状态。平仓价格为 3800 美元,与强平时的 3820 美元的买入价相比,有 20 美元的滑点。)

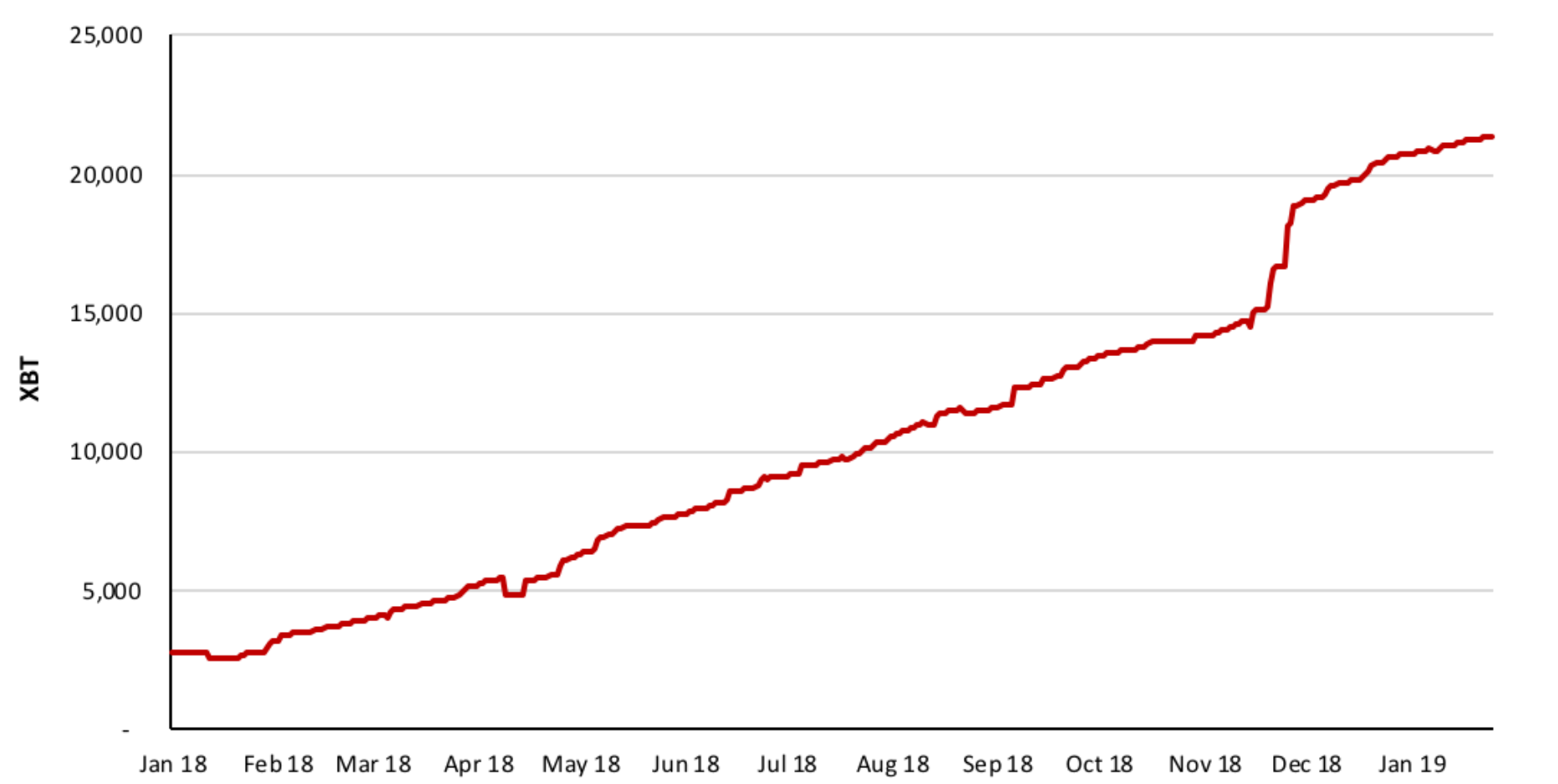

根据目前的比特币现价,BitMEX 保险基金目前约为 21000 个比特币或 7000 万美元。这仅占 BitMEX 名义年交易量的 0.007%,约 1 兆美元。虽然这比 CME 的保险基金占交易量的比例略高,但 BitMEX 上的赢家交易者面临的风险要比 CME 交易者大得多,原因如下:

- BitMEX 不具有拥有大型资产负债表的清算成员,且交易者之间为直接接触。

- BitMEX 不要求账户余额为负的交易者进行支付。

- BitMEX 的标的工具比 CME 可用的更传统的工具更不稳定。

自动减仓

如果保险基金耗尽,赢家就无法取回其应得的盈利。相反,正如我们上面所描述的,赢家需要出资来弥补输家的损失。BitMEX 的这一过程被称为自动减仓。

自 2017 年 3 月以来,BitMEX 比特币永续掉期合约未发生自动减仓。2017 年 3 月初,SEC 不批准 Winklevoss 申请比特币 ETF。当天,市场在 5 分钟内下跌了 30% 。急剧的价格下跌使保险基金完全损耗。许多 XBTUSD 空仓都是被自动减仓,其盈利受到了限制。

尽管自那以后 BitMEX 保险基金大幅增长,但加密货币交易是一个动荡和不确定的行业。尽管目前处于相当高流动性的健康时期,但我们认为比特币价格有可能大幅波动。即使在 BitMEX 比特币永续掉期合约上,也不能确定自动减仓不会再次发生。

保险基金数据

尽管保险基金的绝对值已经增长,如下图所示,作为 BitMEX 交易平台上的其他指标(如未平仓合约价值)的一部分,增长并不明显。

BitMEX 保险基金 — 2018 年 1 月起的每日数据

(来源: BitMEX)

作为 BitMEX 比特币永续掉期未平仓合约价值一部分的 BitMEX 保险基金 — 2018 年 1 月起的每日数据

(来源: BitMEX)

动机

假设保险基金仍然资本化,该系统的运作原则是,被强平的人支付强平费用,输家为输家买单。虽然这种方法可能有些新颖,但在某种程度上它是公平的,这在上面提到的一些替代模型中并不存在。问题的关键在于,为什么未参与高风险杠杆投资的交易者必须为那些参与了的交易者买单?

结论

尽管保险基金有 21000 个比特币,约占比特币总供应量的0.1%,但与传统杠杆交易平台提供的担保相比,BitMEX 无法为赢家交易者提供同样强大的担保。虽然保险基金已经达到了一个健康规模,但其规模可能还不够大,不足以让赢家交易者在加密货币领域不稳定、不可预测的坎坷道路上获得所需的信心。鉴于这种波动性,基金再次降至零并非不可能。

欢迎转载,请注明文章来自

BitMEX (www.bitmex.com)