(以下表达的任何观点均为作者的个人观点,不应作为投资决策的依据,也不应被解释为从事投资交易的建议或意见。)

理财经理的顶峰已经来临。在人类文明史上,从来没有一个服务群体,能够在客户业绩如此糟糕的情况下,仍为自己攫取如此多的经济利益。全球理财经理用晦涩难懂的金融术语为自己糟糕的业绩披上了一层镀金外衣。

理财经理让世界相信,无论是个人还是公司层面,只有他们才洞悉金融的奥密。为了达到这一目的,他们建起了许多圣殿,用于供奉他们的信仰,俗称“商学院”。在这些平庸的大熔炉中,金融术语只是为了向他们的信徒灌输信仰而锻造。这些信徒利用他们高人一等的金融话术欺骗公众,让人们相信他们是理财经理。

为了进一步巩固他们的特权,理财经理阶层建立了资产分类,并鼓吹多样化。他们鼓吹夏普比率、有效前沿、标准正态高斯分布、60/40 投资组合等说教。这些布道通过大众财经电视节目和印刷媒体传播给外行。阅读 Richard L. Hudson 和 Benoit Mandelbrot 合著的《市场的不当行为:金融动荡的分形观点》,了解更多关于“现代”金融理论无用性的观点。

理财经理画着弯弯曲曲的线条,撰写一篇篇学术论文,以一种只有同僚才能理解的方式,证明自己资产配置方法的合理性。所有这些噱头的唯一目的是,以管理费和绩效费的形式,从信任他们的客户(无论是个人、公司还是政府)那里榨取资金。有了这些费用,他们创造了一个“正面我赢,反面你输”的竞争环境——理财经理永远不会输的市场环境。然而,在所有环境下,最终客户业绩都不及基准股票或债券指数。

理财经理的信徒继续吹着彼得潘的魔笛,勾人心魄的笛声让全世界都坚信他们是可敬的。不过,尽管我嘲笑理财经理,但他们还是有用的,因为他们的愚蠢是显而易见的,是可以利用的。他们只会问一个简单的问题:“告诉我资产是什么,我会告诉你它应该如何融入你的投资组合。”

我们也无需瞧不起我们的人类同胞,我们可以将他们的教导用于为主中本聪服务,更具体地说,为他的长天使Vitalik服务,我将在这篇论文中着重介绍他。

滑粉雪

如果您在一个滑雪小镇呆上两个月,遇到一两个理财经理并不难。我滑雪的时候,会和陌生人交谈,结识一些非常有趣的人。

初遇

某个蓝鸟粉雪天,我遇到了一位来自密歇根的家伙,他是一名财务顾问。

像往常一样,这群人开始谈论彼此的职业。当被问到这个问题时,我闪烁其词地说,我用自己的钱交易,多亏了互联网,我在滑雪山上也可以交易。这位财务顾问进一步询问我到底做什么交易。我回答说“加密货币”。

他摇了摇头,然后说道:“啊……我告诉我所有的客户,别碰加密货币。”

我心想,“这就是为什么你在滑雪,而你的客户还在工作。”我呵呵笑了笑,接着滑我的雪。

第二次邂逅

和大多数滑雪小镇一样,如果你晚饭后外出,通常可以在这里喝酒、玩飞镖或打桌球。我大学时兄弟会的房子里有一张记录详尽的计分表。兄弟们都很争强好胜。还有一些兄弟会对桌球也很认真,在聚会上,我们经常和其他兄弟会打团队赛。

我在松树街 4000 号有一段美好的回忆。那时我刚做完双膝手术回到学校。作为一个年轻的小伙子,我不懂得伸展热身的好处,也因此付出了代价。膝盖不能弯时,某些必要的身体功能变得异常困难。

我的膝盖无法动弹,所以腿上绑了护膝,拄着拐杖蹒跚前行。但这并没有阻止我打桌球。4000 的内部规则规定,要赢得 8 号球,白球或 8 号球必须碰到库才算数。即使在我身体虚弱的情况下,也能和我的兄弟一起称霸球桌,而且是我打出了制胜的一球。

这个滑雪小镇最热闹的是一家叫百万牛仔的酒吧。在几场热身赛后,我的大学时代的球技很快就恢复了,我花了很多时间在桌球上,在这个过程中遇到了各种有趣的人。

这让我也遇到了另一位财务顾问。我们聊了聊各自的工作,她也说她不喜欢加密货币,也没有建议她的任何客户购买。

我告诉她,“那是因为你没有任何可以卖给客户、同时还能赚取佣金的加密货币相关产品。”

她回答说:“正是如此。”

我们俩开始开怀大笑起来。

鸭子还是鳄鱼?

理财经理会怎么做?

想象一下,你问了一个简单的问题:“这种动物是鸭子还是鳄鱼?”

理财经理问的第一个问题不是“让我看看图片”,而是“哪个类别我获得的佣金最高?”如果一只嘎嘎叫的鸭子赚的佣金低,那这个动物就应该是鳄鱼。

这段长篇大论只是为了说明对推荐给个人、公司和政府的投资进行分类的重要性。

以太币是什么?

这是一个简单而深刻的问题。

如果你说它是一种大宗商品,那么有一类投资者会感兴趣。

如果你说它是一种货币,那么另一类投资者就会感兴趣。

但如果你能让世界相信以太坊只是一个无限期债券呢?

将于今年晚些时候的 ETH 2.0 合并,将使以太坊完全转变为股权证明(POS)验证的区块链。基于以太币的发行形式向验证者发放原生奖励,以及在验证者节点中质押以太币的网络费用,使以太币成为一种债券。

如果我们能让理财经理相信,应将 ETH 归类为债券而不是货币,那么一群全新的理财小丑就可以在心理上做好准备,进入这个生态系统。这一事实,加上 ETH 2.0的 ESG 合规标签(智力僵化的另一个标志),以及比第一层 (L1) “以太坊杀手”更有吸引力的协议指标,使得 ETH 相对于比特币、法币和其他 L1 竞争对手的价值被极度低估。

算算 ETH 的账

首先,记下我们的假设。

在今年的某个时候,如果以太坊基金会是可信的,ETH 2.0 和 1.0 链将会合并。合并后,以太坊将通过权益证明机制达成共识。

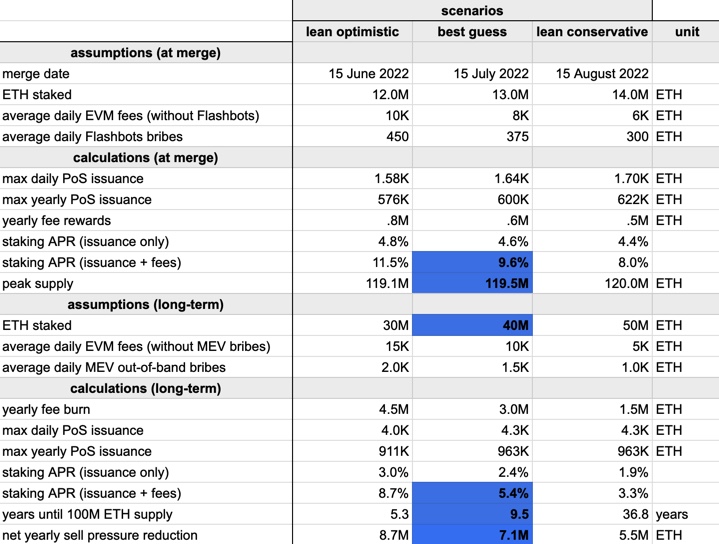

ETH 研究员 Justin Drake 预计,合并后,质押的年化收益将在 8-11.5% 左右。

如果你是一个 ETH 最大化主义者,你可能同意或不同意这些数字。但我暂且把它们当作事实。本文的重点不是深入研究收益率是 5% 还是 10%,而是使用情景分析把 ETH 当作债券进行估值。

如果你想自己动手估值,就必须启动虚拟专用服务器 (VPS),并运行一个最小余额为 32 ETH 的以太坊节点。然后(在 2.0 发布后)你将有资格获得每个区块的发行和网络费用。

在这个分析中,我们假设你出售等量的美元来购买 32 ETH。这是非常重要的,我从一个首先投资法币的人的角度来看待这个估值。因此,与任何息差交易一样,美元资金的成本是极其重要的。

为了使这种分析产生最大的影响,我们必须说服更大的资本配置者,ETH 确实是一种债券。一旦 ETH 被归类到债券,他们就可以照本宣科一步步操作。不需要费脑子。“老板,我是按规矩办事啦!”

作为理财经理,这些池可以借入更接近美国国债曲线的资金。这就是为什么我会用5 年期、10 年期、20 年期和 30 年期的收益率作为贴现率。我使用了上表中 ETH 奖励的估算值,即分别是 8%,9.60%和 11.50% 的收益。我用的是 2022 年 3 月 28日可交易债券的收益率。

步骤:

- 借入美元一段时间,然后按照当前汇率购买 ETH。

- 质押 32 ETH,赚取 ETH 奖励。

- 一定年限后,卖掉 32 ETH 和积累的奖励,兑换成美元。

- 偿还美元贷款。

下表是以 ETH 为单位的 ETH 债券的现值。

| 期限(年) | 到期收益率 | 8% | 9.60% | 11.50% |

| 30 | 2.58% | 67.86 ETH | 78.46 ETH | 91.04 ETH |

| 20 | 2.74% | 57.66 ETH | 65.46 ETH | 74.73 ETH |

| 10 | 2.47% | 47.50 ETH | 51.99 ETH | 57.32 ETH |

| 5 | 2.55% | 40.10 ETH | 42.47 ETH | 45.29 ETH |

记住,我们最初有 32 ETH。这是以ETH计的债券值,包括初始的 32 ETH 本金。市场惯例是以债券面值的百分比报价,即 32 ETH。但为了突出数量,我使用了名义 ETH 金额。我也没有通过质押 ETH 收益来进行再投资。如果我们在收到 ETH 收益时对其进行连续复利,则债券的价值会更高。显然,持续复利是可能的,在财务上也是谨慎的,但为方便计算,我没有这样做。

下表反映了 ETH/USD 盈亏平衡价格。从美元的角度来看,这是贷款到期时交易盈亏平衡的价格。我假设所有 ETH 现金流都以恒定的 ETH/USD 价格转换为美元,这样我就可以计算出在什么价格时这个交易变得不经济。

| 期限(年) | 到期收益率 | 8% | 9.60% | 11.50% |

| 30 | 2.58% | 1,565 美元 | 1,354 美元 | 1,167 美元 |

| 20 | 2.74% | 1,843 美元 | 1,623 美元 | 1,422 美元 |

| 10 | 2.47% | 2,237 美元 | 2,044 美元 | 1,854 美元 |

| 5 | 2.55% | 2,649 美元 | 2,501 美元 | 2,346 美元 |

下面是同一表格的另一个版本,表示为与当前 ETH/USD 现货价格 3,320 美元的百分比变化。

| 期限(年) | 到期收益率 | 8% | 9.60% | 11.50% |

| 30 | 2.58% | -52.85% | -59.22% | -64.85% |

| 20 | 2.74% | -44.50% | -51.12% | -57.18% |

| 10 | 2.47% | -32.63% | -38.45% | -44.17% |

| 5 | 2.55% | -20.20% | -24.66% | -29.35% |

本币债券

本币债券是指发行人的本币与借入的货币相同的债券。如果你是美元投资者,这些债券有货币风险。一些投资者喜欢这些债券,因为它们通常有高收益。然而,如果投资者对冲货币风险,实际收益通常会降低。

通常,新兴市场不交割远期 (NDF) 点数为正数。这是因为利率等同。但是,看看下面马来西亚林吉特 NDF 的例子。

美元兑吉林特的即期汇率为 4.2148,而 1 年期 NDF 为 4.24 / 4.26,这意味着它的交易价格高于即期汇率。如果我购买了马币本币债券,需要在未来卖出马币并买入美元,我将在右侧(RHS)交易,并有效地支付远期点数。这意味着对冲头寸需要花成本。

一些投资者乐于承担汇率风险,另一些则不然。作为一个好的理财经理,你是矛盾的,你只会提供两种不同的产品。一个有对冲,一个没有。在这两种情况下,你都要收取高额费用。

在 5 年期 ETH 本币债券的情况下,如果我们假设年收益率为 11.50%,那么 5 年后,ETH/USD 的价格必须下跌 29.35%,投资者才会在美元方面亏钱。

但如果投资者希望对冲货币风险,他们至少需要通过远期交易来对冲预期的总现金流。目前,ETH/USD 上市期货在过去3个月流动性不足。我于 2022 年 3 月 28 日联系了一位知名经纪人,询问他们 1 年期 ETH/USD 远期溢价或折价中间价是多少。

如果我做多 ETH 债券,并且得到了 ETH/USD 远期报价,我将在左边 (LHS) 进行交易,卖出 ETH,买入美元。经纪人给我的报价是中间市场溢价 +6.90%。这意味着对冲本币 ETH 债券,我实际上获得了收入。我将溢价出售 ETH/USD 远期合约。这是正利差交易。

很少有交易能让你在投资外币债券时获得更高的收益,而用本币进行对冲的行为实际上能让你赚到钱。

作为这个分析的最后一块,我使用从质押 ETH 获得的验证者收入对一个永久债券进行了估值。

| 长期收益率 | 8% | 9.60% | 11.50% |

| 2% | 128.00 ETH | 153.60 ETH | 184.00 ETH |

| 5% | 51.20 ETH | 61.44 ETH | 73.60 ETH |

| 10% | 25.60 ETH | 30.72 ETH | 36.80 ETH |

| 15% | 17.07 ETH | 20.48 ETH | 24.53 ETH |

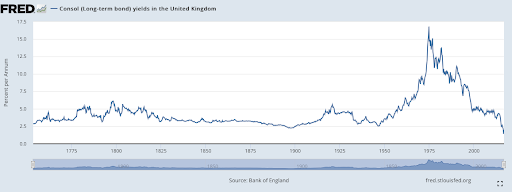

一开始,我认为 ETH 类似于永久债券。这是一种没有到期日的债券。在 2016 年底退市之前,英国 Consol 是所有发行过的政府债券中连续价格历史最长的债券之一。

在这种债务工具的几百年历史中,英国的名义长期收益率基本上是5%或更低。因此,让我们假设从现在开始的长期收益率为5%,而ETH的回报位于我们预测的低端,为 8%。我们得出 ETH 现金流的最终现值为 51.20 ETH。这个 ETH 现金流所需的输入是 32 ETH。

如果我们用这个来确定 ETH 的债券隐含价值,会得到下面的图表。这些数值只是[现货* ETH 奖励的现值]的乘积。

| 长期收益率 | 8% | 9.60% | 11.50% |

| 2% | 424,960 美元 | 509,952 美元 | 610,880 美元 |

| 5% | 169,984 美元 | 203,981 美元 | 244,352 美元 |

| 10% | 84,992 美元 | 101,990 美元 | 122,176 美元 |

| 15% | 56,661 美元 | 67,994 美元 | 81,451 美元 |

这不应被视为价格预测,而应被视为一种新思维方式的指导。如果你认为 ETH 可以或应该作为债券估值,那么作为投资者,考虑到你的长期利率和 ETH 回报假设,你应该愿意以今天的价格购买 ETH,只要它的交易价格比其永久债券衍生的价格低。

这一切都是关于旅程,而不是目的地,但目的地绝对是半人马座阿尔法星!

当我们稍后讨论 ETH 债券衍生品时,将回到这个永续 ETH 债券表。

请使用杠杆

使用ETH债券需要无限期地锁定资金。这是因为目前,一旦在信标链上质押 ETH,就不能解除质押。合并后,也就是 POS 机开始验证时,ETH 的收益率将上升,但投资者仍被套牢。

有各种各样的验证池,允许交易员轻松贡献 ETH 并开始赚取收益。为了向那些被锁定的人提供流动性,这些池已经发行了自己的代币,这些代币以 1:1 的比例锚定 ETH。

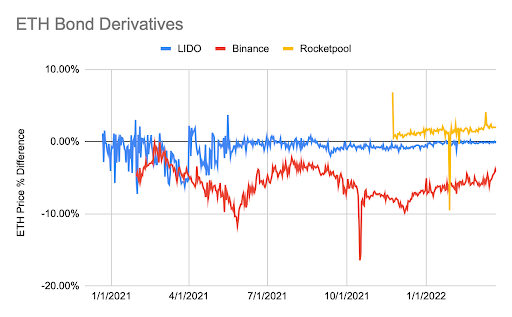

例如,如果你在 Lido 池中投入 1 ETH,你将获得 1 stETH,它的交易价格由市场决定。最大的三个池是 Lido、Binance 和 Rocketpool。

该图表显示了特定池代币与 ETH 交易的每日溢价或折扣百分比。

池代币价格溢价 = Rug 风险+隐含 ETH 回报+流动性偏好

让我举例说明这三大支柱。

Rug 风险:这是验证代码中存在漏洞的风险。如果不管什么原因,如果这个智能合约被破坏了,质押者的资金就可能无法提取。

隐含的 ETH 奖励:这些池代币会收到 ETH 奖励。因此,市场会将代币持有者未来获得的奖励折算到现在。

流动性偏好:这是对当前需要流动性的质押者的愿望的量化。偏好越高,池代币对 ETH 交易的折价就越高。另一方面,如果一个资金池限制了它可以接受的 ETH 存款量,流动性偏好实际上可能会增加资金池代币的价格,就像 Rocketpool 的情况一样。

我的储备分析师深入研究了 Lido、Binance 和 Rocketpool 代币所代表的含义,试图理解为什么它们的交易溢价与 ETH 不同。

Lido:该池拥有最大的市场份额(约 85%),交易价格与 ETH 非常一致。当你质押ETH 时,会以1:1的比例获得 stETH。ETH 质押奖励计入 stETH,减去 Lido 提供服务收取的费用。这种代币可以作为其他 DeFi 应用的抵押品,而不影响 ETH 奖励的累积。

Binance:就市场份额而言,这是第二大池,其交易价格低于 ETH。质押 ETH 后,你将以 1:1 的比例获得 bETH。ETH 质押奖励累积到 bETH,减去 Binance 为提供该服务而收取的费用。这种代币可以作为其他 DeFi 应用程序的抵押品,但当bETH 在 Binance 钱包之外被质押时,不会累积 ETH 奖励。我的分析师认为,这是bETH 对 ETH 大幅折价交易的一个重要原因。在 DeFi 生态系统中,它作为抵押品,质量不如 stETH 或 rETH。

Rocketpool:这个池的市场份额是三者中最小的。它的交易价格始终高于 ETH。质押 ETH 后,你将以 1:1 的比例获得 rETH。ETH 质押奖励累积到 rETH,减去Rocketpool 为提供该服务而收取的费用。Rocketpool 是去中心化的,不像本分析中的其他两个池,它在接受 ETH 存款方面受到严重限制。只有当更多的池运行者上线后,才能接受更多的存款。这种代币可以作为其他 DeFi 应用的抵押品,而不影响 ETH 奖励的累积。

stETH 代币是 ETH 债券现值的最佳近似值。我提出了一个关于现值的理论假设,而 stETH 给出了市场的观点。

stETH 与 ETH 的交易基本一致的事实令人困惑。

流动性偏好:根据 Coingecko 的数据,stETH 市值 98 亿美元。它每天的交易额为 1亿美元,约为其市值的 1%。以太坊的日交易量与其市值比约为 3%。如果 stETH 持有者真的关心他们无法访问的 Lido 质押 ETH 余额的流动性,stETH 的交易量相对于其市值会高很多。因此,投资者的流动性偏好似乎接近于零。随着更多的 DeFi 平台接受 stETH 作为抵押品,将 stETH 清算成 ETH 的需求减少。

隐含的 ETH 奖励:如果我们相信合并后的年化 ETH 奖励是 8%,那么隐含的奖励就是 8% 乘以质押 ETH 被释放前的时间。我们不知道这有多长。如果市场认为合并后还需要 6 个月才能释放质押的 ETH 余额,那么溢价应该是 4%。

Rug 风险:几乎不可能预估这种风险到底是什么。我们只能通过对其他三个变量作出假设来证明。然而,如果你把 ETH 押在 Lido 上,并且不相信技术的完整性,你肯定会抛售 stETH,大量换回 ETH。但鉴于 stETH 的交易价值与 ETH 相同,且日均交易量较低,市场必须相信 Lido 的技术。

我的结论是,stETH 要么假设 ETH 2.0 的全部过程将在合并后极快完成,要么与合并后 ETH 奖励的债券相比,它的价值会被极度低估。如果在读完这篇文章后,市场参与者同意我的观点,即合并后的 ETH 是一种债券,那么 stETH 对 ETH 的溢价应该慢慢越来越高。

抵押品的使用

既然这些池代币已经存在,它们应该在 DeFi 生态系统中用作抵押品,从本质上解锁被套住的抵押品。AAVE 是一个去中心化的借贷协议,允许交易者将 stETH 作为抵押品。目前,作为抵押品的 stETH 的 LTV 为 70%。MakerDAO 还允许创建DAI,它是美元挂钩稳定币,使用打包的 stETH(WSTETH) 作为抵押品。目前, WSTETH 的抵押率为 160%。

这是件大事。全球法定信贷市场的基石是创造一种债务资产的能力,这只是针对某些实体的贷款,然后将这种债务资产用作抵押品,以借入更多的资金。杠杆的飞轮就是这样推动全球经济的。

虽然这种活动有明显的好处,但它确实带来了系统性信用风险。如果协议允许越来越多的池代币作为基础抵押品,一旦出现 Rug pull 事件,让池代币一文不值,那么所有构建在其上的价值也将受到影响。随着这些代币被更广泛地接受,我们必须警惕这种风险。DeFi 的优点是所有的活动都是完全透明的,因为它是在链上的。因此,我们可以构建极其精确的监控系统,以衡量池代币导致的即时 DeFi 系统信用风险。

在利率和信用衍生品方面,这些池代币的使用方式几乎是无限的。不过,在我过于激动之前,让我们先观察一下市场是如何发展的。对于那些开始利用这一新的抵押品池进行创新,并以去中心化方式为 ETH 固定收益市场带来活力的有前途的项目,未来我将有很多话要说。

Michael Saylor 会怎么做?

Michael Saylor 是个“流氓”,是因为他利用 Microstrategy 优势,将机构级企业债券市场作为融资工具来获取比特币。这是一个“还行”的策略,但比特币是纯粹的代币,本质上没有任何收益。以太币是为世界上最大的去中心化计算机提供动力的商品。合并后,以太坊将具有内在收益。

Saylor,或任何其他高收益发行人,应该做的是发行债务和购买 ETH。这是正利差交易。

上图是彭博美国公司高收益平均期权调整息差 (OAS)。要了解有关 OAS 的更多信息,请点击此处。这表明,目前美国垃圾债券发行人的平均收益率为 3.41%。

使用上面的模型,让我们假设你是一家实体公司的首席执行官,希望通过 meme 获得高股价。别管你的企业应该做什么,你就是个理财高手。

输入:

3.41% 的资本成本

5 年到期

8% 的ETH奖励

ETH/USD 价格 3,320 美元

输出:

该债券的现值为 41.28 ETH。

ETH/USD 盈亏平衡价格为 2573 美元,或较该水平下降 22.48%。

假设 ETH/USD兑 换价格无变动,以美元计算的回报率为 29%。

一个挥霍无度的首席执行官是否真的会对冲货币风险?绝对不会!记住,上市公司的首席执行官是收入最高的理财经理,他们可以不计后果地挥霍股东的钱。如果你拿到本垒板,那就挥棒!就算你打偏了,也能拿到钱。

对于任何一个无聊的 STONK 的 CEO 来说,宣布举债,再加上大量购买 ETH 债券,可以创造出两倍的价值。首先,因为你的股票现在是 “DeFi”、“Web3.0”、“元宇宙”,这将刺激一众 reddit meme 股票交易者。其次,交易存在正利差,因此,将其设为 10 亿美元的规模,根据会计处理方法的不同,这 2.9 亿美元的收入可以即时确认,或日后确认。你不可能亏钱!

环境、社会和治理…

如果你认为 ESG 投资除了把更多的钱轻松地交给理财经理之外,还能有什么其他作用,那么,你是什么人?

虽然这样做是出于善意,但投资产品销售界已经在一英里之外发现了 ESG 的“冤大头”。对个别公司进行实地调查、参观设施、与管理层交谈,然后得出结论,公司是否真的做到 ESG 合规,这是一回事。但大多数投资者只是作了个道德表态,而并没有做改善所需的实际工作。

虽然 ESG 投资运动可能由一群懒惰的布偶领衔,但青蛙科米特和他的团队可以在寻求内心平静的过程中发力。指数投资业的理财经理创造了各种工具,轻而易举就能成为“ ESG 合规”的工具。堆得和一样高的资金,可以将指定资产的价格推至新的高度。

有相当多的理财经理希望将资金配置到“加密货币”(他们指的是比特币或以太币),但工作量证明共识机制被认为是浪费能源。因此,加密货币违背了他们的 ESG 使命。

POS 被认为是“绿色”和 ESG 规的。我猜他们忘记了,所有的验证者都是计算机,而计算机是耗电的。据我所知,化石燃料和核能产生了全球消耗的大部分电力。但物理学只是个说法而已,我们现在是 ESG 战士,牛顿的苹果早烂了。

但谁在乎呢,我们是来赚钱的。

当 ETH 变成 ESG 友好型 POS 区块链,ESG 基金可以投资的时候,所有的情绪都会改变。这使 ETH 向价值数千亿美元的理财经理开放,由于 ETH 的分类,他们现在可以安全地投资(是指他们工作的安全,而不是投资者资本的安全)。

显然,ETH 不是第一个使用 POS 作为共识机制的智能合约区块链。大多数主要的 L1 链都是 POS。然而,作为交易者,我们关心的是边际变化。在边际上,新基金现在可以投资之前无法投资的 ETH。这是巨大的利好!

以太坊杀手

“以太坊又慢又贵,所以我们要打造一个又快又便宜的竞争者。”这是每个挺身而出挑战以太坊L1智能合约桂冠的项目的口号。这些乌合之众打算成为以太坊杀手,至于如何实现,其细节并不重要。投资者陷入了疯狂,大幅推升了众多智能合约L1 太坊杀手的估值。

这些新贵手握数千亿美元的加密货币市值。2021 年,它们的价格飙升。现在,ETH 正处于合并和转向 POS 的风口浪尖,这可能会、或可能不会带来性能提升,那么相对于这些其他 L1 代币,ETH 是否会表现更好?

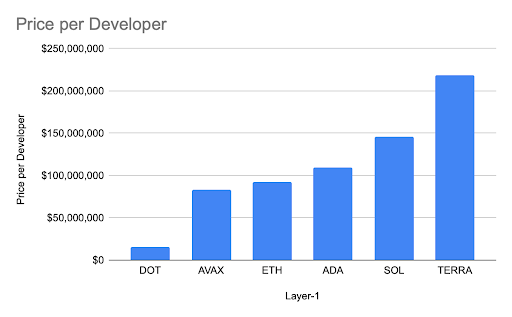

看看 L1 图表。

这个“价格/开发者”比率图表反映了一系列L1的市值除以活跃开发者人数的商。

Electric Capita l发表了一篇非常重要且富有洞察力的研究文章,其中估计了每个主链上活跃开发者的人数。一条公链的搭建就是为了被使用。如果只有少数开发者在某条链上创建新项目,那么这条链就永远不会有价值。

大多数以太坊杀手的交易倍数要高得多,因为他们希望吸引人才在他们的链上发展。希望可能会让你获得诺贝尔和平奖,但在某个阶段,投资者会问:“实际的好处在哪里?”

根据这份报告,以太坊有大约 4000 名开发者,这比拥有第二大开发者群的Polkadot 链要多 3 倍。

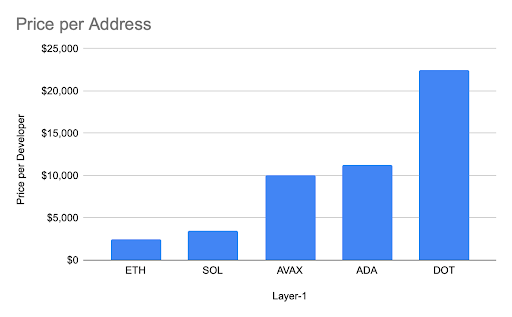

这个“价格/地址”比率图表反映了一系列顶级L1协议的市值除以地址数量的商。

给定链上的地址数是另一个粗略但有用的度量,可用于评估公链的运行状况。以太坊的地址数是第二名 Solana 的 16 倍,但按价格/地址计算,仍然更便宜。

这是衡量虚高的另一个重要指标。那些只为从 ETH 手中抢夺市场份额而存在的链,其交易的倍数要高得多。再问一次,“实际好处在哪里?”

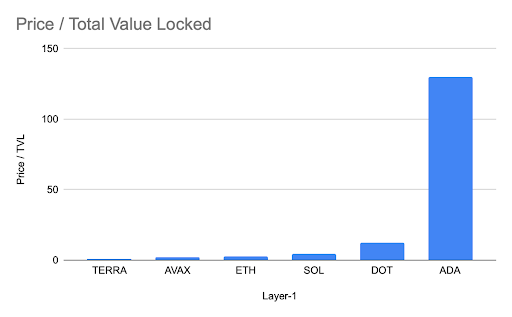

价格/TLV 是市值除以协议上 dApp 内部锁定总价值的商。

这个比率是判断 DeFi 应用受欢迎程度的最简单的方法。ETH 是仅次于 TERRA 和AVAX 的第三便宜的代币。我甚至不确定 ADA 是否应该被包括在内,如果有一个纯粹靠希望交易的币,那就是 Cardano。

从这些基本比率来看,ETH 可能是最便宜的 L1。以太坊的成功催生了一群竞争对手,他们的交易是基于对未来的期望,而不是具体的业绩。这并没有错,但当 ETH即将受到债券和 ESG 投资者青睐时,其他货币能否跟上步伐?

如果你是一个资本配置者,要么已经持有其中一些币,要么必须选择投资哪个智能合约 L1,你难道不想买最便宜的吗?虽然以太坊的市值比竞争链高出几个数量级,但从网络基本面估值的角度来看,以太坊仍然很便宜。

分久必合,合久必分,我预计 ETH 的表现将远优于任何号称“更快、更便宜” L1链。从 2020 年到 2021 年底,这种号称还挺管用,但现在以太坊的资本流动和资本回报来看,其价格基本面得到了有力的支持。

请不要误会,我并不是说这些跟风链无法重新问鼎2021 年 11 月的历史高点。这纯粹是一个相对的论点。ETH 可以涨到1 万美元,回报率约为 3 倍,Solana 可以涨到20 0美元,回报率约为 2 倍。持有 Solana 你会高兴吗?当然可以,但你错过的会更多。资本流向最适合它的地方。

为 Vitalik 点赞

如何配置 ETH、法币、比特币和其他 L1,有三种方法可以考虑。

法币配置

这是 ETH 和纳斯达克 100 的 10 天滚动相关性图表。84% 的情况下,二者基本旗鼓相当。ETH (和比特币)是风险资产,就像美国大型科技股一样。这可不好!

随着美联储继续提高名义利率,以及 2s/10s 曲线倒挂,指向未来美国经济衰退,股市将被击垮。所谓击垮,我指的是下跌 30% 到 50%,直到信贷市场出现问题,美联储重新开动印钞机。

如果我全身心地相信这一点,那么我也必须相信以美元计算的 ETH 交易可以下降30% 至 50%。除非风险资产市场全面崩溃,或者以太坊与纳斯达克 100 指数或标准普尔 500 指数的短期相关性开始下降,否则我不会卖出法币而买入以太坊。

不管我对 ETH 强劲的基本面有何看法,宏观环境还不成熟。

比特币与以太币

我在 2022 年初的加密投资组合是 50% 比特币和 50% 以太币。我相信以太坊相对于其他加密货币来说是很便宜的。因此,我的目标配置是 25% 比特币和 75% 以太币。

比特币要想再次成为最牛逼的摇滚明星,就需要改变说法。与以太币类似,比特币被视为另一种风险资产,但它是一种了不起的风险资产,因为它 24/7 交易,是全球仅存的自由市场。

比特币必须再次被视为价值储存手段和通胀对冲手段,因为它是有史以来最硬的货币形式。以太币不是货币,它是一种商品,为世界上最大的去中心化计算机提供动力。正如我在《是的,我读了白皮书》中解释的那样,以太坊社区明确认为 ETH 是一种用于驱动计算机的商品,而不是纯粹的货币工具。

比特币在协议级别没有本币隐含收益。合并后,ETH 将会有。因此,比特币是货币,ETH 是商品挂钩债券。

由于全球实际利率严重为负,我希望拥有一种以本币计算收益率为正的资产,目前,这就是 ETH。比特币并无收益。因此,从纯利差的角度来看,我应该持有更多的 ETH 而不是比特币。由于新的奖励和验证系统,当 ETH 的价格充分上涨,纳入未来的 ETH 现金流时,这种情况将发生变化。

最后,ESG木偶将能够在合并后“安全”投资 ETH,但不能投资比特币。游戏,衬衫!

以太币与竞争链

我希望早些时候发布的图表清楚地表明,ETH 是基于网络基本面的廉价交易,而其竞争链的交易则是基于对光明未来的期望。同样,L1 的竞争可能会实现它们取代 ETH 的梦想,但光明的未来还很遥远。

随着 ETH 即将到来的隐性收益率,以及 ESG 投资者能够配置 ETH,投资者将很难继续抱有希望。他们最好交易一些可以证明在网络基本面上是“便宜”的东西。

最后谈谈跨链桥。Wormhole 和R onin(Axie Infinity)的跨链桥损失了用户的资金,价值近10亿美元的 ETH、其他加密货币和稳定币。从本质上将,这些桥是生态系统试图将所有在 ETH 上原生构建的惊人的 dApps 导入到更快、更便宜的新链上。如果交易者厌倦了担心他们的桥是否会成为下一个内爆,他们可能会将 TVL和业务迁移回 ETH,这对于任何竞争 L1 的边际都是负面的。相信 Vitalik,别去试探冥王哈迪斯的愤怒。

五位数,冲鸭!

几年前我写了一篇文章,预测 ETH 价格将突破两位数。这句话在短时间内应验了。

然后,当我看到图表显示在以太坊上构建的 dApps 的总价值大于 ETH 本身的市场价值时,我又进一步配置了 ETH。这是一个强烈的买入信号。

我经历了当前的跌宕起伏,对我加密货币投资组合中 ETH 配置的相对规模非常满意。2022 年剩下的时间将是由 Vitalik 殿下领导的 ERC-20 天使之年。

当年底尘埃落定时,我相信 ETH 的交易价格将超过 1 万美元。