Аннотация: Мы изучим короткую семилетнюю историю децентрализованных бирж (dex-ов), включая первую значительную итерацию технологии Counterparty. Мы рассмотрим причины, по которым данные ранние попытки потерпели неудачу и то, как они перевоплотились в протокол Uniswap, которым мы пользуемся на сегодняшний день, с его «умным» механизмом стимулирования и управления ликвидностью. Мы исследуем Uniswap, его копии и то, как данный протокол вписывается в среду defi. В заключение мы пришли к выводу, что большая часть ажиотажа вокруг defi вызвана иррациональными ценовыми пузырями и агрессивными графиками выпуска токенов, подпитывающими спекулятивный спрос. Несмотря на все это, мы считаем, что за подобным неустойчивым спекулятивным безумием и слоями комплексных взаимосвязанных платформ defi могут существовать технологии, которые способны привести к чему-то более устойчивому. Квази-децентрализованная торговля с использованием заемных средств, не связанная с хранением, выглядит достаточно убедительно, чтобы ее не игнорировать.

(Измененное изображение наименования фильма «Битва полов», выпущенного Fox Searchlight в 2017 году, о звезде тенниса Билли Джин Кинг.)

Введение

Как мы уже упоминали в нашей статье, опубликованной в январе 2019 года, Атомарные свопы и децентрализованные биржи: случайный опцион на покупку, распределенную или децентрализованную биржу (dex) следует рассматривать как один из двух святых граалей финансовых технологий, наряду со взаимосвязанной, в некотором роде, концепцией распределенных стейблкоинов. Для прояснения ситуации, следует упомянуть, что цель любой биржи или стейблкоинов достаточно проста и лаконична, она состоит в том, чтобы гарантировать, что систему невозможно остановить даже под давлением со стороны регулирующих органов. Никто не должен сомневаться в потенциально трансформирующем воздействии этих систем, даже самые крайние скептики, если их действительно можно заставить работать. Рациональным зерном в критике распределенных бирж может стать тот факт, что они не могут работать достаточно надежно.

Dex, безусловно, технически возможна в рамках единой экосистемы блокчейна и токенов, которые существуют в этой системе. Поскольку все токены являются для блокчейна нативными, можно создать биржу с централизованным биржевым стаканом и механизмом клиринга поверх блокчейна. Это можно сделать с биткойном (например, Counterparty) или Эфириумом. Основными проблемами являются масштабируемость, ликвидность, удобство использования и обеспечение справедливости обмена. В данном отчете основное внимание уделено именно такого рода биржам, без возможности кросс-чейна. Dex-ы, которые стремятся обеспечить торговлю активами на нескольких блокчейнах или торговлю не-криптографическими активами, такими как доллар США, являются отдельной темой (см. Bisq)

Counterparty

Еще в 2013 году произошло то, что многие считают первым ICO в мире – появление Mastercoin. Целью проекта было создание протокола для запуска нескольких токенов поверх цепочки блоков Биткойна. По сути, избыточные данные транзакций Биткойн интерпретировались протоколом Mastercoin как выпуск или расходование дополнительных токенов. Фонд Mastercoin был создан для управления доходами от ICO. Однако цель создания фонда вызвала серьезные дискуссии со стороны сообщества, суть которых заключалась в несправедливости, стоящей во главе идеи о том, что только избранным будет предоставлена привилегия управлять и контролировать данные средства.

Поэтому в преддверии 2014 года был создан конкурирующий проект – Counterparty. Он преследовал те же цели, что и Mastercoin, а также у него был свой токен XCP, аналогично токену MSC от Mastercoin. Однако вместо проведения ICO, в результате чего лишь определенная группа имела бы доступ к управлению средствами, было внедрено «доказательство сжигания» (Proof of burn), когда биткойны отправлялись на «сжигание» на специальный доказуемо не подлежащий расходованию адрес, а первоначальное распределение монет XCP определялось тем, кто сжег больше всего биткойнов. Этот способ позволил избежать создания спорного фонда. В связи с подобным, более «справедливым» запуском токенов, а также благодаря тяжелой работе ведущего разработчика Адама Крелленштейна (Adam Krellenstein), Counterparty протокол сумел стать доминирующей платформой для выпуска токенов. Сам токен XCP был необходим для уплаты комиссии за создание новых токенов, но в остальном его использование было ограниченным.

Counterparty стала самой популярной платформой краудсейла в индустрии. Если предприниматель или разработчик хотел запустить новый токен, зачастую с помощью краудсейла, предпочтительной платформой выбора всегда была Counterparty. Предлагаем вам вспомнить одни из самых популярных токенов, которые использовали Counterparty:

-

- Storj – первый токен для платформы «децентрализованного облачного хранилища», за которым позже последовал еще один токен на Ethereum.

- LTB – токен, вручаемый слушателям популярного подкаста «Let’s Talk Bitcoin» (Давайте поговорим о Биткоине). После пузыря ICO 2017 года, в конечном итоге, стало возможным обменять токены на более новую монету POET.

- FoldingCoin– токен, которым награждали тех, кто вносил свой вклад в компьютерные исследования, направленные на изучение ДНК и исследование серьезных болезней.

- GetGems– нативный токен для приложения для обмена мгновенными сообщениями и биткойн-кошелька.

- BitCrystals– токен для вознаграждения за участие.

- Swarm – токен для новой краудфандинговой платформы.

Существуют также примеры токенов, которые были ранними предшественниками некоторых из не самых удачных идей бума ICO в 2017 году, включая FootballCoin и Blockfreight (токен транспортной логистики).

Помимо токенов, Counterparty смогла быстро разработать большое количество «предшественников» технологий, которые позже стали популярными в Ethereum, включая ставки, где третьи лица публиковали бы результаты спортивных игр, и при этом, можно было бы делать ставки на результаты поверх блокчейна Биткойн. В подобной игре даже можно было делать ставки. Можно вспомнить с каким азартом делались ставки на исход матчей чемпионата мира по футболу FIFA 2014 в Бразилии, с использованием платформы Counterparty и успешное игнорирование традиционных платформ для спортивных ставок. Counterparty также достаточно быстро внедрила другие функции, такие как выплата дивидендов держателям токенов и игру «Камень, ножницы, бумага» с использованием платформы.

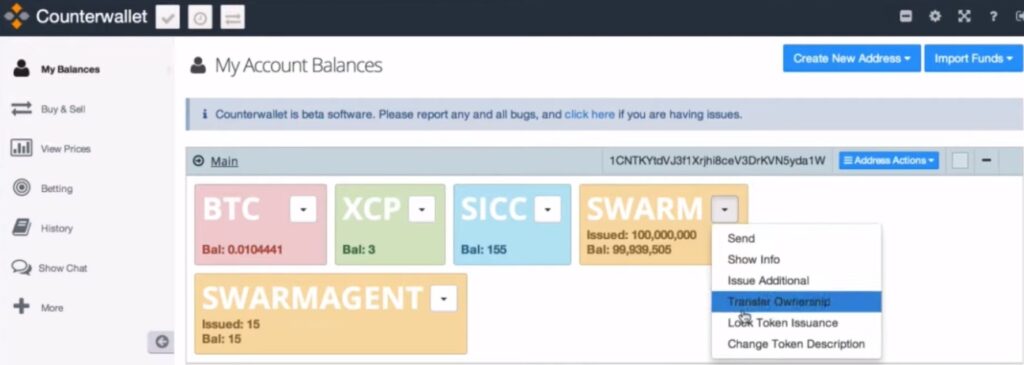

Самой интересной и захватывающей опцией, несомненно, была децентрализованная биржа Counterparty. Все токены Counterparty могли быть проданы и куплены на данной бирже, которая работала поверх сети Биткойн. У биткойн-транзакции были дополнительные данные, которые могли быть интерпретированы протоколом Counterparty как предложение с лимитной ценой, предложение с лимитом или отмена ордера. Если биткойн-блок содержал совпадающие котировки цены спроса и предложения, протокол считал сделку выполненной. В то время пользователи были в неописуемом восторге от использования DEX, как если бы за этой идеей стояло будущее.

(Скриншот Counterwallet DEX)

DEX от Counterparty не смогла получить должного развития

На наш взгляд, DEX от Counterparty не добилась значительного успеха в силу пяти причин:

- Пользовательский опыт – Для пользователей опыт работы с данной DEX оказался не очень привлекательным, в частности из-за интервала целевого блока биткойнов в 10 минут, что подразумевало необходимость ждать несколько минут после совершения какого-либо действия, такого как например, отправка приказа, прежде чем он появится в книге заявок.

- Недостаток ликвидности – ликвидность на DEX была низкой, а для того, чтобы стать маркет-мейкером не было предусмотрено никаких особых стимулов. Кроме этого, «подгонка» приказов была трудоемким процессом, в результате чего маркет-мейкерам приходилось проводить сложные и высокорисковые внутрисетевые операции, чтобы поддерживать ликвидные рынки с узкими спредами. У маркет-мейкеров также существовал риск того, что майнеры опередят их в плане приказов. Большую часть времени на платформе ликвидность была катастрофически низкой.

- Масштабируемость – комиссии за операции с биткойнами становились весьма ощутимыми, особенно когда речь шла о крупных транзакциях Counterparty, которые либо были транзакциями с несколькими подписями, либо с последующим использованием OP_Return. Необходимость платить большую комиссию, что-то около доллара, например, просто за отправку приказа, наверняка оказалась для некоторых слишком ощутимой суммой.

- Отношение Биткоин-сообщества. Возможно, данный пункт был даже более важным, чем масштабируемость, так как речь шла о культурном восприятии. Некоторые участники Биткойн-сообщества не приветствовали подобный вид деятельности. Они считали Биткойн более серьезным «изобретением», чем «какие-то там токены», которые, по мнению многих, лишь могли увеличить затраты на валидацию, поднять комиссию за транзакции или привести к несогласованным стимулирующим мерам. На наш взгляд, именно подобное культурное восприятие, а не технические факторы, привели к тому, что деятельность по выпуску токенов и организации работы бирж DEX обратила свое внимание на Ethereum.

- Время – На тот момент времени экосистема была слишком маленькой и нишевой, и совсем не готовой к DEX-ам. Многие члены сообщества еще были заняты тем, что осваивали базовые концепции, такие как подтверждение транзакций.

Mastercoin в конечном итоге был переименован в Omni, и старый токен Mastercoin перестал использовался. Позже Omni выпустил криптовалюту USD Tether, которая, в конечном итоге, имела больший успех, а Counterparty потеряла свою актуальность. Учитывая актуальный успех Dex-ов на Ethereum и относительно более высокие комиссии на Ethereum, Omni вполне может задуматься о возможности организации Dex с ончейн-транзакциями Биткоина и торговлей USDT/BTC.

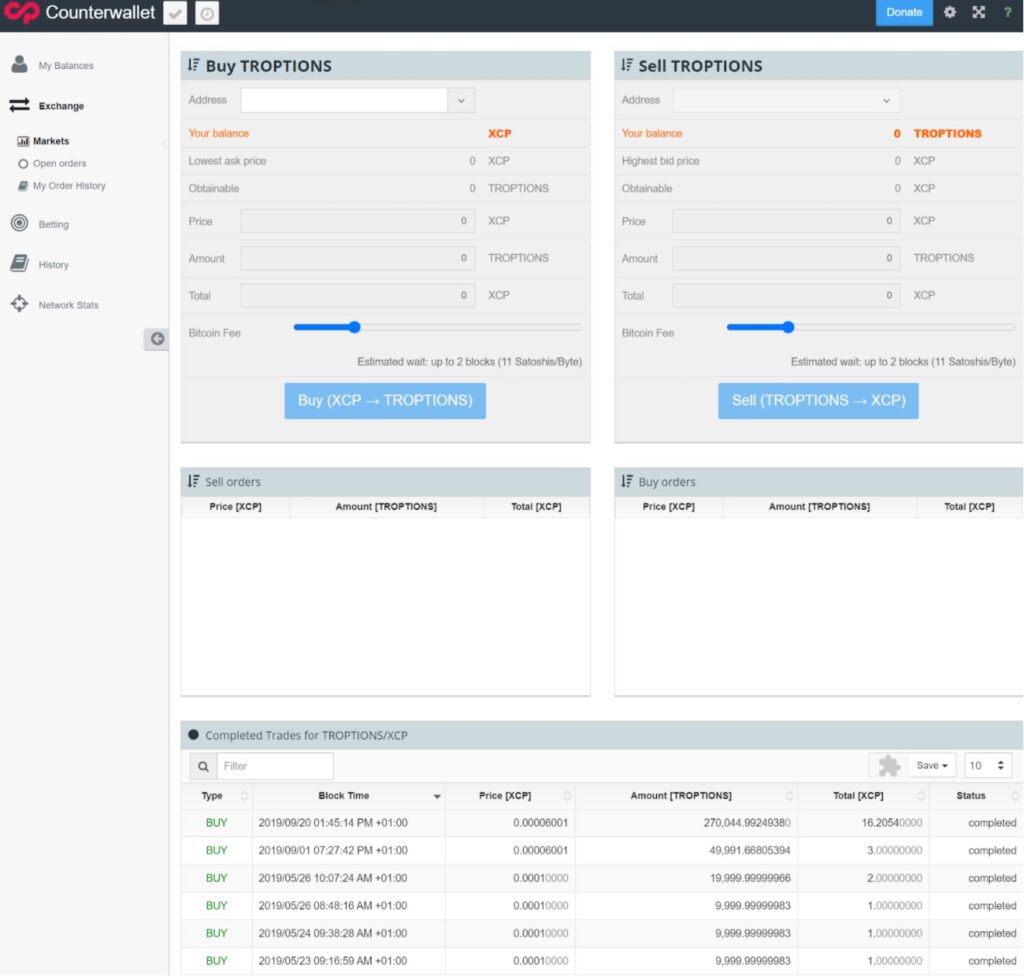

IDEX

Модель Counterparty была в некоторой степени повторена на Ethereum первым поколением Dex бирж Ethereum. Поскольку большинство альтернативных токенов по стоимости теперь существуют на Ethereum, а не на Bitcoin, у разработчиков не остается другого выбора, кроме как выбрать Ethereum в качестве платформы для Dex. Несмотря на это, ситуация сейчас неоднозначна, поскольку многие из популярных торговых пар на «Dex-ах» это такие токены, как, например, WBTC и USDT, монеты с централизованными хранителями, которые теоретически могут существовать на любой платформе. На наш взгляд, наиболее заметной и популярной децентрализованной биржей Ethereum является IDEX. Мы затрагивали эту тему в нашей январской статье 2019 года.

Как и в случае с Counterparty, заявки, предложения и отмены приказов отправлялись в блокчейн Ethereum, что привело к появлению централизованной книги приказов. Однако в целях решения многих проблем на пользовательском уровне, приказы сначала централизованно отправлялись на сервер IDEX, а затем IDEX добавляла свою подпись к транзакции перед передачей в сеть Ethereum. Это означало, что пользователям необходимо было довериться центральному учреждению, которое и определяло последовательность событий, при этом обмен по-прежнему оставался не-кустодиальным. На наш взгляд, это была скорее некустодиальная биржа, а не dex, несмотря на все, это было интересным достижением и неплохой бизнес-моделью. Подобным биржам также не удалось добиться значительных успехов на рынке, так как основная проблема заключалась в сложности создания ликвидности, отчасти из-за большого количества данных в цепочке, генерируемых потенциальными маркет-мейкерами.

Uniswap

Следующий протокол dex, который мы рассмотрим — это Uniswap, которому после многих лет проб и ошибок, наконец-то, удалось добиться феноменального успеха и значительного объема торгов.

Чтобы стать маркет-мейкером в Uniswap, необходимо «закрыть» токены в смарт-контракте Ethereum, при этом, для каждой торговой пары существует отдельный пул средств. Производители заинтересованы в том, чтобы пул ликвидности был разделен 50:50 между двумя токенами по стоимости монеты. Затем цена двух токенов может быть рассчитана путем деления количества каждого токена, заблокированного в пуле ликвидности. Например, если пул содержит 4000 USDT и 10 ETH, цена ETH может быть рассчитана как 4000/10 = $400. Иными словами, цена в 400 $ – это стоимость, по которой смарт-контракт позволяет обменивать ETH на доллары США или доллары США на ETH, по крайней мере, в небольших количествах.

Подобный гениальный, но достаточно простой механизм побуждает поставщиков ликвидности следить за тем, чтобы стоимость двух токенов в пуле ликвидности была представлена соотношением 50:50. Если рыночная цена одного из токенов изменяется и маркет-мейкеры не корректируют размеры пула ликвидности, трейдеры могут воспользоваться этим, купив токены по цене ниже рыночной. Вернемся к нашему предыдущему примеру, если цена ETH внезапно упадет до 200 долларов, трейдеры будут заинтересованы в использовании смарт-контракта для обмена ETH на USDT, тем самым уменьшив количество ETH в контракте и добавив больше USDT, до тех пор, пока соотношение 50:50 не будет достигнуто вновь.

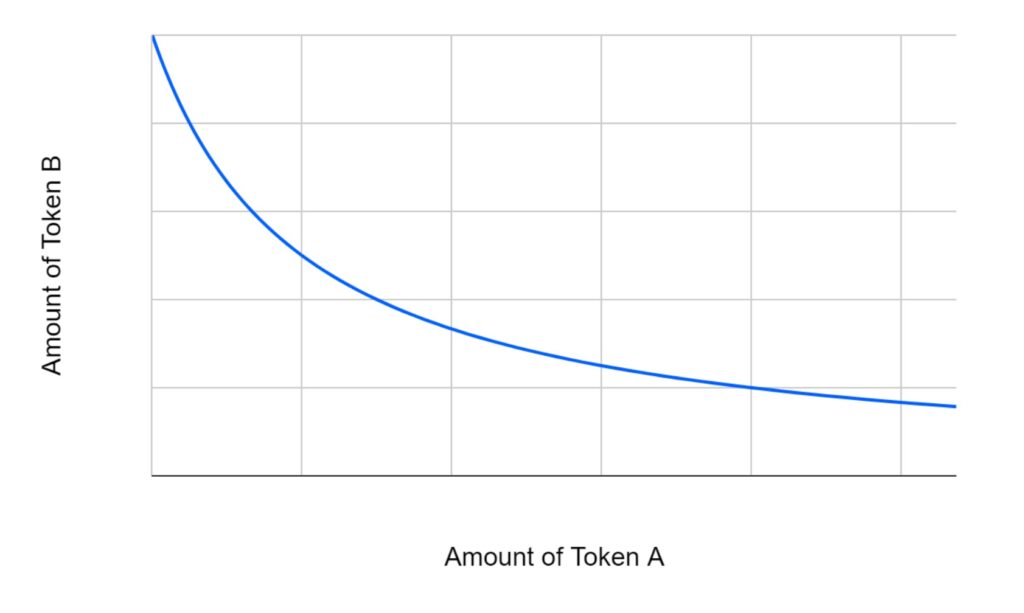

Описанный выше метод, в некоторой степени, неплохо работает, однако он должен решать проблему ликвидности, проскальзывания и крупных приказов. Основной принцип работы Uniswap, разработанный для решения проблемы с ликвидностью, связан с кривой y = 1/x и нахождением точки на линии, которая максимально увеличивает площадь под кривой. На осях x и y представлено количество токенов каждой монеты в пуле ликвидности соответственно. Сделки будут исполнены только в том случае, если после свопа площадь под кривой будет выше, чем площадь до свопа, включая уплату комиссии в размере 0,3%, которая также добавляется к пулу ликвидности.

Иллюстрация кривой цены Uniswap

Рассмотрим следующие два примера с тем же пулом ликвидности в 4000 USDT и 10 ETH, указанным выше:

| Пример 1: Покупка 1 ETH за USDT | Пример 2: Покупка 0.1 ETH за USDT |

| Предыдущая площадь под кривой: $4,000 * 10 ETH = 40,000 | Предыдущая площадь под кривой: $4,000 * 10 ETH = |

| Новая площадь под кривой: $4,445 * 9 ETH + 1 * 0.3% = 40,005 | Требуемая цена свопа: $410 Новая площадь под кривой: $4,041 * 9.9 ETH + 0.1 * 0.3% = 40,005 |

| Новая цена: 4,400/9 = $488.89 | Новая цена: 4,041/9.9 = $408.18 |

Согласно вышеприведенным сценариям, можно заметить, что чем выше объем торговли, тем большее проскальзывание грозит трейдеру. Система отметает идею книги приказов – существуют только два пула средств, и одного этого уже достаточно для торговли. Это делает создание рынка намного проще, чем постоянное использование блокчейна для корректировки приказов. В нормальных рыночных условиях, без резких колебаний цен, маркет-мейкеры могут просто предоставить пулу ликвидность, а также положиться на других поставщиков ликвидности для добавления и удаления токенов из пула, поэтому не всем маркет-мейкерам необходимо дополнять свои приказы, что значительно сокращает использование громоздкой и дорогой цепочки блоков. Такой «умный» механизм частично решил проблемы ликвидности и масштабируемости, упомянутые выше в отношении Counterparty, по крайней мере, в некоторой степени проблема удобства использования была частично решена за счет более быстрого целевого времени блока Ethereum, составляющего всего 15 секунд. Поэтому, на наш взгляд, Uniswap это сильный и инновационный протокол, можно сказать, что это настоящая децентрализованная биржа.

Копии Uniswap

До сентября 2020 года у Uniswap не было собственного токена. Вся торговая комиссия в размере 0,3% доставалась поставщикам ликвидности. Конечно, существует альтернативная модель, где, скажем, 0,25% комиссии идет поставщикам ликвидности, а 0,05% комиссии за торговлю идет держателям собственного токена своп-протокола. Этот токен также может быть выпущен частично на основании использования протокола, поэтому пользователи могут владеть токеном и быть еще больше заинтересованы в использовании протокола. Подобная модель стимулирования токенов оказалась популярной в defi, где токены выпускаются на основе определенного вида деятельности, а держателям токенов начисляют комиссионные. Несмотря на популярность данной модели, она имеет много общих характеристик со схемами Понци и создает чрезвычайно волатильные модели использования на многих смарт-контрактах Ethereum. Для многих подобных токенов характерны агрессивные графики первоначального выпуска, что может вызвать у некоторых сомнение в надежности этих бизнес-моделей и протоколов.

Отсутствие собственного токена Uniswap дало возможность для dex-копиям начать использовать методологию Uniswap с добавлением собственного токена. В перспективе этот собственный токен стимулировал бы пользователей к более широкому использованию протокола, который, мог бы получить долю рынка Uniswap. Пример такого протокола – SushiSwap

(Брендинг токена SushiSwap)

Токен Uniswap

По какой-то причине, зачастую подражатели выбирали названия, связанные с названиями блюд, что по-видимому, не могло не обратить на себя внимание команды Uniswap. В сентябре 2020 года они анонсировали и запустили собственный токен для протокола Uniswap под названием UNI. Выпуск токенов будет происходить в течение четырех лет, а общее количество токенов составит 1 миллиард единиц, при этом, около 150 миллионов токенов уже были выданы пользователям смарт-контракта. На данный момент держатели токенов UNI не получают экономических выгод, однако они могут проголосовать, чтобы обеспечить себе право получать комиссию за торговлю в будущем.

Команда Uniswap также выделила себе 21% от всего объема предложенных токенов. Это может стать проблемой, особенно в контексте dex. Суть dex заключается в сопротивлении цензуре. Например, можно создать биржу, не опасаясь репрессивных мер со стороны регулирующих органов или необходимости внедрения системы KYC. С помощью смарт-контракта Ethereum разработчики теоретически могут заблокировать контракт, так что изменения больше не будут возможны и, следовательно, биржа не будет подконтрольна никому и станет, по сути, децентрализованной биржей. Однако, если разработчики предоставили себе экономическую выгоду, выпустив токены для себя, регулирующие органы могут рассматривать этих людей как владельцев централизованных бирж, и потенциально предпринять в отношении них определенные меры.

Наша позиция, со времен Mastercoin в 2013 году, заключается в том, что выпуск токенов это хорошая идея, но выделение токенов членам команды или консультантам и организацией централизованного управления эмиссией, представляет собой существенную проблему и подвергает организацию регуляторным рискам. Хотя, возможно, наше мнение просто устарело и неуместно в сегодняшней обстановке. Даже если команда выделила себе токены, платформа, в целом, все равно сильно отличается от централизованной биржи. Во-первых, что очень важно, она не связана с хранением, а во-вторых, составные части системы обмена в некоторой степени разделены. Например, не требуется централизованная ИТ-инфраструктура. Хотя, как это часто бывает, большинство людей используют приложение Uniswap на веб-сайте, предположительно принадлежащем и контролируемом той же командой, которая выпустила себе токены, а не вручную взаимодействуют со смарт-контрактом. Возможно сделать Uniswap более устойчивым, если владение и контроль над этими различными компонентами, например токенами команды и приложением веб-сайта, диверсифицировать.

Недавный Defi бум

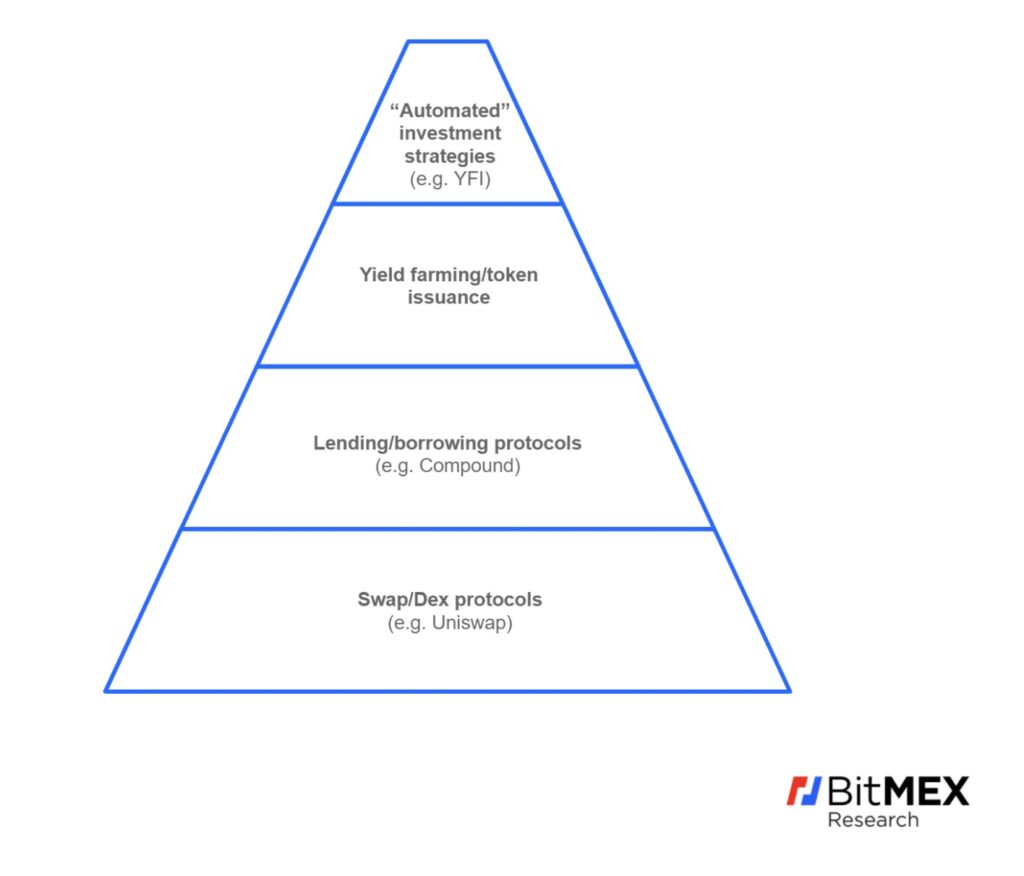

В последнее время defi демонстрирует феноменальный рост, и такие Dex-ы, как Uniswap, стали ключевой составляющей успеха defi. Uniswap, практически, можно рассматривать как базовый уровень defi. Недавний defi бум, конечно, был вызван в первую очередь желанием спекулировать и получать финансовую прибыль. Мы бы разделили движущие силы бума на четыре фазы, последние три из которых произошли очень быстро:

- Dex-ы (2018/2019) –Uniswap был запущен в конце 2018 года, на на протяжении следующих лет протокол медленно и стабильно рос, вплоть до 2020 года. Uniswap также позволил поставщикам ликвидности получать приличную финансовую прибыль, не принимая на себя кастодиального риска.

- Децентрализованный левередж за счет объединения различных протоколов (2020 г.) – Ключевым моментом стремительного роста популярности defi стал запуск протокола Compound. Эта система позволяет пользователям одалживать и занимать активы на Ethereum. На наш взгляд, такая популярность обязана появлению возможности сочетать заемные средства с децентрализованными биржами для увеличения кредитного плеча и спекуляции на изменениях цен. Например, можно одолжить ETH на Compound и занять Dai, затем использовать Uniswap, чтобы обменять Dai обратно на ETH, а затем снова одолжить ETH на Compound. Этот цикл можно повторять несколько раз. Таким образом, используется несколько протоколов defi для получения кредитного плеча и увеличения экпозиции к ETH. Хотя это действительно увеличивает риск в системе и может привести к массовым ликвидациям позиций, падению цен и серьезной перегрузке сети, кредитное плечо может быть законной составляющей финансовых рынков, и, на наш взгляд, не следует слишком строго судить подобную деятельность.

- Доходное фермерство на основе выпуска новых токенов (2020 г.) – Следующая волна внедрения, еще один уровень над dex-ами и протоколами кредитования, была вызвана подобными протоколами, создающими собственные токены и выдающими их пользователям платформ, предлагая гораздо более высокие ставки доходности за счет выпуска токенов, так называемое «доходное фермерство». Опять же, все жто было в первую очередь вызвано спекуляциями и возможностью получить финансовую прибыль за счет выращивания этих токенов. Этот этап в значительной степени зависел от роста цен на токены и может считаться неустойчивым.

- «Автоматизированные» инвестиционные стратегии (2020 г.) – последний уровень на вершине пирамиды defi, который мы классифицируем как «автоматизированные» инвестиционные стратегии для максимизации доходности. Создается структура типа инвестиционного фонда, которая может участвовать в многоуровневом доходном фермерстве, кредитовании, обмене и предоставлении ликвидности Dex-ам для получения финансовой прибыли. Для проведения подобного процесса выпускается еще один набор токенов. Ключевым примером здесь является YFI.

Уровни взаимосвязанной сложности Defi

Масштабируемость Ethereum и сетевые сборы

Такое спекулятивное безумие активности в сети Ethereum, в спешке с фермерством последних токенов, привело к резкому росту комиссий внутри сети. Цены на сетевые комиссии оказались крайне неэластичными, поскольку трейдеры, отчаявшиеся опередить своих коллег, оказались готовы платить высокую цену за подтверждение. Общие сетевые сборы Ethereum сейчас выше, чем у биткойна, а отдельные протоколы на основе Ethereum, такие как Uniswap, в некоторые периоды генерируют почти такую же комиссию за транзакции внутри сети, как и биткойн. Одновременно с ростом комиссионных сборов ухудшается и удобство использования сети, поскольку пользователям часто приходится долго ждать подтверждения. Транзакции также чаще стали «застревать» и требуют увеличения комиссии. Некоторые проекты даже стали отказываться от Ethereum из-за высоких ставок комиссии, которые приводят к тому, что их проект становится экономически нежизнеспособным.

Помимо высоких комиссий, операторы узлов Ethereum также изо всех сил пытаются оставаться на вершине. Даже с нашей высокопроизводительной машиной и 64 ГБ оперативной памяти, используя Geth, мы часто пытаемся дотянуться до вершины, на зачастую отстаем на 5 – 50 блоков. Ethereum работает на пределе с точки зрения затрат на валидацию и комиссий внутри сети. Конечно, Биткойну удалось избежать этой проблемы, поскольку многие в сообществе много лет назад признали, что никакой разумный размер блока не может считаться достаточно большим, и что данные в цепочке не могут эффективно масштабироваться и сохранять характеристики устойчивости к цензуре. Эти люди, несомненно, сейчас подумают:

Я же говорил…

Тем не менее, сообщество Ethereum с огромным успехом, которого добились defi, наверняка ни о чем не жалеет. Разница между двумя сообществами в первую очередь связана с культурой, при этом, каждое сообщество имеет очень разные временные горизонты и предпочитает разный компромисс между надежностью и экспериментированием.

Выводы

Uniswap – безусловно, интересное, гениальное и удачное изобретение. Конечно, для того чтобы оно стало намного более интересным, нужны полезные токены, родные для Ethereum, которые стоит продавать и в которые стоит инвестировать. На Ethereum существуют кастодиальные токены, представляющие USD или биткойны (такие как USDT, DAI и WBTC), однако, если активы контролируются централизованным хранителем, теряется большая часть преимуществ dex. С другой стороны, разделение биржи на отдельные компоненты, только один из которых является централизованным, может повысить устойчивость платформы, по крайней мере, в среднесрочной перспективе. Таким образом, даже если USDT и WBTC станут доминирующими токенами на децентрализованных биржах, не стоит забывать о defi, которые на наш взгляд, все еще могут быть интересными.

Что касается defi, то это очень сложная сеть взаимосвязанных протоколов и спекулятивное безумие, в первую очередь вызванное выпуском новых токенов, которое мы считаем неустойчивым. Эти финансовые инструменты во многом похожи на пузырь ICO 2017 года. Однако, по крайней мере, для нас, в отличии от настроений, характерных для периода пузыря ICO, кажется, что глубоко внутри всей этой сложной системы безумия и экспериментов может быть что-то гениальное и устойчивое, по крайней мере, в отношении нижних слоев defi пирамиды. Uniswap, возможно, до запуска своего токена, может быть лучшим примером этого.