原文: Waiting for Godot – BitMEX Blog

“Nothing happens.Nobody comes, nobody goes.It’s awful.(何も起こらない。誰も来ない。誰も出て行かない。最悪だ。)”

― サミュエル・ベケット『ゴドーを待ちながら』

仮想通貨市場は、その発端以来、さまざまなゴドーを待ち続けている。トレーダーにとってのゴドーとは、架空の機関投資家である。彼らが市場で大勝負をかけると、参加者は一生楽に暮らせるだけの大儲けをして、その一部でランボルギーニを購入する。彼らが市場に関与すれば、流動性は驚異的に改善し、市場は筋書き通りに「振る舞う」ようになる。

自分も含め仮想通貨批評家の多くは、2018年を機関投資家が大勝負に出る年と宣言した。新規マネーが殺到し、ビットコイン価格は1万ドルを突破。瞬く間に参加者を天界(ヴァルハラ)へ導いた。

北半球で夏が近づく中、機関投資家はこの新市場に実際に群がるだろうか。ゴールドマンとJPモルガンの仮想通貨取引デスクのニュース以外で、仮想通貨市場への機関投資家の興味を表象するのはどういった要因であろう。

最も有力なのが、CMEとCBOEビットコイン先物契約の取引高である。いずれの契約も米ドル建て証拠金で決済される。この契約を取引すれば、ビットコインにまったく手を触れずに、ビットコイン価格のポジションを取ることになる。BitMEXの契約の証拠金と決済はビットコイン建てである。つまり、取引するには、ビットコインを所有していなければならない。大半の機関投資家はビットコインという概念を好むが、実際に購入、保管、移転することに及び腰だ。

数値データ

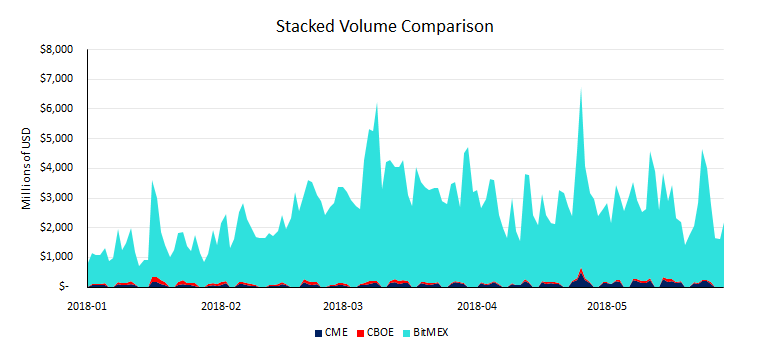

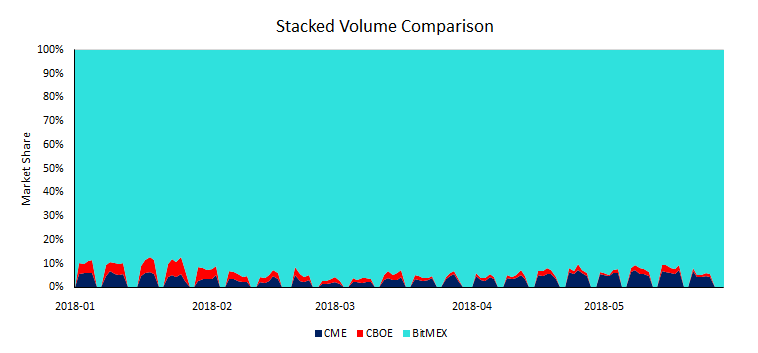

上のグラフでは、CME、CBOE、BitMEXでのビットコイン/米ドル契約の年初来取引高(米ドル建て)を示している。

最初のポイントは、BitMEXの市場シェアの大きさだ。BitMEXのリテール顧客基盤は、CMEとCBOEの機関投資家顧客基盤の数倍規模に及ぶ。BitMEXの大半のリテールトレーダーは、 CMEやCBOEへのアクセスを提供するブローカー付きのアカウントを開設するのが非常に困難である。最小の必須入金額が相対的に高いためだ。CMEとCBOEでは、レバレッジ率は低目で、想定元本は高目である。したがって、BitMEXの典型的顧客がアクセスを得たとしても、契約1枚でさえ取引できないだろう。

このグラフのデータからは、リテールトレーダーの資金フローが市場でなお圧倒的シェアを占めることが明確に読み取れる。ちなみに、Telegram、WeChat、Redditなどに常駐していれば、デリバティブ市場を中心とする急転が引き金となるスポット相場の動きについてユーザーが話しているのを聞くことになるだろう。OKExの金曜の決済が市場を完全な乱高下状態に陥らせたことは何度もある。BitMEX XBTUSDスワップでは大量の資金調達率の大量支払いが近づいており、これも取引行動を左右する。 一方で、CMEやCBOEの満期を受けた市場変動はほとんど耳にしない。

転換期

CMEとCBOEの取引高からは、機関投資家の消極的な関与がうかがえる。1~5月の前月比CAGR(年平均成長率)は3.94%にとどまる。ただし、この状況は変化が予想される。今後6~12か月にわたりが取引を活発化していく中、銀行は顧客が仮想通貨の洗礼を受ける手助けをし始めるだろう。銀行が取引デスクの開設を公表することでリスクを公に取り始めれば、銀行はあらゆる事業を生み出して、そのリスクを正当化するはずだ。最も取引が簡単な商品は、原資産を実際に保有する必要のない商品である。

新設の取引デスクが手っ取り早く成功を納めるには、CMEとCBOE上場先物でリスク商品の価格を提供することだ。顧客は仮想通貨を取引したくてうずうずしている。セルサイドのデスクは、2方向でクォートし、取引日内に取引所リスクを解消することになる。顧客は潤沢な流動性にすぐアクセスでき、銀行はそれなりの額の取引から、十分な売買スプレッドを稼ぐことができる。

取引高と建玉が増えるにつれ、米ドル決済とビットコイン決済の各デリバティブ市場の相互作用は、市場の収益構造の変化につながっていく。そうなる前に、興味のあるトレーダーに、the BitMEX vs. CME Futures Guideの一読をおすすめする。BitMEX商品の非線形的要素は事態を複雑にするものの、いずれ、収益につながる裁定取引やスプレッド取引が2つの市場を舞台に行われることだろう。