原文:BitMEX Insurance Fund: Your Questions Answered

この1週間、保険基金の役割と3月12日と13日のパフォーマンスについて、トレーダーから多くのご質問を頂きました。本最新版において、同基金の仕組みと、その使い途について詳しくご説明します。また、同基金の適切な規模をどのようにして算出するのか、なぜこの期間中に増加したのかなどのご質問にもお答えします。

保険基金の仕組みはどのようになっていますか?

本題に入る前に、市場が落ち着いた今、保険基金の役割を一定の文脈の中で理解することが重要です。3月12日と13日は、従来型の市場にとっても、仮想通貨市場にとっても、前代未聞の激しい変動に見舞われました。こうした状況において、同基金は、オートデレバレッジ(ADL)を防ぐことによって、最後の防衛線として機能しました。ADLとは、破産を防ぐために、清算されたポジションの相手方である収益性の高いトレーダーのポジション(契約における利益とレバレッジでランク付け)を自動的にデレバレッジすることです。

この仕組みは、トレーダーが、自分の口座に入金した証拠金以上の損失を被る可能性がある従来の取引所とは異なります。従来の取引所は、このような事態が生じると、クリアリングハウスとそのメンバーが抱えるすべての信用リスクによる損失を回収します。その方法のどこが良くないのかということについては、2018年のヨーロッパの事例をご覧ください。

これとは対照的に、BitMEXでは、トレーダーは負けても、入金した証拠金以上の借金を背負うことはありません。保険基金があるため、負けたトレーダーの損失が限定される一方で、勝った場合の収益には上限がなく、収益性の高いトレーダーは、予想した利益を受け取れる可能性が高いということを保証することができます。

では、保険基金がしないことは何ですか?

- BitMEXのランニングコストを補償したり、BitMEXの利益に貢献することはありません。

- 口座残高がマイナスになってしまったトレーダーに対して、支払いを要求しません。

- 市場に影響を与える目的で、意図的に、またはその他のかたちで、利用されることはありません。

保険基金は、ADLを防ぐための最後の防衛線として機能するために存在します。3月12日と13日には、極端な市場の動きが見られたにも拘わらず、ADLを完全に防止することができました。

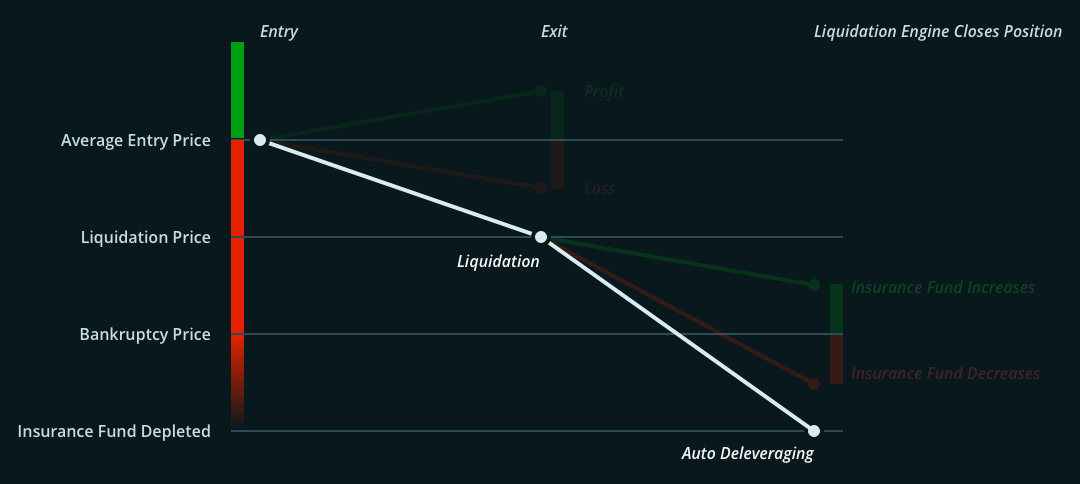

以下の図表1は、通常の取引によって利益または損失が発生した場合を示しています。説明のために、破産価格から始めて、次に損失について説明します。

図1.トレーダーは、ポジションを通常通り終了し、利益または損失が生じます

図1.トレーダーは、ポジションを通常通り終了し、利益または損失が生じます

用語

以下の用語を理解することが重要です。

- 破産価格: ポジションにエクイティが残らない価格(投入した証拠金はすべて枯渇)

- 清算価格: ポジションに少額のエクイティが残る価格(維持証拠金のみが残る)。この時点で、清算エンジンがそのポジションを引き継ぐ

XBTUSDでレバレッジ100倍のロング取引を行なった場合:

| エントリー価格 | 清算価格 | 破産価格 |

| 6,000 | 5,970 | 5,940 |

破産価格

トレーダーは注文を行い、取引を実行し、ポジションに対する証拠金を入金し、その証拠金を再割り当てすることができます。各ポジションには、配分された証拠金に基づいて計算された破産価格があります。これは、ポジションの未実現損失 (マーク価格(公正価格)を使用して算出)が、入金したすべての証拠金と等しくなる価格です。

トレーダーが100倍のレバレッジを使用して6,000でXBTUSDを購入した場合、必要な当初証拠金は合計価値の1%であり、価格が1%下落して5,940となった場合、トレーダーのポジションは破産します。これが破産価格です。

トレーダーの利益とポジションが安全であるためには、取引所は支払能力を確保しておかなければなりません。この場合、ポジションは、破産価格以上でクローズする必要があります。しかし、市場の状況の変化によっては、必要な価格とその規模に合致するビッドやオファーが必ずしもあるとは限らないため、非常に少額のポジションであっても、有利な価格での実行は保証できません。

上の例において、ポジションが最終的に5,900で閉じられたとします。この場合、トレーダーは、入金した証拠金を上回る損失を被ることになります。従来の市場では、取引所が実際に参加者に証拠金を上回る金を要求し、それを支払うことができない場合は、その参加者の信用リスクをマークします。

清算価格

破産価格でクローズした場合に被る損失からトレーダーを保護するために、トレーダーは維持証拠金(証拠金割当に含まれる)も入金します。清算価格とは、未実現損失と入金した証拠金の差額が維持証拠金と等しくなるような価格です。

XBTUSDを6,000(破産価格5,940)で購入するトレーダーの場合、必要な維持証拠金は0.50%です。価格が 5,970まで低下した場合、残りの証拠金は維持証拠金と等しくなります。

マーク価格が清算価格を突破した場合は、トレーダーのポジションは清算され、その維持証拠金は、BitMEXの清算エンジンによって引き継がれます。

清算エンジン

ここで、清算エンジンは、可能な限り清算を防止する試みであることに留意する必要があります。これは、清算が行われる前に注文をキャンセルすることによって、維持証拠金所要額を減らそうとすることによって可能となります。また、より大きなポジションの場合、トレーダーは、リスクリミットを低下させること(部分的な清算)が可能となります。

BitMEX取引所は、保険基金から引き出された証拠金を計上することによって、清算されたポジションを集約します。ここでは、清算エンジンが、5つの基準に従って各契約を取引するようにプログラムされています。その基準とは、以下の通りです。

- 削減のみ: 清算エンジンによって執行された取引は、清算によって取得されたグロスポジションを削減することができるだけです。

- ベストプライス: 取引は、保険基金の規模を維持するために、可能な限り最良の価格(ロングの場合は最高価格、ショートの場合は最低価格)で、集約された清算ポジションを削減または終了する必要があります。

- 限定的残高:未実現損失は、保険基金からその契約のために利用可能となった残高を超えることはできません(ADLは避けなければなりません)。

- 高速執行: 取引は、ポジションを終了する際、価格が不利な方向に動くリスクを軽減するため、集約された清算ポジションをできる限り速やかに終了しなければなりません。

- 限定的影響: 取引は、市場への影響を最小限に抑えるようにしなければなりません。

これらの基準の1つだけを満たすのはさほど難しいことではないかもしれませんが、これらすべてを満たそうとすれば、多くの外部要因を含む複雑な最適化問題に直面します。これらの基準の成否は、他のトレーダーの行動に大きく依存します。

たとえば、米連邦準備制度理事会(FRB)が、保有している金をすべて同時に(4.「高速実行」)、現在の市場価格(2.「最高価格」)で売ろうとした場合に、金の価格に何が起こるかを想像してみてください(5.「限定的影響」)。一方、清算エンジンの取引プログラムパラメータは、これらの基準のバランスをとるために、こうした外部要因にも順応することができます。

流動性が深く、レンジ内取引で、価格の動きが鈍く、オーダーブックがすぐに補充される場合は、清算エンジンの仕事が容易になります。一方、取引に方向性があり、価格の動きが速く、流動性が薄く、オーダーブックがゆっくりと補充される場合、その仕事はより困難になります。

最後の防衛線

清算エンジンは、困難な状況において、これらの取引基準のすべてを満たすことはできません。また損失も出しますが、比較的容易な状況では、状況を緩和するよう、より効率的に機能することができます。

上記のトレーダーが、5,970で清算されたとしましょう。清算エンジンがポジションを引き継ぎ、現在XBTUSDを5,940の破産価格で100契約のロングポジションを保有しているとします。

清算エンジンは、平均価格5,900で、そのポジションを市場でどうにか売れたとしても、1契約あたり40ドルを失うことになり、破産を避けるため、保険基金を利用します。しかし、状況によっては、清算エンジンは、利益を出してポジションを閉じることもできるのです。

動きの鈍い市場で販売し、平均価格5,955でポジションを閉じ、1契約あたり15ドルの儲けになったとしましょう。この場合、下の図に示すように、その利益は保険基金に追加され、将来の清算のための資金となるのです。

図2.トレーダーのポジションが清算され、清算エンジンによって引き継がれることによって、保険基金の増加または減少が生じます

図2.トレーダーのポジションが清算され、清算エンジンによって引き継がれることによって、保険基金の増加または減少が生じます

保険基金は、清算エンジンが引き継いだポジションを閉じるために利用できる証拠金です。与えられた契約に対する清算エンジンの未実現損失が、その契約に割り当てられた保険基金残高よりも大きい場合、清算エンジンは自らの破産価格に達し、取引できなくなります。この時点で、市場の完全性を保護するために残された唯一のメカニズムは、ADLです。収益力のあるトレーダーが、収益性とレバレッジによってランク付けされ、清算エンジンを相手としていたポジションは強制的に閉じられます。

図3.清算エンジンは、清算エンジンの破産価格を超えるポジションをクローズすることができなくなり、その結果、収益性の高いポジションの自動デレバレッジが発生します

図3.清算エンジンは、清算エンジンの破産価格を超えるポジションをクローズすることができなくなり、その結果、収益性の高いポジションの自動デレバレッジが発生します

保険金残高が大きければ大きいほど、また清算エンジンのポジションが小さければ小さいほど、清算エンジンの破産価格は、ポジションの取得価格から遠くなり、ADLの可能性は低くなります。保険基金は、トレーダーとADLの間の緩衝材として機能します。保険基金が大きければ大きいほど、ADL が発生する可能性は低くなるのです。

BitMEXは、保険基金に適した規模をどのようにして算出していますか?

私たちは、以下の3点に基づいて、保険基金の規模を算出しています。

- オープンインタレストとボラティリティの推移

- オープンポジションの清算価格と破産価格

- 様々な市場条件におけるポジションをクローズするためのコスト

BitMEXには、過去のデータを分析し、極端な価格の動きをモデル化し、様々な維持証拠金で実験を行い、将来のオープンインタレストやオーダーブックの形状、深さ、行動の変化を予測するチームがあります。事実上、予測不可能なことを予測するのが彼らの仕事です。ほかのエンジニアリングプロジェクトと同様、最悪の日が何日か続くような最悪の状況でも、保険基金の補償力が保持できるようにするため、私たちは、安全を期す慎重なスタンスで行動します。

3月12日と13日は、1日で8,000ドルから4,000ドルまで価格が下落したため、このたった1日の事例を最悪の事例として利用することができます。このとき、保険基金は枯渇しませんでしたが(正確なパフォーマンスについては、以下のチャート4と5をご参照ください)、この動きの最中に、流動性は大幅に減少しました。もし翌日も同様の動きが続いていたら、同基金は限界に達したでしょうが、同基金の規模と基金が作り出したトレーダーの自信によって、最終的には生き残った可能性が高いのです。仮想通貨業界における他の保険基金の規模は、このような状況で生き残れるほどのものではありません。このようなシナリオ下では、他のすべての主要仮想通貨のデリバティブプラットフォームで、大規模な損失回復イベントが発生する可能性があります。

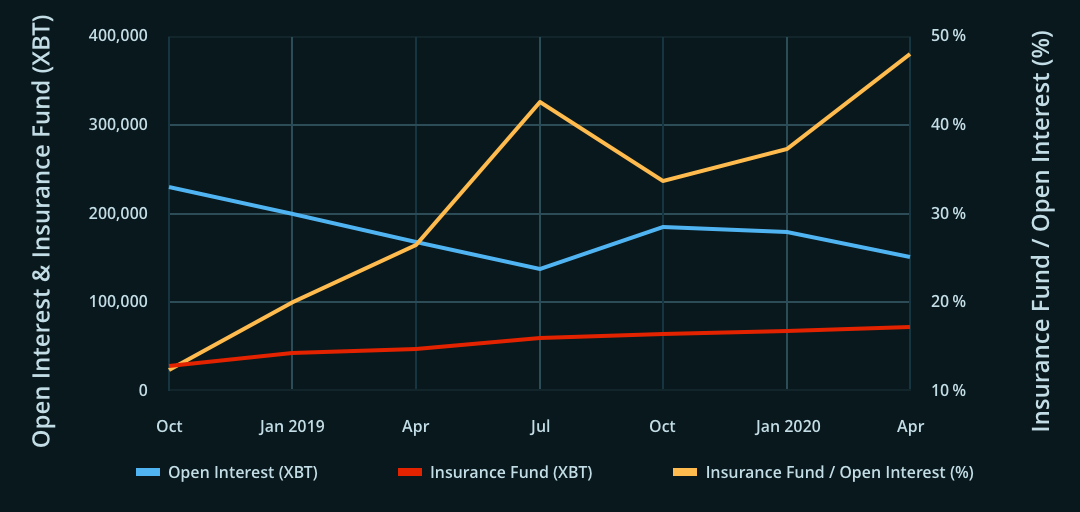

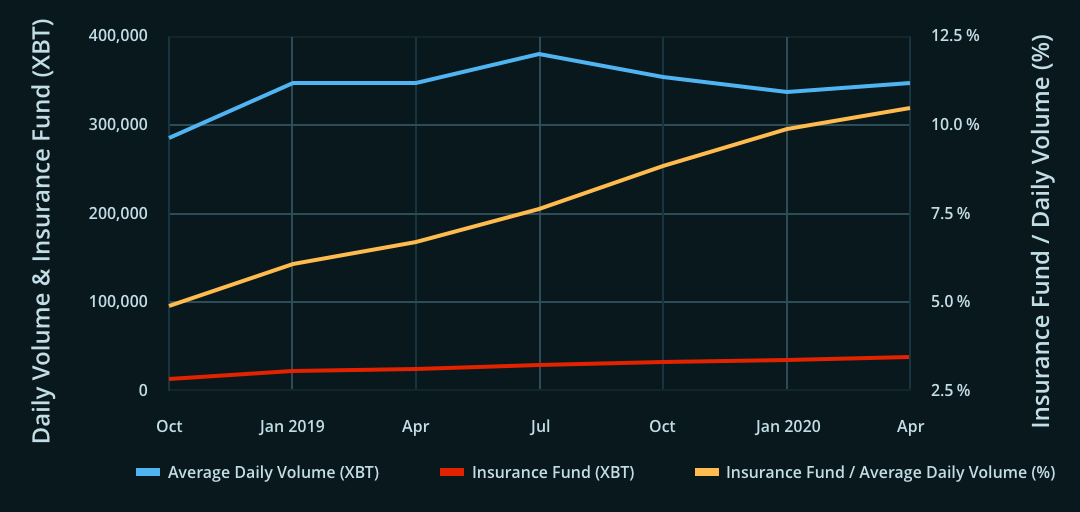

同保険基金は、プラットフォーム上のすべての残高と同様、XBT建てであり、過去18ヶ月間は徐々に増大しています。現在は約34,678 XBTに達しています(2020年3月19日のデイリースナップショット現在)。2018年10月以降、同保険基金残高は、対オープンインタレスト比率で12%から47%に、対1日あたり平均額(「ADV」)比率は5%から10%に上昇しています。

|

|

| 図4.BitMEX保険基金vsオープンインタレスト | 図5.BitMEX保険基金 vs ADV |

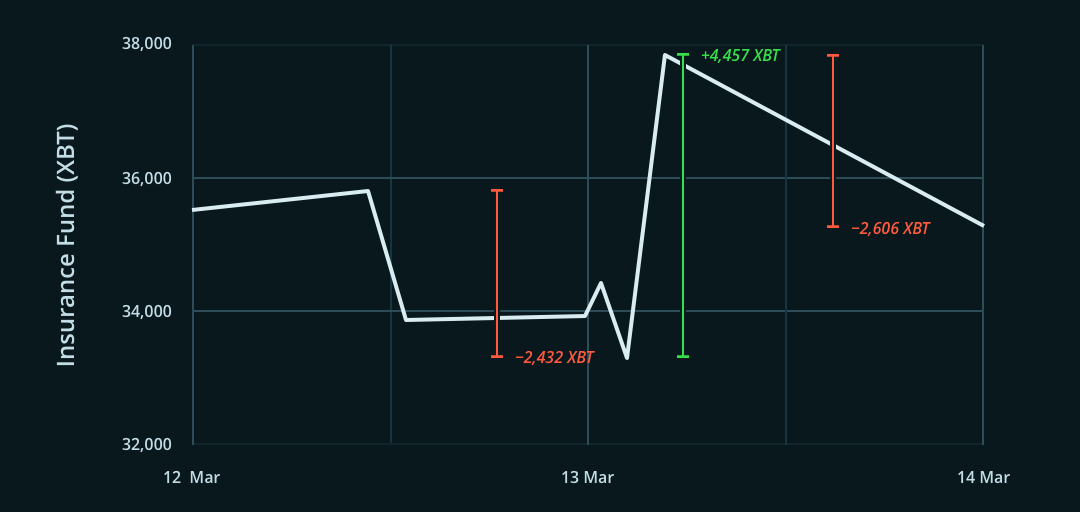

同基金の成長軌道は2020年に入っても続いており、図6で見られる通り、1月19日と3月13日にはドローダウンが生じました。

|

|

| 図 6.2020年のBitMEX保険基金残高(スケールが調整されていることに注意) | 図 7.BitMEX の2020年3月11日~14日の保険基金残高(日付スタンプ00:00 協定世界時) |

図7は、保険基金の日中残高を示したものです。スナップショットは毎日 13:01(協定世界時)に公開されます。

通常の取引日には、保険基金は成長軌道に乗っている必要があります。これにより、清算エンジンが非常に困難な状況に直面した際に、ADLを引き起こすことなく、清算されたポジションをすべて終了するのに十分な準備金が確保されるのです。

堅牢で健全な保険基金を保持することは非常に重要です。私たちは日々の保険基金の合計をデータポイントとして公開していますが、最も重要なことは、保険基金が1日の終わりにいくらになったかではなく、その日の最低額がいくらだったかということです。保険基金の割り当てがゼロに達した場合、ADLがその契約に対して有効になり、収益力のあるトレーダーのポジションは強制的に減らされます。前述のとおり、ADLは極めて望ましくない事態です。多くのトレーダーは、様々な商品や取引所で戦略を実行しており、強制的なクロージングには非常にコストがかかるため、そうした事態を可能な限り避けようとします。

清算エンジンと保険基金は3月12日と13日にどのように機能しましたか?

3月12日と13日の市場の動きは極端でした。大量の清算が行われ、清算エンジンはXBTUSDに対する大規模な集約ロングポジションを閉じました。

ロングポジションが増大し、ポジションを保持する時間が長くなるにつれて、取引アルゴリズムは、徐々にアグレッシブな(低い)価格で、このポジションを市場に放出するようになりました。この間、清算エンジンの取引活動によって、大きな損失が発生し、保険基金の大幅な減少というかたちになって現われました。3月13日の最大のドローダウンは2,606 XBTでした。この期間中、清算エンジンがまだ終了していない清算ポジションが抱える最大未実現損失は、5,652 XBTに達しました。

したがって、十分な流動性(当時、即時には利用できなかった)があると仮定して、清算エンジンアルゴリズムが、オープンポジションをマーク価格でクローズすることを選択した場合、最大の合計ドローダウン(3月12日の最高残高からのドローダウン)は8,482XBTになっていたでしょう。清算エンジンが、徐々に平均エントリー価格を上回る価格でポジションを終了するようになるにつれ、保険基金は、4,457 XBT増加しました。同日、その後に行なわれたポジション終了によって発生した損失により、保険基金は2,606 XBT減少しましたが、その前のピーク残高は、37,836 XBTにまで達しました。

最後の防衛線としての保険基金の残高は、大きければ大きいほど(清算エンジンのポジションは小さければ小さいほど)、清算エンジンの破産価格は、ポジションの取得価格から遠ざかります。このため、プラットフォーム上でのADLを避けるためには、同基金が日中の衝撃を吸収するのに十分な規模であることが重要です。リスク軽減にとって最も重要な数値は、取引日終了時点の残高ではなく、同基金が到達した最低残高なのです。

BitMEXコミュニティから得られるフィードバックは、私たちにとって非常に重要です。また、保険基金の役割と3月12日と13日のイベント中にどのようなことが行なわれたかということに関するこの説明が、皆様のお役に立つことを願っています。いつも通り、ご不明な点がございましたら、サポートチームまでお問い合わせください。

さらに詳しくお読みになりたい方は、2019年2月のブログをご参照ください。保険基金が必要な理由と運営方法について述べています。