Автор – Артур Хейс, сооснователь и президент BitMEX

Американский доллар – крупнейший шиткоин в мире. Однако все активы оцениваются по отношению именно к нему, и криптовалюты — не исключение. Пожалуй, биткоин/доллар — самая важная валютная пара во вселенной криптоактивов.

Так же обстоит ситуация и с альткоинами: в самые в активные пары также входит доллар США. Если перевести наши обратные деривативы в плоскость пары альткоин/доллар, мы должны будем принимать в качестве залогового обеспечения соответствующий альткоин. Следующий натуральный альткоин, который может принять BitMEX, — это эфир. Но в соответствии с нашим мультисигным (требующим подтверждения нескольких лиц) процессом безопасности нам необходимо использовать/кодировать мультисигный контракт по Ethereum.

К сожалению, по причине многочисленных злоупотреблений популярными мультисигными смарт-контрактами Ethereum мы никогда не хранили эфир. Первое и главное правило криптовалютной платформы — не потерять криптовалюту. Мы должны принять все возможные меры для ограничения наших рисков. Поэтому использование эфира в качестве обеспечения при текущем состоянии протокола — не вариант.

Учитывая эти ограничения, мы не можем запустить маржированный обратный контракт ETHUSD. Обратный контракт — это контракт, в котором маржа и валюта PNL выражены во внутренней валюте (ETH), котируемая валюта выражается в иностранной валюте (USD), а сумма контракта — это номинальная сумма иностранной валюты (USD).

Пример обратного контракта: бессрочный контракт XBT/USD

Валюта маржи: XBT (биткоин) Валюта котировки: USD Сумма контракта: $1

Чтобы предложить трейдерам возможность заработать на ETH/USD и при этом использовать биткоин в качестве маржи и валюты PNL, необходим производный контракт типа «кванто».

Из Википедии:

Кванто — это тип производного финансового инструмента, базовый актив которого выражается в одной валюте, но сам инструмент погашается в другой валюте по определенному курсу. Такие продукты привлекательны для спекулянтов и инвесторов, желающих заработать на движениях иностранного актива, но при этом избежать соответствующего риска обменного курса.

Контракты кванто — экзотические деривативы, цена которых может меняться нелинейно относительно цены базового актива. Однако они очень выгодны для спекулянтов и хеджеров, которым нужна ликвидность, так как дают возможность внести маржу в удобной для трейдера валюте. Занимаясь в свое время торговлей производными Delta One, я обычно торговал производными долларовыми контрактами кванто, чтобы заработать на валютных фьючерсных контрактах в странах, ограничивающих торговые возможности иностранцев (например, в Индии и на Тайване).

Недавно запущенный BitMEX бессрочный контракт ETHUSD представляет собой производный контракт кванто. Выплата по контракту составляет 0,000001 XBT за 1 доллар США. Это означает, что биткоиновый коэффициент остается неизменным независимо от номинальной цены ETH в долларах США. Этот контракт отлично подходит для спекулянтов, так как прибыль в биткоинах изменяется линейно по отношению к цене ETHUSD. Немного сложнее обстоит ситуация для тех, кто использует контракт для хеджирования кросса ETH/USD, и маркет-мейкеров. Механизм хеджирования и маркет-мейкинга будет подробно объяснен далее.

Рассчитанный пример контракта кванто: таблица

Мы составили электронную таблицу, которую пользователи могут загрузить, чтобы изучить некоторые приведенные ниже варианты использования контракта. Таблицу можно загрузить здесь.

Контракт кванто для спекулянтов

Главное для спекулянтов — возможность заработать на движении актива. Каким образом они получают эту возможность, а также цена входа и выхода вторичны. Если BitMEX удастся создать ликвидный рынок для производных биткоиновых контрактов кванто, спекулянты потянутся к нам безудержным потоком.

Как мы уже объясняли ранее в статье «Почему стоит выбрать контракт кванто?», чтобы BitMEX мог предложить возможность заработать на движении ETH/USD, нам необходимо использовать в контракте кванто биткоин. В этой статье будут рассмотрены вопросы, волнующие спекулянтов.

Во всех приведенных ниже примерах используются следующие исходные данные:

Контракт: ETHUSD

Коэффициент: 0,000001 XBT на 1 USD

Кол-во контрактов: 10000

Сумма контракта

Самым важным для спекулянта аспектом является прибыль, т.е. сумма выплаты по контракту. Поскольку мы спекулируем на цене ETH/USD, в идеале сумма контракта в биткоинах должна возрастать и уменьшаться в линейной зависимости от цены ETH/USD.

Я предполагаю, что спекулянт считает прибыль в биткоинах (XBT). Поэтому стоимость биткоинов в долларах США при определенной цене ETH/USD не имеет значения. Проще говоря, спекулянт хочет использовать биткоин как маржу, чтобы получить больше биткоинов.

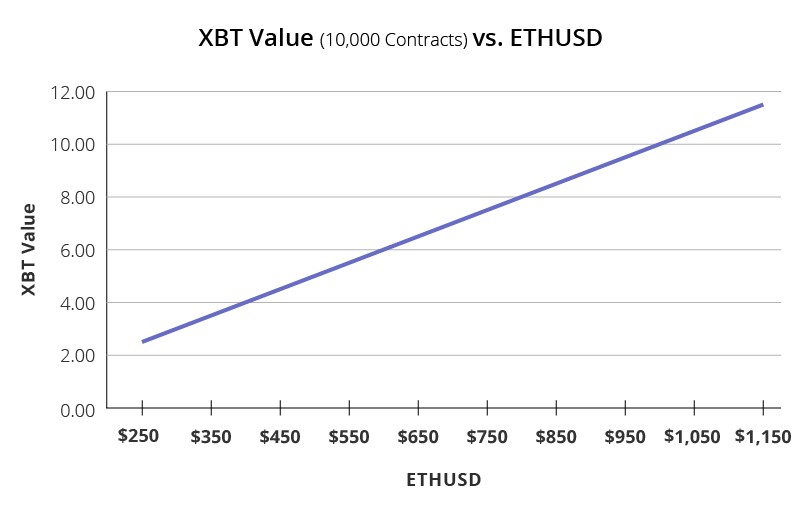

На графике выше показано, что при разных суммах ETHUSD сумма позиции в XBT изменяется линейно. Это именно то, что нужно спекулянту.

Сумма в XBT = цена ETHUSD * коэффициент * кол-во контрактов

Расчет маржи

Как рассчитывается сумма маржи в биткоинах? Первоначальная маржа по контракту ETHUSD составляет 2%, что соответствует кредитному плечу 50x.

Первоначальная маржа (IM) = 2% * сумма в XBT

Если вы открываете сделку при цене ETHUSD $500, первоначальная требуемая маржа составляет:

IM = 2% * $500 * 0,000001 XBT * 10 000 = 0,10 XBT

Еще один важный аспект — цена ликвидации. Она определяется величиной поддерживающей маржи (маржи обслуживания). Поддерживающая маржа по контракту ETHUSD составляет 1%. Если цена ETH/USD на спотовом рынке снизится на 1%, ваша позиция будет ликвидирована.

Расчет прибыли и убытков (PNL)

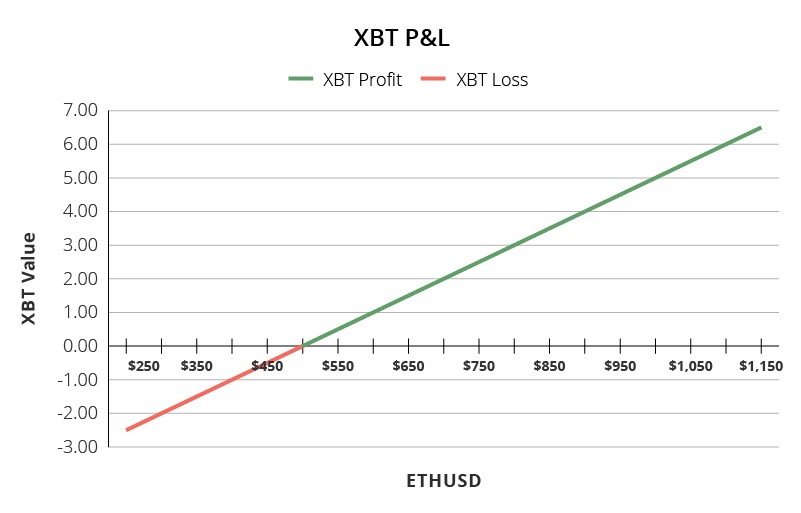

Показатель PNL выражается в биткоинах и изменяется линейно по отношению к цене контракта ETHUSD. Если цена контракта вырастет на 1%, PNL в биткоинах также вырастет на 1%. Это наглядно показано на графике выше.

PNL (XBT) = (цена выхода ETHUSD – цена вход ETHUSD) * коэффициент * кол-во контрактов

В примере выше, если цена контракта ETHUSD вырастет с $500 до $600, PNL (в XBT) будет следующим:

PNL (XBT) = ($600 – $500) * 0,000001 XBT * 10 000 = 1 XBT

Количество контрактов

Чтобы получить определенную сумму позиции в биткоинах, необходимо произвести некоторые расчеты.

Ниже описано, как рассчитать количество контрактов, необходимых для получения условной суммы позиции в биткоинах.

Кол-во контрактов = условная сумма в XBT/ [цена ETHUSD * коэффициент]

Если вы хотите открыть позицию на 100 XBT, вам нужно приобрести столько контрактов ETHUSD:

Кол-во контрактов = 100 XBT / [$500 * 0,000001 XBT] = 200 000 контрактов

Структура контракта кванто удовлетворяет требования биткоинового спекулянта. Его основные компоненты, важные для всех спекулянтов, линейно зависят от цены ETH/USD. Относительно высокая или низкая цена контракта в сравнении с базовым активом не является серьезной проблемой, если контракт ликвиден.

Факторы, определяющие, торгуется ли контракт с премией или дисконтом, будут рассмотрены в следующей части. Эти факторы в значительной степени зависят от методов хеджирования производного контракта кванто. При хеджировании контракта важна нелинейная зависимость.

Хеджирование бессрочного контракта кванто

Хеджирование бессрочного контракта кванто — не такая уж простая задача. Дело усложняет необходимость корреляции риска по двум криптоактивам. Мы начнем с чисто теоретического анализа и перейдем к более общей формуле.

Исходные данные:

Символ: ETHUSD

Коэффициент: 0,000001 XBT

Цена контракта ETHUSD: $500

.BETH (индекс спотовой цены ETH/USD): $500

.BXBT (индекс спотовой цены XBT/USD): $10000

Сценарий 1: короткая позиция по ETHUSD и хеджирование

У вас есть 100 000 контрактов ETHUSD.

Прежде всего, рассчитаем ваш текущий риск по каждой валюте:

Сумма позиции в XBT = $500 * 0,000001 XBT * -100 000 = -50 XBT

Сумма позиции в ETH = сумма в XBT/ [.BETH / .BXBT] = -1 000 ETH

Затем вы хеджируете риск по ETH/USD, купив 1 000 ETH по спотовой цене. Предположим, что сумма покупки равна текущему ценовому индексу .BETH.

Вы хеджировали риск по базовой валюте. На этом этапе ваш риск полностью хеджирован. Однако при изменении цены ETHUSD ваш PNL по ETHUSD будет выражен в XBT, в то время как PNL по хедж-позиции в ETH будет выражен в USD.

Рассмотрим два крайних примера.

Пример 1: индекс .BETH растет, индекс .BXBT падает

.BETH и ETHUSD повышаются до $750

.BXBT падает до $5000

PNL по ETHUSD = (цена выхода ETHUSD – цена входа ETHUSD) * коэффициент * кол-во контрактов = -25 XBT, сумма в USD: -$125 000

PNL по спот ETH (в USD) = (цена выхода .BETH – цена входа .BETH) * кол-во ETH = $250 000

Чистый PNL (в USD) = PNL по ETHUSD (в XBT) в USD + PNL по спот ETH (в USD) = +$125 000

В этом примере корреляция стоимости XBT и ETH в долларах составляет -1. Валюты двигались в идеальной отрицательной корреляции, и вы получили прибыль.

Пример 2: индекс .BETH растет, но индекс .BXBT также растет

.BETH и ETHUSD повышаются $750

.BXBT повышается до $15 000

PNL по ETHUSD = -25 XBT, сумма в USD: -$375 000

PNL по спот ETH (в USD) = $250,000

Чистый PNL (в USD) = -$125 000

В этом примере корреляция стоимости XBT и ETH в долларах составляет +1. Валюты двигались в идеальной положительной корреляции, и вы понесли убытки.

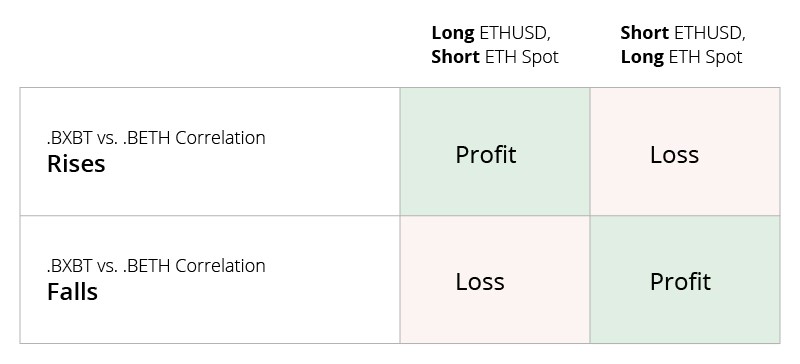

Короткая позиция по ETHUSD + хедж-позиция были прибыльными, когда корреляция была отрицательной, но стали убыточными, когда корреляция выросла. По причине нейтрального базиса ETHUSD/.BETH цена входа предполагает нулевую корреляцию между ценой двух криптовалют.

Сценарий 2: длинная позиция по ETHUSD и хеджирование

У вас есть 100 000 контрактов ETHUSD.

Прежде всего, рассчитаем ваш текущий риск по каждой валюте:

Сумма позиции в XBT = $500 * 0,000001 XBT * 100 000 = 50 XBT

Сумма позиции в ETH = сумма в XBT / [.BETH / .BXBT] = 1000 ETH

Затем вы хеджируете риск по ETH/USD, продав 1000 ETH по спотовой цене. Предположим, что сумма покупки равна текущему ценовому индексу .BETH, а стоимость заимствования ETH для этой короткой позиции равна нулю.

Вы хеджировали риск по базовой валюте. На этом этапе ваш риск полностью хеджирован. Однако при изменении цены ETHUSD ваш PNL по ETHUSD будет выражен в XBT, в то время как PNL по хедж-позиции в ETH будет выражен в USD.

Рассмотрим два крайних примера.

Пример 1: индекс .BETH растет, индекс .BXBT падает

.BETH и ETHUSD повышаются до $750

.BXBT падает до $5000

PNL по ETHUSD = 25 XBT, сумма в USD: $125 000

PNL по спот ETH (в USD) = -$250 000

Чистый PNL (в USD) = -$125 000

В этом примере корреляция стоимости XBT и ETH в долларах составляет -1. Валюты двигались в идеальной отрицательной корреляции, и вы понесли убытки.

ETHUSD PNL = 25 XBT, USD Value $125,000

ETH Spot USD PNL = -$250 000

Net USD PNL = -$125,000

Пример 2: индекс .BETH растет, но индекс .BXBT также растет

.BETH и ETHUSD повышаются $750

.BXBT повышается до $15 000

PNL по ETHUSD = 25 XBT, сумма в USD: $375 000

PNL по спот ETH (в USD) = -$250 000

Чистый PNL (в USD) = $125 000

В этом примере корреляция стоимости XBT и ETH в долларах составляет +1. Валюты двигались в идеальной положительной корреляции, и вы получили прибыль.

Короткая позиция по ETHUSD + хедж-позиция были прибыльными, когда корреляция была положительной, но стали убыточными, когда корреляция упала. По причине нейтрального базиса ETHUSD/.BETH цена входа предполагает нулевую корреляцию между ценой двух криптовалют.

В таблице ниже подытожены эти два сценария.

Временной горизонт

Корреляция между XBT и ETH нестатична. Чем дольше вы держите хедж-позицию, тем выше вероятность того, что режим корреляции, ожидаемый на основе динамики в недавнем прошлом, изменится.

В отличие от фьючерсного контракта, контракт ETHUSD не имеет срока экспирации. Поэтому ваш риск по контракту кванто зависит от временного горизонта. Для маркет-мейкеров, открывающих позиции на короткое время, кванто-эффект ничтожно мал. В случае же маркет-мейкеров-спекулянтов, открывающих позиции на длительное время с целью получения финансирования, кванто-эффект может полностью уничтожить PNL.

Ковариация

Многие маркет-мейкеры не смогут устоять против хеджирования корреляционного риска. Они будут постоянно хеджировать свой PNL на BitMEX и спотовую часть своего портфеля. В зависимости от волатильности XBT и ETH и их ценовой корреляции ковариация будет определять, положительно или отрицательно влияет хеджирование PNL на общую прибыль. Если оба актива показывают высокую волатильность и корреляция меняется в вашу или не в вашу пользу, ваша прибыль или убытки от хеджирования PNL кратно увеличиваются.

Мы осваиваем неизведанную территорию. Через несколько месяцев я проанализирую данные за истекший период и попробую рассчитать, какая часть финансирования связана с учетом маркет-мейкерами риска по контрактам кванто, а какая связана с различиями процентных ставок по ETH и USD.

Оригинал статьи:

Quanto for Speculators